Когда истекает срок уплаты налога на транспорт ᐈ zakon.kz

Нужно ли оплатить налог на транспорт до 31 декабря? На этот и другие вопросы ответили в Департаменте государственных доходов по Мангистауской области, сообщает Zakon.kz.

В ДГД отметили, что ранее налог на транспортные средства действительно оплачивался до конца текущего календарного года. Но согласно внесенным в Налоговый кодекс изменениям в 2020 году сроки уплаты транспортного налога сдвинулись.

Так, за 2022 год автовладельцам необходимо оплатить налог на транспорт не позднее 1 апреля 2023 года. При этом сумма налога исчисляется за налоговый период в календарный год, то есть с 1 января по 31 декабря.

В ДГД также отметили, что налог на транспорт исчисляется за фактический период владения автомобилем, начиная с первого числа месяца, в котором приобретено право собственности, и до конца налогового периода или права собственности.

В случае продажи транспортного средства налог должен быть уплачен до снятия с регистрационного учета автомобиля.

Как узнать сумму налога и оплатить его

Уточнить сумму налога и оплатить его можно, воспользовавшись сервисом «Предстоящие платежи» бесплатного мобильного приложения «e-Salyq Azamat», при условии, если номер мобильного телефона был зарегистрирован по ИИН.

Также этой услугой можно воспользоваться на официальных порталах Комитета государственных доходов и Электронного правительства или посредством интернет-банкинга.

Если налог оплачивается через банки или банкоматы, необходимо знать:

- Код бюджетной классификации (КБК) – для физических лиц 104402, для юридических – 104401.

- Код назначения платежа (КНП) – 911, если начислены пени, то используется код 912.

- Код налогового органа (КНО) – зависит от места учета транспортного средства.

Для оплаты налога на транспорт владельцам необходимо знать уникальный номер своего автомобиля – VIN-код, состоящий из 17 символов. Для легковых автомобилей VIN-кодом является номер кузова, а для грузовых – номер шасси. Данные указаны в техпаспорте.

Данные указаны в техпаспорте.

Для расчета транспортного налога применяются основные показатели, указанные в Налоговом кодексе и законе о республиканском бюджете на соответствующие годы.

Ставка налога зависит:

- для легковых автомобилей – от объема двигателя;

- для грузовых – от грузоподъемности;

- для автобуса – от количества посадочных мест;

- для мотоциклов – от мощности двигателя.

Кто платит налог, если автомобиль продан по доверенности

Плательщиком налога является тот, на которого зарегистрировано право собственности.

Фактический пользователь имеет право оплатить от имени владельца налог за данный автомобиль, но ему понадобятся паспортные данные собственника. Для этого при покупке автомобиля сохраните копию удостоверения личности человека, на которого оформлена машина.

Если супруга оплатила налог за авто мужа, почему все равно «висит» долг

Плательщиком налога всегда является человек, на которого зарегистрировано право собственности. Поэтому, если супруги или другие родственники платят за транспорт другу друга, в реквизитах платежа необходимо указывать паспортные данные владельца автомашины, а не того, кто оплачивает налог.

Поэтому, если супруги или другие родственники платят за транспорт другу друга, в реквизитах платежа необходимо указывать паспортные данные владельца автомашины, а не того, кто оплачивает налог.

Если автомобиль давно продан, почему в этом году на него пришел налог

Транспортный налог рассчитывается на основании сведений центральной базы данных Комитета административной полиции. Если автомобиль не был вовремя снят с регистрации, налог все равно будет начисляться.

Поэтому необходимо вовремя снимать транспортное средство с учета. Для этого необходимо обратиться в СпецЦОН или ЦОН, но налоговую задолженность до даты снятия с учета погасить все же придется.

Бывают также ситуации, когда казахстанцы оплачивают налог за последний год владения транспортным средством, хотя на самом деле они погашают задолженность за предшествующие периоды.

Таким образом, по факту оплачена налоговая задолженность за прошлые периоды, а налог за текущий год не уплачен. В этой связи на следующий год приходит сумма налога за фактический период владения транспортным средством до снятия его с учета, которую необходимо погасить, пояснили в департаменте.

Если автомобиль несколько лет числится в розыске, начисляется ли на него налог

Для освобождения от уплаты налога на транспорт, находящийся в угоне, необходимо предоставить в налоговые органы сведения, подтверждающие факт и дату возбуждения уголовного дела.

Исчисление налога прекращается с даты возбуждения уголовного дела и возобновляется с даты прекращения уголовного дела об угоне транспортного средства и его возврате.

Если автомобиль после ДТП находится в неисправном состоянии, оплачивается ли за него налог

Неисправный транспорт все равно состоит на регистрационном учете в органах дорожной полиции, поэтому налог на него необходимо оплачивать.

Для прекращения исполнения налогового обязательства по такому транспортному средству необходимо снять его с регистрационного учета.

Читайте также

Как определить сумму налога при реализации имущества

Токаев подписал поправки в Налоговый кодекс

Налоги на несуществующие автомобили получают жители ЗКО

Бухгалтерия предприятия 8 редакции 3.

0? – Учет без забот

0? – Учет без забот- Опубликовано 23.08.2016 08:44

- Автор: Administrator

- Просмотров: 19136

Достаточно часто читатели нашего сайта задают вопрос: почему автоматически не начисляется транспортный налог в 1С? Приняли к учету автомобиль в качестве основного средства, всё правильно оформили, а транспортный налог программа считать не хочет. А иногда бывает обратная ситуация, когда транспортное средство уже продали или списали, а программа по-прежнему его «видит» и учитывает в расчетах. Как правило причина таких ошибок кроется в отсутствии факта регистрации или снятия с учета транспортного средства в программе.

В этой статье, первым делом, мы рассмотрим, как отразить в программе 1С: Бухгалтерия предприятия 8 редакции 3.0 регистрацию транспортного средства. Для чего же нужно вводить какие-то еще дополнительные документы кроме самого принятия к учету ОС? Давайте вспомним: плательщиком транспортного налога предприятие становится в момент регистрации транспортного средства в ГИБДД, и именно данный факт мы обязаны дополнительно отразить в программе, ведь по времени это событие не всегда совпадает с принятием основного средства к бухгалтерскому учету.

Итак, открываем раздел «Справочники», «Налоги», «Транспортный налог», «Регистрация транспортных средств»

Щелкаем кнопку «Создать» и создаем регистрацию транспортного средства

В открывшемся документе заполняем пустые поля:

— дату государственной регистрации ТС

— организацию, на которую зарегистрировано транспортное средство

— наименование основного средства

— код вида транспортного средства

— идентификационный номер

— марку ТС

— регистрационный знак

— мощность двигателя (наша налоговая база)

— экологический класс

— ставим флажок, если ТС находится в общей долевой (совместной) собственности

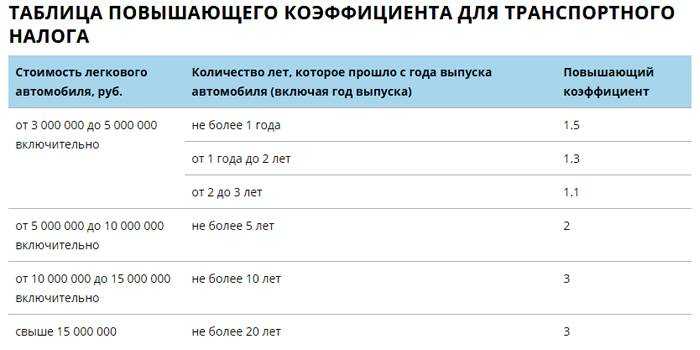

— если ставка установлена с учетом количества лет ТС, то ставим флажок и указываем повышающий коэффициент

— отмечаем, где поставлено на учет транспортное средство

— указываем, применяется ли налоговая льгота

Записываем и закрываем

Мы разобрались, как зарегистрировать транспортное средство при покупке. Однако необходимо помнить, что когда мы продаём ТС, то нужно обязательно снять его с учета, чтобы транспортный налог больше не начислялся. Для этого также заходим в раздел «Справочники», «Налоги», «Транспортный налог», «Регистрация транспортных средств». И по кнопке «Создать» выбираем «Снятие с учета»

Однако необходимо помнить, что когда мы продаём ТС, то нужно обязательно снять его с учета, чтобы транспортный налог больше не начислялся. Для этого также заходим в раздел «Справочники», «Налоги», «Транспортный налог», «Регистрация транспортных средств». И по кнопке «Создать» выбираем «Снятие с учета»

Заполняем дату снятия с учета, организацию и наименование основного средства.

Записываем и закрываем.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

(RUS) Расчет регистров транспортного налога

Твиттер LinkedIn Фейсбук Электронная почта

- Статья

- 2 минуты на чтение

Важно

Это содержимое заархивировано и не обновляется. Актуальную документацию см. в документации по продукту Microsoft Dynamics 365. Последние планы выпуска см. в разделе Планы выпуска Dynamics 365 и Microsoft Power Platform.

Применяется к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2

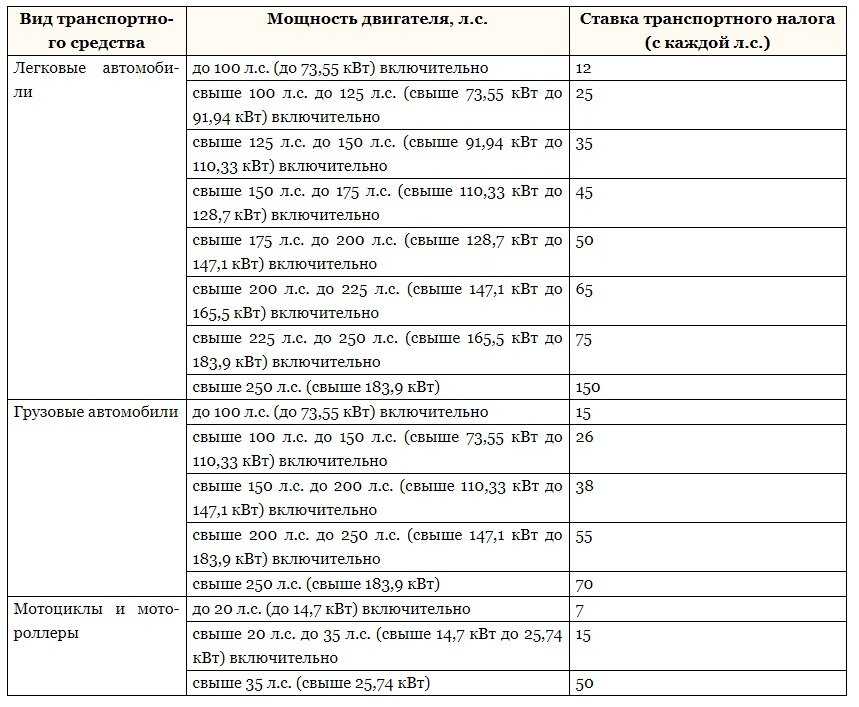

Используйте форму Журнал налогового регистра для расчета общей суммы налога и необходимых авансовых налоговых платежей. При расчете налоговой базы для транспортных средств используются следующие критерии:

Мощность двигателя, измеряемая в лошадиных силах

Реактивная тяга, измеряемая в килограммах

Валовая вместимость, измеряемая в судовых тоннах

В расчет транспортного налога включаются все основные средства, карточки которых содержат код транспортного налога и относятся к типу актива Транспортное средство . Если основное средство списывается или продается в течение отчетного периода, при расчете налога используются данные за месяц, в котором произошли правовая регистрация и снятие с учета.

Если основное средство списывается или продается в течение отчетного периода, при расчете налога используются данные за месяц, в котором произошли правовая регистрация и снятие с учета.

Перед формированием декларации по транспортному налогу необходимо рассчитать и утвердить в журнале следующие регистры:

Транспортное средство — расчет налога — Налог рассчитывается в этом регистре для каждого основного средства на основе настроек налогового кода, налоговых льгот, срока службы и налоговой базы. Для определения базы транспортного налога по транспортному средству необходимо получить сводные данные бухгалтерского учета от каждого обособленного подразделения юридического лица, ведущего собственный баланс.

Транспортный налог – Налог рассчитывается для каждого кода Российской классификации объектов административного деления (РКОАД) налогового кода.

Нажмите Основные средства (Россия) > Журналы > Журнал налогового регистра

.

Создать новый журнал.

В поле Номер партии журнала введите уникальный номер журнала налогового регистра.

В полях Типы периодов , Номер периода и Годы укажите период, для которого создается журнал.

Выберите строку регистра Транспортное средство — расчет налога и нажмите Рассчитать текущий .

Выберите строку регистра Транспортный налог и нажмите Рассчитать текущий .

Примечание

После расчета статус регистров устанавливается на Рассчитано в поле Статус .

Установите флажок Approved , чтобы утвердить реестр.

В поле Рабочий просмотреть или изменить код сотрудника, утвердившего реестр.

Щелкните Строки регистра , чтобы просмотреть строки регистра после завершения расчета.

При создании журнала в регистре транспортного налога за отчетный год рассчитывается сумма аванса, уплаченного за предыдущие отчетные периоды. Если журналы для этих периодов не существуют, сумму авансовых платежей за предыдущие отчетные периоды можно ввести вручную.

(RUS) Журнал налогового учета (форма)

(RUS) Строки журнала учета (форма)

(RUS) Настройка расчета транспортного налога

The Good Tax Guide — Transport & Environment

В этом отчете впервые проводится прямое сравнение систем налогообложения автомобилей в европейских странах. Сравнения охватывают 31 страну, семь форм налогообложения и два типа регистрации (частная и корпоративная). Результаты подробно описывают различные используемые методы налогообложения и итоговое налоговое бремя для типичного владения и использования автомобиля.

Рассчитав различные налоги, взимаемые с одного и того же автомобиля в каждой стране, можно сравнить общее налоговое бремя в разных странах. Разброс налогового бремени значителен. Для небольшого бензинового автомобиля налоговое бремя за десять лет частной собственности колеблется от 1500 евро в Болгарии до 17 000 евро в Дании. Для компактного бензинового внедорожника диапазон составляет от 2 800 до 51 400 евро.

Разброс налогового бремени значителен. Для небольшого бензинового автомобиля налоговое бремя за десять лет частной собственности колеблется от 1500 евро в Болгарии до 17 000 евро в Дании. Для компактного бензинового внедорожника диапазон составляет от 2 800 до 51 400 евро.

Что важно для перехода к нулевому уровню выбросов, в нашем отчете рассчитывается налоговая нагрузка между типами транспортных средств (маленький автомобиль и компактный внедорожник) и силовыми агрегатами (бензин, подключаемый гибрид, аккумуляторный электромобиль — BEV), а также налоговая разница между ними.

Наши результаты показывают, что налоговая разница между BEV и бензиновым частным автомобилем сильно различается в разных странах. Самые высокие налоговые различия наблюдаются на Мальте, в Дании и Норвегии, а самые низкие — в Болгарии, Кипре и Бельгии. Сравнение налогов дает объяснение этим выводам:

- Почти все страны с высоким дифференциалом имеют гранты на покупку с нулевым уровнем выбросов (самые большие на Мальте и в Румынии), тогда как в странах с низким дифференциалом эти гранты отсутствуют.

- За десять лет владения налог на топливо составляет наибольшую долю налогового бремени в большинстве стран. В 2022 году 20 стран снизили акцизы на топливо, тем самым снизив налоговую разницу.

- Отсутствуют некоторые формы налогообложения. В девяти странах нет налога на приобретение (несмотря на его влияние на новые покупки), а в четырех странах нет налога на собственность.

- Неправильно указаны некоторые налоги. Десять стран, особенно страны, в которых не проводились недавние налоговые реформы, не имеют налога на автомобили (т. е. на приобретение или владение), основанного на CO 9.0168 2

По всей Европе разница в налогообложении BEV в значительной степени коррелирует с внедрением BEV. Однако нет никакой корреляции между налоговой разницей BEV и ВВП или доходом на душу населения, при этом разница (и использование BEV) выше на Мальте и в Румынии, чем в более богатых странах, таких как Бельгия и Испания.

Расчет налоговой нагрузки также актуален для корпоративных автомобилей , которые составляют большинство (58%) новых регистраций в Европе и добавляют к анализу льготы по подоходному и корпоративному налогу.

Как и у частных автомобилей, налоговая разница между BEV и корпоративным автомобилем на бензине сильно различается в разных странах. Самые высокие дифференциалы наблюдаются в Ирландии, Греции и Мальте, а самые низкие — на Кипре, в Хорватии и Болгарии. Налоговые расчеты предлагают основные объяснения этих выводов:

- Субсидии на покупку корпоративных автомобилей с нулевым уровнем выбросов предоставляются в меньшем количестве стран (15) и часто ниже, чем на частные автомобили, но все же вносят значительный вклад в налоговую разницу.

- Налогообложение в натуральной форме составляет наибольшую долю налогового бремени в большинстве стран. Он сильно дифференцирован по выбросам CO 2 в Великобритании и Ирландии и совершенно не дифференцирован в шести других странах (Хорватия, Чехия, Литва, Румыния, Словакия, Швейцария).

- Корпоративные автомобили имеют право на большие налоговые льготы в виде списания амортизации и вычета НДС. Семь стран дифференцируют списание амортизации по выбросам CO 2 , с наибольшей дифференциацией в Бельгии, и четыре страны дифференцируют вычет НДС.