Как узнать транспортный налог на машину по фамилии владельца в 2023 году?

Транспортный налог физические и юридические лица должны оплачивать в срок. Размер его различается в зависимости от региона и характеристик ТС.

Налоговая инспекция за месяц до окончания срок платежа направляет уведомление, в котором указаны размер уплаты и ее сроки.

Но как узнать сумму, если извещение не пришло? Узнаем способы определения транспортного налога в 2023 году.

Как узнать транспортный налог на машину по фамилии владельца?

До 1 ноября налоговая служба рассылает уведомления о необходимости уплаты налога. В извещении указаны сведения о сумме налога за предыдущий год.

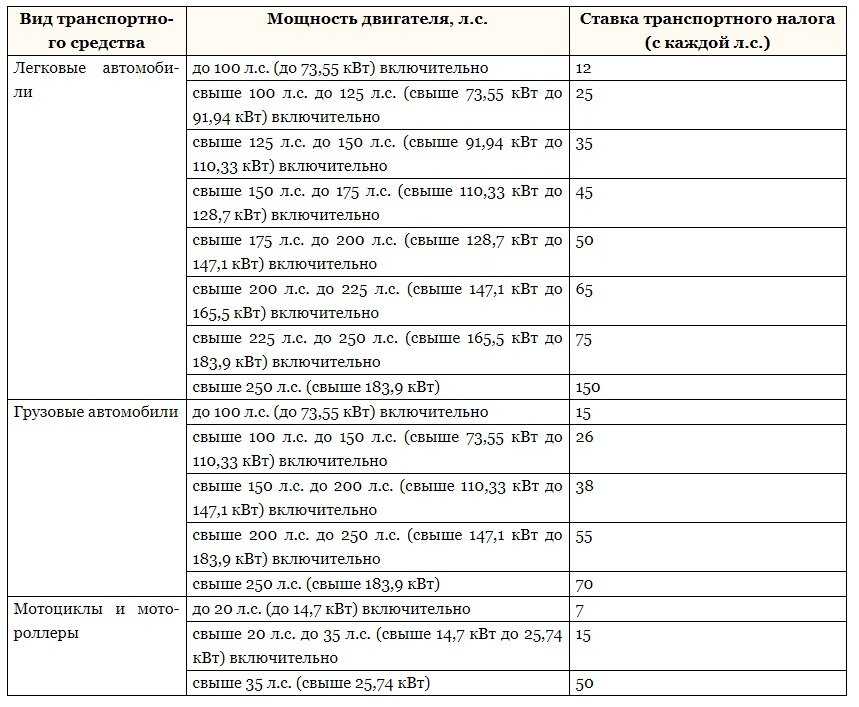

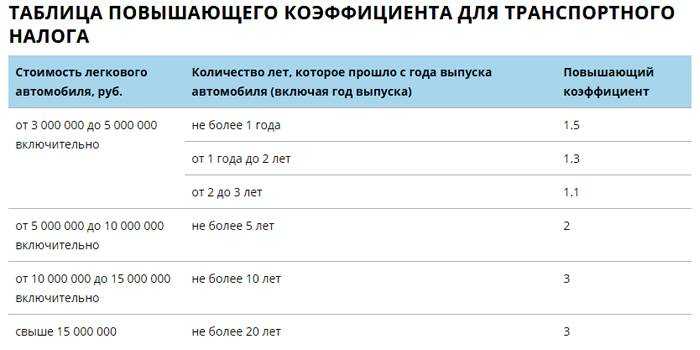

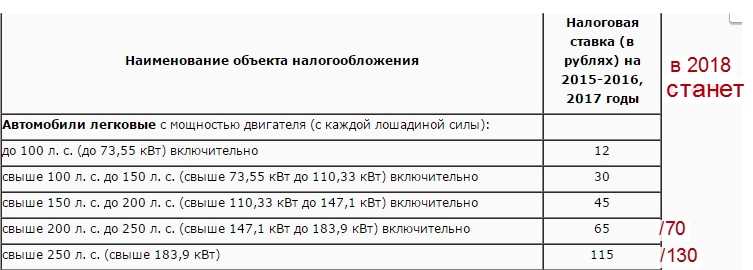

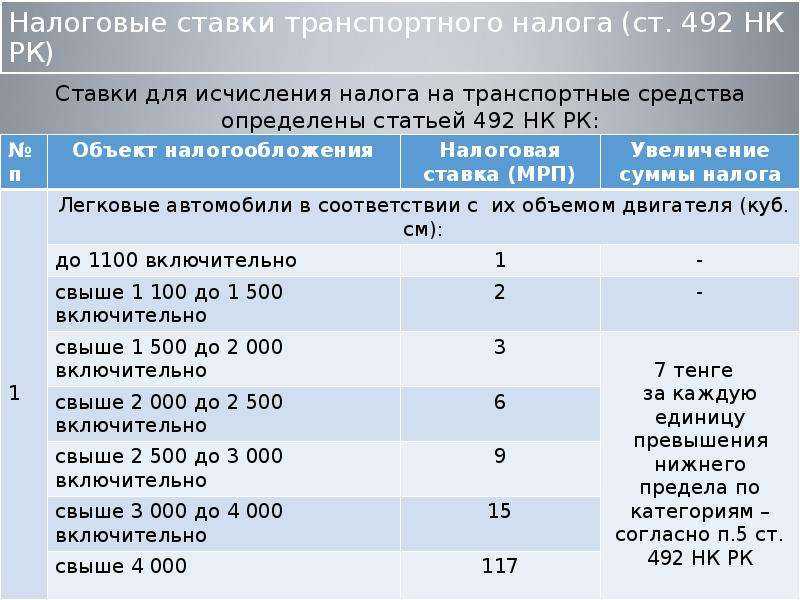

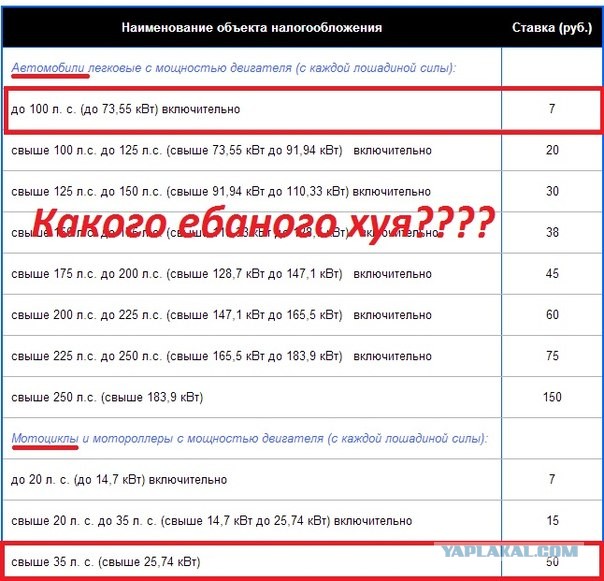

Расчеты производятся по формуле: лошадиные силы умножаются на коэффициент региона, так как сбор относится к региональным налогам.

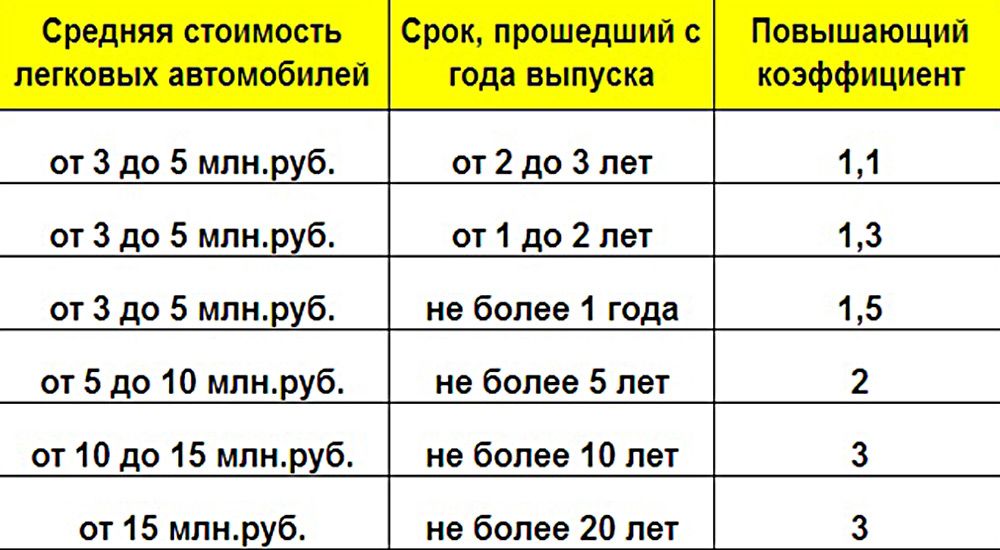

Также следует учитывать количество месяцев владения автомобилем в этом году, наличие или отсутствие повышающих коэффициентов на дорогостоящие автомобили.

Но физическому лицу не нужно волноваться о том, как рассчитать налог. Налоговая инспекция производит расчеты сама.

Но иногда уведомления могут не прийти по той или иной причине. А налог уплатить все равно придется. Тогда на помощь придут разные интернет ресурсы и другие способы.

Способы определения транспортного налога

Узнать задолженность по транспортному налогу по одной фамилии не получится. Нужны будут дополнительные данные.

Можно обратиться лично в ИФНС по месту проживания. Сведения о том, какую сумму нужно оплатить, предоставляют каждому гражданину. С собой берите паспорт или любой другой документ, удостоверяющий личность.

Но во время визита в налоговую службу обычно приходится терять время в очередях, если Вы не записывались на прием заранее.

Записаться на консультацию к сотруднику налоговой службы можно здесь: https://order.nalog.ru/.

Запись должна соответствовать режиму работы выбранной инспекции. Запись начинается за 14 календарных дней до приема.

Запись начинается за 14 календарных дней до приема.

На один временной интервал можно записаться одному налогоплательщику с одним пакетом документов. Если сотрудник, на прием к которому Вы записались, будет занят в это время, налогоплательщика примут в течение получаса.

Если Вы опоздаете на 10 минут и дольше, Вас будут обслуживать в порядке общей очереди.

Также можно отправить письменный запрос почтой в налоговую службу. Отправляйте заказное письмо. Так легче отследить его получение.

Существует несколько еще более удобных и быстрых способов. Как проверить транспортный налог через интернет?

Узнать транспортный налог онлайн

Найти транспортный налог (а вернее задолженность по транспортному налогу) по фамилии онлайн можно только на сайте ФССП (http://fssprus.ru/).

Здесь содержатся сведения о давно просроченных задолженностях, а также проверяют, ведется ли судебное взыскание долга по транспортному налогу. На остальных сайтах дополнительно понадобятся ИНН или СНИЛС.

Ресурсы:

- Личный кабинет Налоговой службы (https://www.nalog.ru/rn77/fl/). Необходима регистрация.

- Портал Государственные услуги (https://www.gosuslugi.ru/).

- Информацию о том, сколько платить, можно узнать также в Личном кабинете Сбербанка (https://online.sberbank.ru/CSAFront/index.do). Найдите на странице пункт по оплате налогов. Внесите данные ИНН, и Вы получите всю информацию. Здесь пошлину можно будет сразу же оплатить.

- В электронных кошельках также есть услуга по оплате налогового сбора.

Узнать долги по транспортному налогу по фамилии можно только на сайте ФССП. Заходите на сайт, выбирайте «Банк данных исполнительных производств».

Внизу страницы находится поиск. В него вносят ФИО, дату рождения, территориальный орган. Здесь также можно проверить долги ИП.

Если система по запросу ничего не находит, исполнительное производство у судебных приставов на Вас отсутствует.

При наличии задолженности нужно оплатить ее в самые короткие сроки.

Если процесс с уплатой затянется, дело передадут в суд.

На этих ресурсах необходима авторизация. Комплект услуг доступен только для зарегистрированных пользователей. Интернет помогает значительно сократить время на определение транспортного налога. Пользователь получает необходимые сведения за несколько минут.

Если Вы не будете плачивать налог, ИФНС инициирует следующее:

- налоговую проверку;

- начислит пени;

- произведет арест на банковские счета или имущество неплательщика;

- инициирует отчуждение арестованного имущества;

- изымет наличные;

- добьется удержания 30% от заработной платы;

- должнику может быть закрыт выезд за границу.

Обжаловать вышеперечисленные решения можно в судебном порядке, но разумнее во время оплачивать транспортный налог и не доводить дело до пени, штрафов, судебных разбирательств.

Подпишись на наш Телеграм-канал https://t. me/pravoauto чтобы быть в курсе новых штрафов и других изменений автомобильного законодательства.

me/pravoauto чтобы быть в курсе новых штрафов и других изменений автомобильного законодательства.

Льготы по транспортному налогу 2023: пенсионерам, инвалидам, ветеранам, многодетным

https://ria.ru/20210427/lgoty-1730215629.html

Льготы по транспортному налогу: кому положены и как получить в 2023 году

Льготы по транспортному налогу 2023: пенсионерам, инвалидам, ветеранам, многодетным

Льготы по транспортному налогу: кому положены и как получить в 2023 году

В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила… РИА Новости, 26.12.2022

2021-04-27T20:33

2021-04-27T20:33

2022-12-26T13:20

экономика

общество

образование — общество

федеральная налоговая служба (фнс россии)

авто

налоги — вопрос-ответ — полезное

налоги

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/07e6/01/1c/1770065922_0:0:3335:1876_1920x0_80_0_0_1026b5663619b00530fa5416bfa5ba78.jpg

img.ria.ru/images/07e6/01/1c/1770065922_0:0:3335:1876_1920x0_80_0_0_1026b5663619b00530fa5416bfa5ba78.jpg

МОСКВА, 24 дек – РИА Новости. В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила предоставления таких налоговых льгот существуют в стране сегодня и будут действовать в 2023 году, как написать заявление — в материале РИА Новости.Льготы по транспортному налогуПо закону транспортный налог полагается платить не только на автомобили, мотоциклы, мотороллеры или автобусы, но и самолеты, вертолеты, теплоходы, яхты, парусные суда и прочие транспортные средства, зарегистрированные в установленном порядке.В свою очередь, льготы по транспортному налогу — это закрепленная в законодательстве возможность для определенных категорий граждан не платить налог за транспортное средство. Как гласит Налоговый кодекс, таким транспортным налогом облагаются как физические, так и юридические лица, на которые зарегистрирован автомобиль. Общая информация о данном виде налога, а также основные моменты, касающиеся соответствующих льгот, прописаны в главе 28 документа.Налог на транспорт платят в региональную казну, поэтому в различных субъектах России действуют разные налоговые ставки и льготы для различных категорий населения и предприятий. Они варьируются от снижения ставки до полного освобождения от уплаты налога.Кому положеныНа определенные послабления в вопросах уплаты транспортного налога могут рассчитывать как физические, так и юридические лица. Все нюансы прописаны в соответствующих региональных документах. Подробнее о том, какие транспортные льготы действуют в каждом конкретном субъекте России, можно узнать на сайте ФНС.»При помощи этого удобного сервиса, который называется “Справочная информация о ставках и льготах по имущественным налогам”, любой гражданин может достаточно быстро узнать, какие ставки по транспортному налогу действуют в его регионе и имеется ли у него право на налоговую льготу», — говорит юрист Европейской Юридической Службы Анастасия Белоглазова.

Общая информация о данном виде налога, а также основные моменты, касающиеся соответствующих льгот, прописаны в главе 28 документа.Налог на транспорт платят в региональную казну, поэтому в различных субъектах России действуют разные налоговые ставки и льготы для различных категорий населения и предприятий. Они варьируются от снижения ставки до полного освобождения от уплаты налога.Кому положеныНа определенные послабления в вопросах уплаты транспортного налога могут рассчитывать как физические, так и юридические лица. Все нюансы прописаны в соответствующих региональных документах. Подробнее о том, какие транспортные льготы действуют в каждом конкретном субъекте России, можно узнать на сайте ФНС.»При помощи этого удобного сервиса, который называется “Справочная информация о ставках и льготах по имущественным налогам”, любой гражданин может достаточно быстро узнать, какие ставки по транспортному налогу действуют в его регионе и имеется ли у него право на налоговую льготу», — говорит юрист Европейской Юридической Службы Анастасия Белоглазова. «Например, в Москве освобождаются от уплаты транспортного налога на одно ТС следующие категории граждан:Вот основные категории граждан, которые чаще других упоминаются в перечне обладателей льгот по транспортному налогу: инвалиды, многодетные, пенсионеры, ветераны.ИнвалидыКаждый регион сам принимает решение, какие преференции необходимо предоставить людям с ограниченными возможностями здоровья. Однако в Налоговом кодексе прописано, что автомобиль, специально оборудованный для инвалида или купленный для него через органы соцзащиты, транспортным налогом не облагается. Мощность его двигателя при этом не должна превышать 100 л.с.Большую роль в данном вопросе может играть и группа инвалидности. Так, в Москве, Санкт-Петербурге, Краснодарском крае, Челябинской, Воронежской, Иркутской, Волгоградской, Ростовской областях и большинстве других регионов инвалиды 1 и 2 группы полностью освобождены от уплаты транспортного налога. При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.

«Например, в Москве освобождаются от уплаты транспортного налога на одно ТС следующие категории граждан:Вот основные категории граждан, которые чаще других упоминаются в перечне обладателей льгот по транспортному налогу: инвалиды, многодетные, пенсионеры, ветераны.ИнвалидыКаждый регион сам принимает решение, какие преференции необходимо предоставить людям с ограниченными возможностями здоровья. Однако в Налоговом кодексе прописано, что автомобиль, специально оборудованный для инвалида или купленный для него через органы соцзащиты, транспортным налогом не облагается. Мощность его двигателя при этом не должна превышать 100 л.с.Большую роль в данном вопросе может играть и группа инвалидности. Так, в Москве, Санкт-Петербурге, Краснодарском крае, Челябинской, Воронежской, Иркутской, Волгоградской, Ростовской областях и большинстве других регионов инвалиды 1 и 2 группы полностью освобождены от уплаты транспортного налога. При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л. с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.Что касается инвалидов 3 группы, то транспортная льгота на них распространяется далеко не всегда. Ее также устанавливают региональные власти.Помимо этого от уплаты транспортного налога могут быть освобождены родители и опекуны детей-инвалидов.ПенсионерыВ отношении пенсионеров, которые не являются ветеранами или Героями СССР и РФ, в каждом регионе также действуют свои правила предоставления льгот по транспортному налогу. Как правило, полного освобождения от уплаты нет, но возможны послабления, например, значительное снижение суммы такого налога.»Например, в Санкт-Петербурге все пенсионеры не платят налог на транспорт за одну машину мощностью до 150 л. с., если ее произвели на территории России или ЕАЭС, — рассказал РИА Новости юрист Александр Иванов. — А в Республике Карелия пенсионеры платят за автомобиль с мощностью двигателя до 100 лошадиных сил на 50% меньше.

с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.Что касается инвалидов 3 группы, то транспортная льгота на них распространяется далеко не всегда. Ее также устанавливают региональные власти.Помимо этого от уплаты транспортного налога могут быть освобождены родители и опекуны детей-инвалидов.ПенсионерыВ отношении пенсионеров, которые не являются ветеранами или Героями СССР и РФ, в каждом регионе также действуют свои правила предоставления льгот по транспортному налогу. Как правило, полного освобождения от уплаты нет, но возможны послабления, например, значительное снижение суммы такого налога.»Например, в Санкт-Петербурге все пенсионеры не платят налог на транспорт за одну машину мощностью до 150 л. с., если ее произвели на территории России или ЕАЭС, — рассказал РИА Новости юрист Александр Иванов. — А в Республике Карелия пенсионеры платят за автомобиль с мощностью двигателя до 100 лошадиных сил на 50% меньше. В некоторых субъектах люди пенсионного возраста платят налог по сниженной ставке».ВетераныНалоговый кодекс не предполагает льгот по транспортному налогу для ветеранов, однако в статье 356 оговаривается, что субъекты Федерации могут сами их устанавливать. Так, в столице Герои Советского Союза и России, полные кавалеры ордена Славы, ветераны Великой Отечественной войны и боевых действий освобождаются от уплаты налога на транспорт, но только за один автомобиль. Таким же правом обладают ветераны в Новосибирской, Ленинградской, Воронежской, Саратовской, Ростовской, Волгоградской областях, а также Краснодарском и Ставропольском краях. При этом допустимая мощность автомобиля может различаться в зависимости от региона.Ветераны труда также не везде имеют льготы. Например, в Москве для этой категории граждан ее нет, а вот жители Московской области могут рассчитывать на скидку в 50 процентов (при этом есть ограничения по мощности авто).Волгоградская, Ростовская и Воронежская области разрешают не платить налог Героям Социалистического Труда.

В некоторых субъектах люди пенсионного возраста платят налог по сниженной ставке».ВетераныНалоговый кодекс не предполагает льгот по транспортному налогу для ветеранов, однако в статье 356 оговаривается, что субъекты Федерации могут сами их устанавливать. Так, в столице Герои Советского Союза и России, полные кавалеры ордена Славы, ветераны Великой Отечественной войны и боевых действий освобождаются от уплаты налога на транспорт, но только за один автомобиль. Таким же правом обладают ветераны в Новосибирской, Ленинградской, Воронежской, Саратовской, Ростовской, Волгоградской областях, а также Краснодарском и Ставропольском краях. При этом допустимая мощность автомобиля может различаться в зависимости от региона.Ветераны труда также не везде имеют льготы. Например, в Москве для этой категории граждан ее нет, а вот жители Московской области могут рассчитывать на скидку в 50 процентов (при этом есть ограничения по мощности авто).Волгоградская, Ростовская и Воронежская области разрешают не платить налог Героям Социалистического Труда. Краснодарский край дает льготу Героям Соцтруда, полным кавалерам ордена Трудовой Славы, Героям труда Кубани.Многодетные семьиВ российском законодательстве нет единого понятия, какая семья считается многодетной — это решает каждый регион самостоятельно. Чаще всего в такую категорию попадают семьи как минимум с тремя несовершеннолетними детьми.Для них льготы по транспортному налогу предусмотрены в:Сумма предоставляемой при этом льготы может составлять как 100 % от суммы налога (то есть семья полностью освобождается от его уплаты), так и меньше. Например, многодетным семьям Нижнего Новгорода разрешено вовсе не платить данный налог, а в Красноярске размер льготы составляет 90%.Как правило, данная льгота распространяется лишь на одно транспортное средство, при этом действуют и ограничения по предельной мощности автомобиля.Юридические лица и ИПЛьготы по транспортному налогу могут быть положены не только физическим, но и юридическим лицам, а также индивидуальным предпринимателям.Согласно п. 2 ст.

Краснодарский край дает льготу Героям Соцтруда, полным кавалерам ордена Трудовой Славы, Героям труда Кубани.Многодетные семьиВ российском законодательстве нет единого понятия, какая семья считается многодетной — это решает каждый регион самостоятельно. Чаще всего в такую категорию попадают семьи как минимум с тремя несовершеннолетними детьми.Для них льготы по транспортному налогу предусмотрены в:Сумма предоставляемой при этом льготы может составлять как 100 % от суммы налога (то есть семья полностью освобождается от его уплаты), так и меньше. Например, многодетным семьям Нижнего Новгорода разрешено вовсе не платить данный налог, а в Красноярске размер льготы составляет 90%.Как правило, данная льгота распространяется лишь на одно транспортное средство, при этом действуют и ограничения по предельной мощности автомобиля.Юридические лица и ИПЛьготы по транспортному налогу могут быть положены не только физическим, но и юридическим лицам, а также индивидуальным предпринимателям.Согласно п. 2 ст. 358 Налогового кодекса России от уплаты транспортного налога освобождаются:Помимо этого в отдельных регионах страны от транспортного налога также могут освободить организации, которые обслуживают школы и детские сады, осуществляют перевозку инвалидов на некоммерческой основе, а также пассажиров на общественным транспорте (но не на такси).Как получитьПорядок получения льгот по транспортному налогу можно найти в тексте статьи 361.1 Налогового кодекса РФ. Данную информацию также можно уточнить в местной налоговой инспекции.“Для того, чтобы узнать о существовании льгот в каждом субъекте России, можно обратиться в местное отдел ФНС за предоставлением соответствующей информации, изучить региональное налоговое законодательство или посетить региональные сайты правительства или налоговой службы”, — говорит Оксана Васильева.Куда обращатьсяГраждане и организации, которые претендуют на получение льготы по транспортному налогу, могут обратиться за ней лично, в выбранный для этого налоговый орган или через местный МФЦ, а также оформить ее через «Личный кабинет налогоплательщика».

358 Налогового кодекса России от уплаты транспортного налога освобождаются:Помимо этого в отдельных регионах страны от транспортного налога также могут освободить организации, которые обслуживают школы и детские сады, осуществляют перевозку инвалидов на некоммерческой основе, а также пассажиров на общественным транспорте (но не на такси).Как получитьПорядок получения льгот по транспортному налогу можно найти в тексте статьи 361.1 Налогового кодекса РФ. Данную информацию также можно уточнить в местной налоговой инспекции.“Для того, чтобы узнать о существовании льгот в каждом субъекте России, можно обратиться в местное отдел ФНС за предоставлением соответствующей информации, изучить региональное налоговое законодательство или посетить региональные сайты правительства или налоговой службы”, — говорит Оксана Васильева.Куда обращатьсяГраждане и организации, которые претендуют на получение льготы по транспортному налогу, могут обратиться за ней лично, в выбранный для этого налоговый орган или через местный МФЦ, а также оформить ее через «Личный кабинет налогоплательщика». ЗаявлениеОсновной документ, который необходимо предоставить для получения льготы по транспортному налогу — это соответствующее заявление. Его образец можно найти на сайте Федеральной налоговой службы.Необходимые документыВместе с заявлением на получение льготы гражданин может предоставить:Если заявитель не предоставил подтверждающие право на льготу документы, сотрудники налоговой службы имеют право самостоятельно запросить нужные сведения у соответствующих органов.И еще один важный момент, прописанный в действующем Налоговом кодексе. Если человек, имеющий право на получение льготы, не направил заявление в налоговый орган, но и не сообщил об отказе от ее применения, то данная льгота “предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу”.СрокиКак гласит статья 361.1. Налогового кодекса РФ, на рассмотрение заявления налоговым органам отводится 30 дней.

ЗаявлениеОсновной документ, который необходимо предоставить для получения льготы по транспортному налогу — это соответствующее заявление. Его образец можно найти на сайте Федеральной налоговой службы.Необходимые документыВместе с заявлением на получение льготы гражданин может предоставить:Если заявитель не предоставил подтверждающие право на льготу документы, сотрудники налоговой службы имеют право самостоятельно запросить нужные сведения у соответствующих органов.И еще один важный момент, прописанный в действующем Налоговом кодексе. Если человек, имеющий право на получение льготы, не направил заявление в налоговый орган, но и не сообщил об отказе от ее применения, то данная льгота “предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу”.СрокиКак гласит статья 361.1. Налогового кодекса РФ, на рассмотрение заявления налоговым органам отводится 30 дней. По окончании данного срока заявитель должен получить ответ.Однако в том случае, если представителям налоговой службы пришлось делать дополнительные запросы для получения нужных сведений, срок рассмотрения заявления может быть продлен. Правда, не более чем на 30 дней, и о данном решении необходимо уведомить налогоплательщика.Кто еще освобожден от уплаты транспортного налогаСогласно п. 2 ст. 358 НК РФ далеко не все виды транспорта являются объектами налогообложения. Например, транспортный налог при определенных условиях не нужно платить за тракторы, молоковозы, комбайны, машины для внесения удобрений и т.д.Помимо этого гражданин может быть освобожден от транспортного налога в результате происшествия. Например, если зарегистрированный на него автомобиль сгорел или был угнан. В этом случае автовладелец должен передать данную информацию в налоговую службу.Как уменьшить транспортный налогЕсли сумма транспортного налога кажется гражданину слишком серьезной нагрузкой на бюджет, но на получение льготы он претендовать не может, можно попробовать иные способы уменьшить размер данных платежей.

По окончании данного срока заявитель должен получить ответ.Однако в том случае, если представителям налоговой службы пришлось делать дополнительные запросы для получения нужных сведений, срок рассмотрения заявления может быть продлен. Правда, не более чем на 30 дней, и о данном решении необходимо уведомить налогоплательщика.Кто еще освобожден от уплаты транспортного налогаСогласно п. 2 ст. 358 НК РФ далеко не все виды транспорта являются объектами налогообложения. Например, транспортный налог при определенных условиях не нужно платить за тракторы, молоковозы, комбайны, машины для внесения удобрений и т.д.Помимо этого гражданин может быть освобожден от транспортного налога в результате происшествия. Например, если зарегистрированный на него автомобиль сгорел или был угнан. В этом случае автовладелец должен передать данную информацию в налоговую службу.Как уменьшить транспортный налогЕсли сумма транспортного налога кажется гражданину слишком серьезной нагрузкой на бюджет, но на получение льготы он претендовать не может, можно попробовать иные способы уменьшить размер данных платежей. Например, сменить автомобиль на менее мощное транспортное средство, ведь количество лошадиных сил под капотом напрямую влияет на сумму транспортного налога. Также теоретически можно снизить мощность двигателя уже существующего автомобиля, однако на практике сделать это по закону весьма проблематичноВ отдельных регионах желаемую льготы можно получить, если сменить бензиновый автомобиль на машину, которая будет работать на электричестве.Что будет, если не платить транспортный налогОплатить транспортный налог всем автовладельцам полагается в срок до 1 декабря. Если пропустить указанную дату или оплатить налог не полностью, то сумма начисленного налога автоматически переходит в статус задолженности и, соответственно, за каждый день просрочки будет увеличиваться на размер начисленной пени.“Если не уплатить транспортный налог вовремя, то будут начислены штрафы и пени, — говорит Оксана Васильева. — Также ФНС может обратиться в суд с заявлением и инициировать исполнительное производство в отношении должника.

Например, сменить автомобиль на менее мощное транспортное средство, ведь количество лошадиных сил под капотом напрямую влияет на сумму транспортного налога. Также теоретически можно снизить мощность двигателя уже существующего автомобиля, однако на практике сделать это по закону весьма проблематичноВ отдельных регионах желаемую льготы можно получить, если сменить бензиновый автомобиль на машину, которая будет работать на электричестве.Что будет, если не платить транспортный налогОплатить транспортный налог всем автовладельцам полагается в срок до 1 декабря. Если пропустить указанную дату или оплатить налог не полностью, то сумма начисленного налога автоматически переходит в статус задолженности и, соответственно, за каждый день просрочки будет увеличиваться на размер начисленной пени.“Если не уплатить транспортный налог вовремя, то будут начислены штрафы и пени, — говорит Оксана Васильева. — Также ФНС может обратиться в суд с заявлением и инициировать исполнительное производство в отношении должника. Срок давности составляет 3 года, то есть налоговая служба может привлечь к ответственности в течение 3 лет с момента неуплаты транспортного налога”.Код налоговой льготы по транспортному налогуСогласно Приложению №2 к приказу ФНС России от 25 июля 2019 года:ЗаконодательствоОбщая информация о транспортном налоге и связанных с ним льготах содержится в Налоговом кодексе РФ. Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

Срок давности составляет 3 года, то есть налоговая служба может привлечь к ответственности в течение 3 лет с момента неуплаты транспортного налога”.Код налоговой льготы по транспортному налогуСогласно Приложению №2 к приказу ФНС России от 25 июля 2019 года:ЗаконодательствоОбщая информация о транспортном налоге и связанных с ним льготах содержится в Налоговом кодексе РФ. Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og. xn--p1ai/

xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e6/01/1c/1770065922_349:0:3080:2048_1920x0_80_0_0_599076a749658b455ccfa249a46b17d8.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, общество, образование — общество, федеральная налоговая служба (фнс россии), авто, налоги — вопрос-ответ — полезное, налоги, россия

Экономика, Общество, Образование — Общество, Федеральная налоговая служба (ФНС России), Авто, Налоги — Вопрос-ответ — Полезное, Налоги, Россия

Оглавление

- Льготы по транспортному налогу

- Кому положены

- Инвалиды

- Пенсионеры

- Ветераны

- Многодетные семьи

- Юридические лица и ИП

- Как получить

- Куда обращаться

- Заявление

- Необходимые документы

- Сроки

- Кто еще освобожден от уплаты транспортного налога

- Как уменьшить транспортный налог

- Что будет, если не платить транспортный налог

- Код налоговой льготы по транспортному налогу

- Законодательство

МОСКВА, 24 дек – РИА Новости. В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила предоставления таких налоговых льгот существуют в стране сегодня и будут действовать в 2023 году, как написать заявление — в материале РИА Новости.

В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила предоставления таких налоговых льгот существуют в стране сегодня и будут действовать в 2023 году, как написать заявление — в материале РИА Новости.

Льготы по транспортному налогу

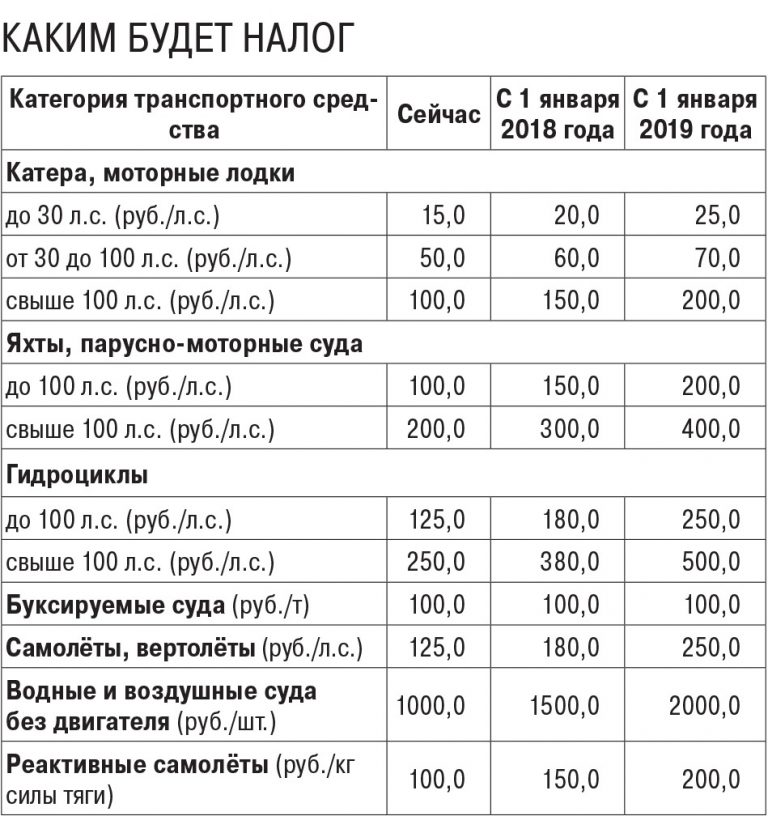

По закону транспортный налог полагается платить не только на автомобили, мотоциклы, мотороллеры или автобусы, но и самолеты, вертолеты, теплоходы, яхты, парусные суда и прочие транспортные средства, зарегистрированные в установленном порядке.

В свою очередь, льготы по транспортному налогу — это закрепленная в законодательстве возможность для определенных категорий граждан не платить налог за транспортное средство. Как гласит Налоговый кодекс, таким транспортным налогом облагаются как физические, так и юридические лица, на которые зарегистрирован автомобиль. Общая информация о данном виде налога, а также основные моменты, касающиеся соответствующих льгот, прописаны в главе 28 документа.

Налог на транспорт платят в региональную казну, поэтому в различных субъектах России действуют разные налоговые ставки и льготы для различных категорий населения и предприятий. Они варьируются от снижения ставки до полного освобождения от уплаты налога.

Паспорт гражданина Российской Федерации

Кому положены

На определенные послабления в вопросах уплаты транспортного налога могут рассчитывать как физические, так и юридические лица. Все нюансы прописаны в соответствующих региональных документах. Подробнее о том, какие транспортные льготы действуют в каждом конкретном субъекте России, можно узнать на сайте ФНС.

«При помощи этого удобного сервиса, который называется “Справочная информация о ставках и льготах по имущественным налогам”, любой гражданин может достаточно быстро узнать, какие ставки по транспортному налогу действуют в его регионе и имеется ли у него право на налоговую льготу», — говорит юрист Европейской Юридической Службы Анастасия Белоглазова.

«Например, в Москве освобождаются от уплаты транспортного налога на одно ТС следующие категории граждан:

- Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

- ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны;

- ветераны боевых действий, инвалиды боевых действий;

- инвалиды I и II групп;

- бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

- один из родителей (усыновителей), опекун, попечитель ребенка-инвалида;

- лица, имеющие автомобили легковые с мощностью двигателя до 70 л. с. (до 51,49 кВт) включительно;

- один из родителей (усыновителей) в многодетной семье;

- лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча или радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне;

- физические лица, принимавшие участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику», — перечисляет к.

ю.н., доцент Департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации Оксана Васильева.

ю.н., доцент Департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации Оксана Васильева.

Вот основные категории граждан, которые чаще других упоминаются в перечне обладателей льгот по транспортному налогу: инвалиды, многодетные, пенсионеры, ветераны.

Инвалиды

Каждый регион сам принимает решение, какие преференции необходимо предоставить людям с ограниченными возможностями здоровья. Однако в Налоговом кодексе прописано, что автомобиль, специально оборудованный для инвалида или купленный для него через органы соцзащиты, транспортным налогом не облагается. Мощность его двигателя при этом не должна превышать 100 л.с.

Большую роль в данном вопросе может играть и группа инвалидности. Так, в Москве, Санкт-Петербурге, Краснодарском крае, Челябинской, Воронежской, Иркутской, Волгоградской, Ростовской областях и большинстве других регионов инвалиды 1 и 2 группы полностью освобождены от уплаты транспортного налога. При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.

При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.

Опознавательный знак «Инвалид» под стеклом автомобиля в Москве

Что касается инвалидов 3 группы, то транспортная льгота на них распространяется далеко не всегда. Ее также устанавливают региональные власти.

Помимо этого от уплаты транспортного налога могут быть освобождены родители и опекуны детей-инвалидов.

Пенсионеры

В отношении пенсионеров, которые не являются ветеранами или Героями СССР и РФ, в каждом регионе также действуют свои правила предоставления льгот по транспортному налогу. Как правило, полного освобождения от уплаты нет, но возможны послабления, например, значительное снижение суммы такого налога.

«Например, в Санкт-Петербурге все пенсионеры не платят налог на транспорт за одну машину мощностью до 150 л. с., если ее произвели на территории России или ЕАЭС, — рассказал РИА Новости юрист Александр Иванов. — А в Республике Карелия пенсионеры платят за автомобиль с мощностью двигателя до 100 лошадиных сил на 50% меньше. В некоторых субъектах люди пенсионного возраста платят налог по сниженной ставке».

Ветераны

Налоговый кодекс не предполагает льгот по транспортному налогу для ветеранов, однако в статье 356 оговаривается, что субъекты Федерации могут сами их устанавливать. Так, в столице Герои Советского Союза и России, полные кавалеры ордена Славы, ветераны Великой Отечественной войны и боевых действий освобождаются от уплаты налога на транспорт, но только за один автомобиль. Таким же правом обладают ветераны в Новосибирской, Ленинградской, Воронежской, Саратовской, Ростовской, Волгоградской областях, а также Краснодарском и Ставропольском краях. При этом допустимая мощность автомобиля может различаться в зависимости от региона.

При этом допустимая мощность автомобиля может различаться в зависимости от региона.

Ветераны труда также не везде имеют льготы. Например, в Москве для этой категории граждан ее нет, а вот жители Московской области могут рассчитывать на скидку в 50 процентов (при этом есть ограничения по мощности авто).

Волгоградская, Ростовская и Воронежская области разрешают не платить налог Героям Социалистического Труда. Краснодарский край дает льготу Героям Соцтруда, полным кавалерам ордена Трудовой Славы, Героям труда Кубани.

Многодетные семьи

В российском законодательстве нет единого понятия, какая семья считается многодетной — это решает каждый регион самостоятельно. Чаще всего в такую категорию попадают семьи как минимум с тремя несовершеннолетними детьми.

Для них льготы по транспортному налогу предусмотрены в:

- Москве;

- Санкт-Петербурге;

- Воронеже;

- Волгограде;

- Перми;

- Ростове-на-Дону;

- Новосибирске и других российских регионах.

Сумма предоставляемой при этом льготы может составлять как 100 % от суммы налога (то есть семья полностью освобождается от его уплаты), так и меньше. Например, многодетным семьям Нижнего Новгорода разрешено вовсе не платить данный налог, а в Красноярске размер льготы составляет 90%.

Как правило, данная льгота распространяется лишь на одно транспортное средство, при этом действуют и ограничения по предельной мощности автомобиля.

Юридические лица и ИП

Льготы по транспортному налогу могут быть положены не только физическим, но и юридическим лицам, а также индивидуальным предпринимателям.

Согласно п. 2 ст. 358 Налогового кодекса России от уплаты транспортного налога освобождаются:

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда в собственности организаций и ИП, которые осуществляют пассажирские и грузовые перевозки;

- тракторы, самоходные комбайны, молоковозы, скотовозы и другие машины, используемые для производства сельхозпродукции.

Помимо этого в отдельных регионах страны от транспортного налога также могут освободить организации, которые обслуживают школы и детские сады, осуществляют перевозку инвалидов на некоммерческой основе, а также пассажиров на общественным транспорте (но не на такси).

Как получить

Порядок получения льгот по транспортному налогу можно найти в тексте статьи 361.1 Налогового кодекса РФ. Данную информацию также можно уточнить в местной налоговой инспекции.

“Для того, чтобы узнать о существовании льгот в каждом субъекте России, можно обратиться в местное отдел ФНС за предоставлением соответствующей информации, изучить региональное налоговое законодательство или посетить региональные сайты правительства или налоговой службы”, — говорит Оксана Васильева.

© Фото : Пресс-служба мэра и правительства Москвы | Перейти в медиабанкЗдание Федеральной налоговой службы на Мосфильмовской улице в Москве

© Фото : Пресс-служба мэра и правительства Москвы

Перейти в медиабанк

Здание Федеральной налоговой службы на Мосфильмовской улице в Москве

Куда обращаться

Граждане и организации, которые претендуют на получение льготы по транспортному налогу, могут обратиться за ней лично, в выбранный для этого налоговый орган или через местный МФЦ, а также оформить ее через «Личный кабинет налогоплательщика«.

Заявление

Основной документ, который необходимо предоставить для получения льготы по транспортному налогу — это соответствующее заявление. Его образец можно найти на сайте Федеральной налоговой службы.

Необходимые документы

Вместе с заявлением на получение льготы гражданин может предоставить:

- документ, удостоверяющий личность;

- документ, который подтверждает право на льготу (удостоверения, справки, свидетельство многодетной семьи и свидетельства о рождении всех детей и т.д.).

Если заявитель не предоставил подтверждающие право на льготу документы, сотрудники налоговой службы имеют право самостоятельно запросить нужные сведения у соответствующих органов.

И еще один важный момент, прописанный в действующем Налоговом кодексе. Если человек, имеющий право на получение льготы, не направил заявление в налоговый орган, но и не сообщил об отказе от ее применения, то данная льгота “предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу”.

Как гласит статья 361.1. Налогового кодекса РФ, на рассмотрение заявления налоговым органам отводится 30 дней. По окончании данного срока заявитель должен получить ответ.

Однако в том случае, если представителям налоговой службы пришлось делать дополнительные запросы для получения нужных сведений, срок рассмотрения заявления может быть продлен. Правда, не более чем на 30 дней, и о данном решении необходимо уведомить налогоплательщика.

Кто еще освобожден от уплаты транспортного налога

Согласно п. 2 ст. 358 НК РФ далеко не все виды транспорта являются объектами налогообложения. Например, транспортный налог при определенных условиях не нужно платить за тракторы, молоковозы, комбайны, машины для внесения удобрений и т.д.

Помимо этого гражданин может быть освобожден от транспортного налога в результате происшествия. Например, если зарегистрированный на него автомобиль сгорел или был угнан. В этом случае автовладелец должен передать данную информацию в налоговую службу.

Как уменьшить транспортный налог

Если сумма транспортного налога кажется гражданину слишком серьезной нагрузкой на бюджет, но на получение льготы он претендовать не может, можно попробовать иные способы уменьшить размер данных платежей.

Например, сменить автомобиль на менее мощное транспортное средство, ведь количество лошадиных сил под капотом напрямую влияет на сумму транспортного налога. Также теоретически можно снизить мощность двигателя уже существующего автомобиля, однако на практике сделать это по закону весьма проблематично

В отдельных регионах желаемую льготы можно получить, если сменить бензиновый автомобиль на машину, которая будет работать на электричестве.

Что будет, если не платить транспортный налог

Оплатить транспортный налог всем автовладельцам полагается в срок до 1 декабря. Если пропустить указанную дату или оплатить налог не полностью, то сумма начисленного налога автоматически переходит в статус задолженности и, соответственно, за каждый день просрочки будет увеличиваться на размер начисленной пени.

“Если не уплатить транспортный налог вовремя, то будут начислены штрафы и пени, — говорит Оксана Васильева. — Также ФНС может обратиться в суд с заявлением и инициировать исполнительное производство в отношении должника. Срок давности составляет 3 года, то есть налоговая служба может привлечь к ответственности в течение 3 лет с момента неуплаты транспортного налога”.

Код налоговой льготы по транспортному налогу

Согласно Приложению №2 к приказу ФНС России от 25 июля 2019 года:

- 20210 — код льготы в виде освобождения от транспортного налога;

- 20220 — код льготы в виде уменьшения транспортного налога;

- 20230 — код льготы по снижению налоговой ставки;

- 30200 — льготы по транспортному налогу по международным договорам РФ;

- 40300 — освобождение от уплаты транспортного налога в отношении автомобилей, оснащенных исключительно электрическими двигателями мощностью до 150 лошадиных сил включительно.

Законодательство

Общая информация о транспортном налоге и связанных с ним льготах содержится в Налоговом кодексе РФ. Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

Транспортные налоги

11 мая 2020 г. | Agency

Все заявления о передаче прав собственности и освобождении от налогов в отношении автомобилей и другого оборудования регулярно проверяются Департаментом налогообложения штата Огайо в соответствии с пересмотренным Кодексом штата Огайо (RC) 4505.09(B)(2)(c) и . 5739.13 для проверки выполнения налоговых обязательств.

Ключевые ресурсы

Вы получили от нас письмо? – Эта ссылка будет предоставлять информацию и интерактивные уведомления о различных типах отправляемых писем.

Загрузки и электронные формы – на этой странице можно найти формы, анкеты и дополнительные ресурсы.

Случайные продажи – эти продажи определяются как передача права собственности на автомобиль между двумя лицами, не связанными с лицензированным дилерским центром. Узнайте о продажах за наличные, сделках, бартере и кредитных предположениях здесь.

Узнайте о продажах за наличные, сделках, бартере и кредитных предположениях здесь.

Освобождение и налогообложение – Закон штата Огайо разрешает совершать определенные сделки с транспортными средствами без уплаты налога с продаж. Узнайте больше здесь.

Лизинговые и дилерские операции. Эта ссылка предназначена для лицензированных дилерских центров, чтобы получить дополнительную информацию о применении налога с продаж к их операциям, включая аренду.

Самолет — продажа самолета может облагаться налогом с продаж. На этой странице представлены дополнительные ресурсы, касающиеся налогообложения воздушных судов.

Водные суда и подвесные моторы. Передача плавсредств или подвесных моторов обычно облагается налогом таким же образом, как и автомобили. Получите необходимую информацию здесь.

Снегоходы. За некоторыми исключениями, снегоходы подлежат регистрации и облагаются налогом с продаж.

Часто задаваемые вопросы

Часто задаваемые вопросы — Нерегулярные продажи

Часто задаваемые вопросы – Как мне реагировать на полученное уведомление?

Часто задаваемые вопросы – Суда и подвесные моторы

Часто задаваемые вопросы – Освобождение и налогообложение

Часто задаваемые вопросы – Лизинг

Часто задаваемые вопросы – Дилеры

Часто задаваемые вопросы – самолеты

Часто задаваемые вопросы – военные

Дополнительные ресурсы

Транспортные налоги

Лицензия продавца

Сроки выполнения

Процентные ставки

Программа добровольного раскрытия информации

Форма представления налогоплательщика (TBOR 1)

Электронная библиотека самопомощи OBG

Программа налогового образования студентов

Смотреть учебник по малому бизнесу

Дополнительные ресурсы для бизнеса

Калькулятор процентов

Налоговые исследования

Архив налоговых уведомлений

Выпуски новостей

Налоговое мобильное приложение Огайо

Муниципальные объекты

Транспортные налоги и сборы | Налоговая служба

- Дом

- Налоговая администрация

- Транспортные налоги и сборы

Транспортные налоги и сборы

КОНТАКТНАЯ ИНФОРМАЦИЯ:

Чтобы обеспечить безопасность каждого во время пандемии, свяжитесь с нами виртуально. Воспользуйтесь нашим веб-сайтом, отправьте электронное письмо или позвоните нам в будние дни с 8:00 до 16:30. Мы открыты для пешеходов в будние дни с 8:00 до 16:30.

Воспользуйтесь нашим веб-сайтом, отправьте электронное письмо или позвоните нам в будние дни с 8:00 до 16:30. Мы открыты для пешеходов в будние дни с 8:00 до 16:30.

703-222-8234 | TTY 711

12000 Правительственный центр Бульвар, офис 223

Fairfax, VA 22035

@fairfaxcounty

Young Tarry, директор отдела

ЧТО МЫ ДЕЛАЕМ

Отдел лицензирования личного имущества и коммерческой деятельности Департамента налоговой администрации (DTA) отвечает за оценку всех транспортных средств, которые обычно находятся в гараже/стоянке в округе Фэрфакс. Транспортные средства включают автомобили, грузовики, прицепы, мотоциклы, дома на колесах, автобусы и дома на колесах.

Узнать больше

Ресурсы отдела

Связанные ресурсы

Портал MyFairfax

Зарегистрировать/обновить автомобиль

Оплатить транспортные налоги

Сообщить об уклоняющихся

Парковочные билеты

Информация о налоге на транспортное средство

Откуда приходит ваш налоговый счет? Узнайте о своей оценке, налоговых ставках и расчете налогов.

Связанные ресурсы

Студенты колледжа на полную ставку

Арендные транспортные средства

Компания транспортной сети

Узнайте больше

Совет директоров. в среднем 33% или более по состоянию на 1 января 2022 г., согласно руководству по ценообразованию J.D. Power. Чтобы помочь владельцам транспортных средств, Наблюдательный совет округа Фэрфакс утвердил 15% налоговые льготы по налогам на личное имущество в рамках надбавки к бюджету на 2023 финансовый год. Это будет достигнуто путем оценки транспортных средств только по 85% их рыночной стоимости, а не по обычным 100%. Этот вариант предоставляется округу для обеспечения того, чтобы оценки не превышали фактическую справедливую рыночную стоимость из-за необычных или смягчающих обстоятельств, и когда можно разумно ожидать, что коэффициент оценки ниже 100% будет определять фактическую справедливую рыночную стоимость.

Подробнее

Часто задаваемые вопросы

Местный регистрационный сбор

В дополнение к налогу на имущество на основе стоимости вы также должны оплатить регистрационный сбор за транспортное средство в округе или городе. Плата за регистрацию варьируется в зависимости от типа транспортного средства, веса и использования.

Плата за регистрацию варьируется в зависимости от типа транспортного средства, веса и использования.

Номерные знаки за пределами штата

Жители, которые решили не показывать номерные знаки штата Вирджиния в соответствии с требованиями законодательства штата, подлежат уплате местного налога округа Фэрфакс и штрафа за номерные знаки за пределами штата.

Льготы и льготы

Кодекс штата Вирджиния освобождает часть имущества от уплаты налогов на имущество по классификации и назначению. Например, собственность церквей и некоммерческих благотворительных организаций.

Кроме того, ваше налоговое бремя может быть уменьшено, если вы соответствуете определенным требованиям. Исключения составляют:

- Военные

- Ветераны-инвалиды

- Пенсионеры (65+)

- Инвалиды

Другие льготы

Субсидия по налогу на транспортные средства

Закон об освобождении от уплаты налога на личную собственность 1998 г.