Налог на использование автотранспорта и водных судов

| Данный налог является местным налогом, поступаемым в распоряжение местных правительств. | Уплата данного налога регулируется управлениями по местным налогам. |

Взимание налога на использование автотранспорта и водных судов в настоящее время регулируется Законом КНР «О налоге на использование автотранспорта и водных судов» от 23.04.2019.

В соответствии с данным нормативно-правовым актом налог на использование автотранспорта и водных судов взимается ежеквартально или ежегодно во всех автотранспортных средств и водных судов, используемых на территории КНР.

Размер налога на пользование автотранспортными средствами и водными судами устанавливается в соответствии с «Таблицей налогооблагаемых объектов и ставок налогов».

| Объект налогообложения | Годовая ставка налога | Примечания | |

| Пассажирские транспортные средства | Единица транспорта | 60-660 юаней | Включая транспортные средства с электрическими двигателями |

| Грузовые транспортные средства | Собственная масса транспортного средства (взимается за 1 тонну веса) | 16-120 юаней | Включая тягачи с прицепами и прицепы |

| Трехколесные низкоскоростные грузовые автомобили | Собственная масса транспортного средства (взимается за 1 тонну веса | 24-120 юаней | |

| Мотоциклы | Единица транспорта | 36-180 юаней | |

| Водные суда | Чистая грузоподъемность (нетто тоннаж) | 3-6 юаней | Ставка налога с буксиров и несамоходных барж составляет 50% от ставки налога с водных судов |

Формула расчета налога

Формула расчета налога на использование автотранспорта и водных судов выглядит следующим образом:

Сумма налога = транспортное средство, являющееся объектом налогообложения Х применимая ставка налога

Освобождение от налога

От налога на использование автотранспорта и водных судов:

- безмоторные транспортные средства (исключая несамоходные баржи)

- тракторы

- промысловые и рыболовецкие суда

- специальные транспортные средства, находящиеся в пользовании вооруженных сил и Народной вооруженной полиции

- транспортные средства, находящиеся в пользовании полиции

- водные транспортные средства, за которые был уплачен тоннажный сбор

- транспортные средства, находящиеся в пользовании посольств, консульств, и представительств международных организаций, аккредитованных на территории КНР, и уполномоченных лиц указанных организаций в соответствии с положениями законодательства КНР и международных договоров, которые были заключены КНР или участницей которых она является

Сроки уплаты налога

Налог на использование автотранспорта и водных судов выплачивается на ежеквартальной или ежегодной основе. Подробные правила, регулирующие взимание налога, устанавливаются местными правительствами провинциального уровня.

Подробные правила, регулирующие взимание налога, устанавливаются местными правительствами провинциального уровня.

Транспортный налог и его расчет с помощью калькулятора

Транспортный налог — обязательный налог для всех владельцев транспортных средств, которые зарегистрированы на территории Российской Федерации.

Этот вид налогообложения подробно описывается в 28 главе Налогового кодекса Российской Федерации. Стоит рассмотреть его поподробнее.

Калькулятор для расчета транспортного налога

С помощью данного калькулятора вы можете рассчитать транспортный налог для своего автомобиля максимально точно и быстро.

Кто платит транспортный налог?

Налогоплательщиками являются те лица, на которых были зарегистрированы транспортные средства. Это регламентировано 357 статьей Налогового кодекса Российской Федерации.

Юридические лица находят конечную сумму налога самостоятельно. Для этого они должны учитывать налогооблагаемую базу и установленную законодательством налоговую ставку.

Что касается физических лиц, то для них расчет транспортного налога производят сотрудники налоговой инспекции. Для этого они могут использовать специальный калькулятор налога. Чтобы рассчитать налог на авто физического лица, они основываются на тех данный, что были предоставлены регистрационными органами.

Подробнее о транспортном налоге можно узнать в следующем видео:

Объекты налогообложения

К транспортным средствам, которые подвергаются налогообложению, относятся:

- Легковые автомобили.

- Самолеты.

- Вертолеты.

- Мотороллеры.

- Мотоциклы.

- Автобусы.

- Транспортные средства на гусеничном ходу.

- Яхты.

- Лодки.

- Катера.

- Парусные транспортные средства.

- Снегоходы.

- Гидроциклы.

- Мотосани.

Все перечисленные транспортные средства должны быть обязательно зарегистрированы на территории Российской Федерации, чтобы облагаться транспортных налогом.

Исключения

Но не все транспортные средства облагаются налогом. Помимо тех, что не зарегистрированы в РФ, не являются объектом налогообложения:

- Весельные лодки.

- Автомобили, предназначенные для управления людьми с ограниченными возможностями.

- Немощные моторные лодки, мощность двигателя которых не превышает 5 лошадиных сил.

- Суда для осуществления хозяйства и рыбного промысла.

- Суда, которые принадлежат частным предпринимателям и организациям и используются для перевозки пассажиров.

- Тракторы, молоковозы, комбайны и иное оборудование, которые используются в сельском хозяйстве для производства материальных благ.

- Транспортные средства, которые находятся во владении сотрудников исполнительных государственных органов и необходимы им для службы.

- Транспортные средства, которые находятся в подтвержденном прокуратурой угоне.

- Воздушные транспортные средства для оказания экстренной медицинской помощи.

Размер налога

Как уже было сказано выше, рассчитать транспортный налог можно с помощью специального калькулятора. Но в его основе заложена определенная формула расчета налога. Ей можно воспользоваться и самостоятельно.

Но в его основе заложена определенная формула расчета налога. Ей можно воспользоваться и самостоятельно.

В основе данной формулы лежат два главных компонента, которые перемножаются между собой — установленная государством налоговая ставка и налогооблагаемая база. Налогооблагаемая база — стоимость транспортного средства.

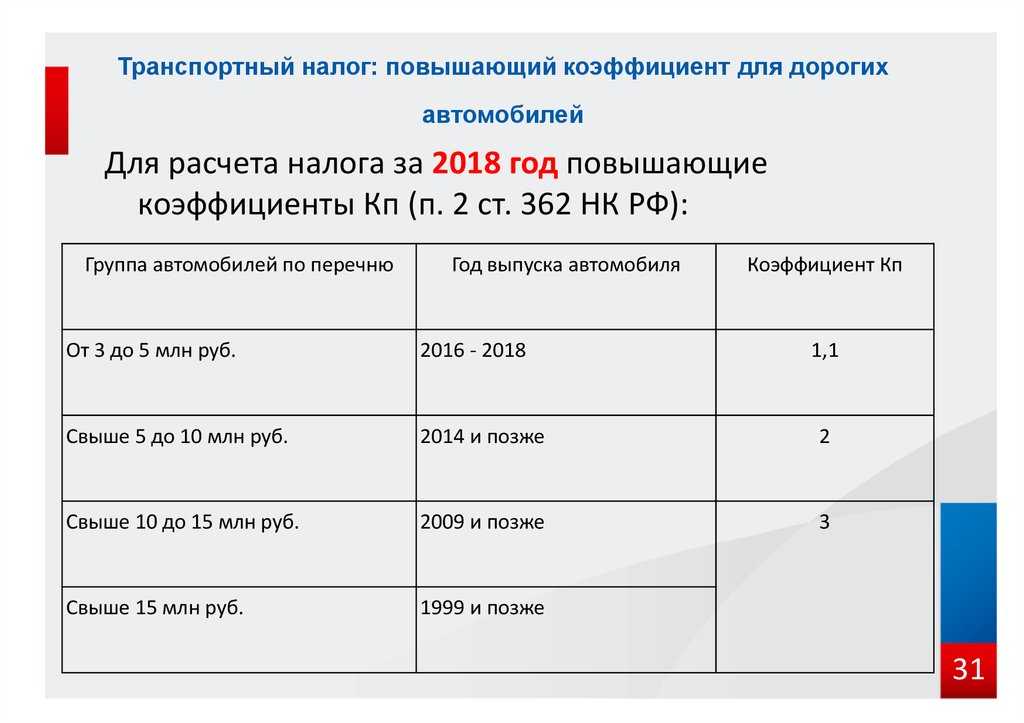

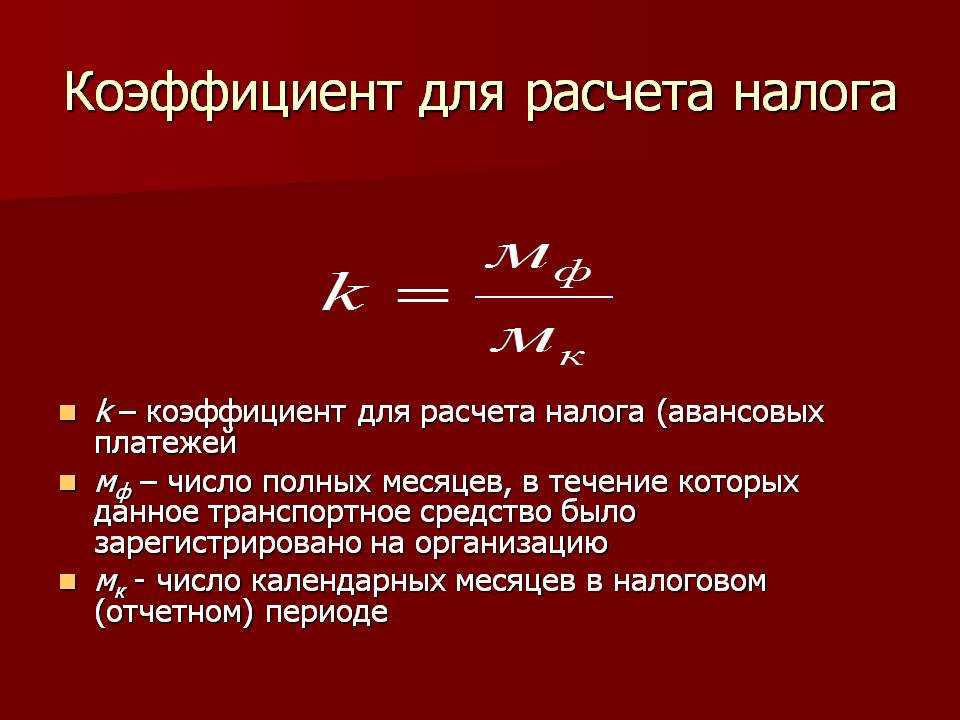

Влияют на конечный размер транспортного налога и такие показатели, как срок владения транспортным средством и определенный повышающий коэффициент.

Для расчета налога необходимо разделить количество месяцев владения транспортным средством на 12 и умножить на произведение ставки и налогооблагаемой базы.

Повышающий коэффициент — цифра, которая может увеличить размер налога в полтора, два или три раза. Все зависит от соотношения стоимости вашего транспортного средства и срока владения им.

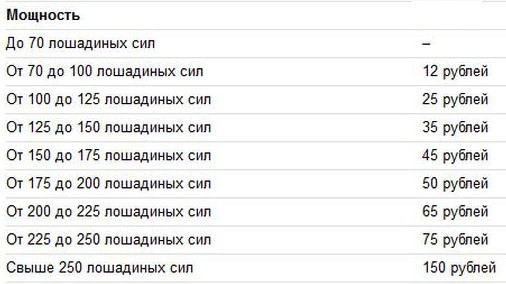

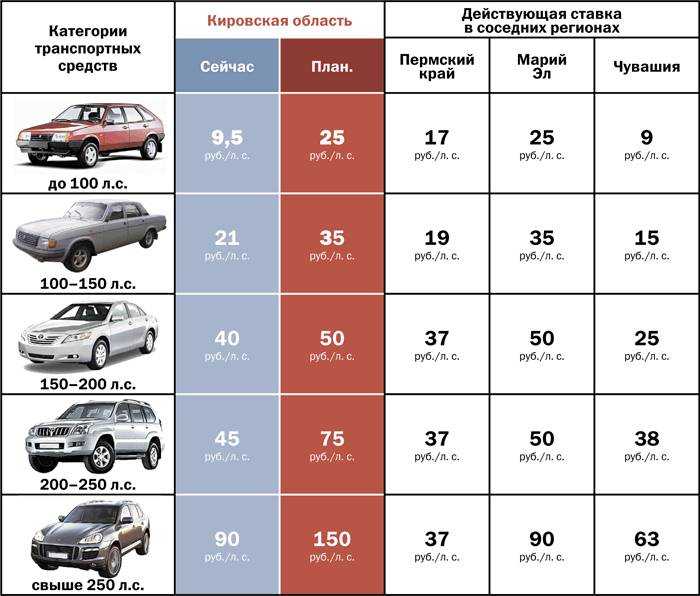

Налоговая ставка

Стоит поподробнее рассмотреть такой компонент формулы, как налоговая ставка. Она устанавливается каждым субъектом Российской Федерации и может изменяться.

Органы управления субъектов могут менять размер налоговой ставки для конкретных случаев. На изменение данного процентного соотношения влияют следующие факторы:

- Мощность двигателя транспортного средства (измеряется в лошадиных силах).

- Год выпуска транспортного средства. Учитывается даже не столько точная дата производства, сколько срок эксплуатации автомобиля.

- Вместимость транспортного средства.

- Категория.

Но существуют и некоторые ограничения по размеру налоговой ставки, которые должны быть соблюдены каждым субъектом Российской Федерации.

Размер налоговой ставки может быть изменен не более чем в 10 раз по отношению той налоговой ставки, которая фигурирует в Налоговом Кодексе Российской Федерации. Это правило касается как увеличения, так и уменьшения процентного соотношения.

Льготы

Государство предоставляет право освобождения от уплаты государственной пошлины для определенных категорий граждан. К ним относятся:

- Ветераны войн.

- Пожилые люди, которые находятся на пенсии.

- Многодетные семьи.

- Люди с ограниченными возможностями.

- Люди, которые участвовали в освобождении Ленинграда и других оккупированных территорий.

- Жертвы политических репрессий.

- Ветераны труда.

- Лица, которые, будучи детьми, были вынуждены трудиться на благо страны в военное время.

- Участники ликвидации последствий катастрофы на АЭС в Чернобыле и т. д.

Но существуют некоторые условия получения льгот. Во-первых, полностью избавиться от обязательств по уплате транспортного налога удается не всегда. В большинстве случаев льготникам предлагаются более выгодные и оптимальные для них условия выплаты.

Во-вторых, для получения льгот необходимо заранее подготовить пакет документов и обратиться в соответствующие государственные органы. Инстанции нужно предоставить те документы, которые могут подтвердить принадлежность лица к категории льготников.

Это могут быть удостоверение участника военных действий, бумага, которая подтверждает наличие определенной степени инвалидности, справка о составе многодетной семьи, удостоверение ветерана труда.

Прекращение взимания налога

Но существуют те случаи, когда лицо полностью освобождается от обязательств по уплате транспортного налога. Они подробно описаны в 44 статье Налогового Кодекса Российской Федерации. К подобным случаям относится:

- Полное погашение взноса по транспортному налогу.

- Смерть лица, на которое было зарегистрировано транспортное средство.

- Снятие транспортного средства с регистрационного учета.

Последняя процедура может быть вызвана самыми различными причинами. Самая распространенная из них — угон транспортного средства. Но здесь есть несколько нюансов.

Для снятия автомобиля с регистрационного учета факт угона должен быть подтвержден прокуратурой. Но довольно часто дела об угоне транспортных средств не раскрываются и закрываются по причине отсутствия состава преступления.

Вторая не менее распространенная причина снятия авто с учета — его продажа на запчасти. Автомобиль больше не используется в качестве транспортного средства, поэтому не облагается транспортным налогом.

Статьи рубрики

- Положены ли льготы по транспортному налогу ветеранам труда в 2017 году

- Как рассчитать транспортный налог жителям Челябинской области на 2017 год

- Как рассчитывается транспортный налог пенсионерам в Алтайском крае в 2017 году

- Размер транспортного налога по мощности двигателя в 2017 году

- Льготы и порядок уплаты транспортного налога в Калужской области

- Оплачиваем транспортный налог в Омске: повышающий коэффициент

- Ставки транспортного налога в Тюменской области: сроки и выплаты

- Сроки уплаты транспортного налога в Краснодарском крае

- Особенности уплаты и ставка транспортного налога в Московской области

- Ставка и нюансы уплаты транспортного налога в Санкт-Петербурге

- Особенности оплаты транспортного налога во Владимирской области

- Оплата налогов по лошадиным силам автомобиля

- Особенности оплаты транспортный налог в Белгородской области

- Нюансы заполнения заявления о предоставлении льгот: образец

- Особенности оплаты транспортного налога в Башкирии

- Нюансы оплаты транспортного налога в Калининграде

- Оплата транспортного налога в Архангельской области

- Оплата транспортного налога в Республике Удмуртия

- Особенности оплаты транспортного налога

- Нюансы оплаты транспортного налога в Волгограде и области

- Оплата транспортного налога в Приморском крае

- Нюансы оплаты транспортного налога в Тульской области 2017

- Оплата транспортного налога в Рязани

- Оплата транспортного налога в Вологодской области

- Получение льгот на транспортный налог в Москве для многодетных семей

- Получение льгот по транспортному налогу в Санкт-Петербурге

- Оплата транспортного налога в Ульяновской области

- Оплата транспортного налога в Оренбургской области

- Ставки и оплата транспортного налога в Саратовской области

- Нюансы оплаты транспортного налога в Кировской области

- Оплата транспортного налога в Красноярске

- Оплата транспортного налога в Пермском крае

- Оплата транспортного налога в Ярославской области

- Оплата транспортного налога в Пензенской области

- Отсутствует квитанция: оплата транспортного налога

- Варианты оплаты транспортного налога КБК

- Нюансы оплаты транспортного налога в Дагестане

- Ставка тарифов транспортного налога по регионам: таблица

- Оплата транспортного налога в Московской области

- Оплата транспортного налога в Ивановской области

- Оплата транспортного налога в Нижегородской области

- Оплачиваем транспортный налог в Республике Марий Эл

- Оплата транспортного налога в Смоленской области

- Оплата транспортного налога в Орловской области

- Как распечатать квитанцию на оплату ТС физическим лицам

- Конечные сроки оплаты транспортного налога

- Как реагировать на подачу в суд налоговой по транспортному налогу

- Сколько платить по системе Платон и транспортный налог

- Оплата налога на автомобиль для физических и юридических лиц

- Какая ставка на транспортный налог в России

- Оплачиваем транспортный налог в Татарстане

- Варианты оплаты транспортного налога в Крыму

- Уплата транспортного налога в Иркутской области

- Нюансы оплаты транспортного налог в Чеченской республике

- Уплачиваем транспортный налог в Липецкой области

- Варианты оплаты транспортного налога в Псковской области

- Нюансы оплаты транспортного налога в Республике Карелии

- Уплата транспортного налога в Тверской области

- Калькулятор налога на авто по регионам

- Уплата транспортного налога в Мурманской области

- Как унать налог на машину через госуслуги

- Льготы ветеранам боевых действий по транспортному налогу

- Сроки уплаты транспортного налога: важные моменты

- Нюансы получения льгот в Москве по транспортному налогу

- Начисление транспортного налога на машину

- Важные нюансы налоговых ставок по транспортному налогу

- Налоговая база транспортного налога: что это такое

- Быстрая и удобная онлайн уплата транспортного налога

- Размер оплаты транспортного налога в Ростовской области

- Оплата налога на роскошь на автомобили: важные нюансы

- Узнаем задолженность по транспортному налогу: удобные способы

- Оплачиваем транспортный налог для пенсионеров

- Нюансы оплаты транспортного налога в Москве

- Размер оплаты транспортного налога в Кемеровской области

- Оплачиваем налог на транспортное средство

- Возврат транспортного налога на машину: что делать если не пришел

- Оплачиваем транспортный налог через сервис «Сбербанк онлайн»

- Нюансы оплаты транспортного налога в Воронеже

- Важные моменты уплаты транспортного налога для многодетных семей

- Способы расчета транспортного налога

- Уплата транспортного налога 2017 года в Свердловской области

- Оплата транспортного налога на машину в 150 лошадей

- Уплата транспортного налога в ХМАО на 2017 год

- Размер траспортного налога в Ставропольском крае

- Размер ставки транспортного налога в Москве

- Оплата транспортного налога инвалидами

- Проверяем транспортный налог по ИНН

- Существует ли срок давности по транспортному налогу для физических лиц?

- Оплата транспортного налога пенсионерами

- Транспортный налог для физических лиц: нюансы получения льгот

- Оплачиваем транспортный налог на мотоцикл: важные нюансы

- Неуплата транспортного налога на машину

- Нюансы уплаты транспортного налога в Самарской области

- Оплата транспортного налога в Новосибирской области

- Как оплачивать транспортный налог пенсионерам?

- После продажи машины — пришел налог

- Как освободиться от уплаты транспортного налога?

- Лучшие способы оплаты транспортного налога

- Налог на роскош: cписок автомобилей 2017 года

- Способы законной неуплаты транспортного налога

- Новости об отмене транспортного налога

Часто задаваемый вопрос

Новости об отмене транспортного налога

На данный момент отмена транспортного налога представляется идеей, оставшейся в теории. Расчет суммы выплат, планируется ли отмена ТН? Важные новости.

Расчет суммы выплат, планируется ли отмена ТН? Важные новости.

Часто задаваемый вопрос

Особенности оплаты транспортного налога в Башкирии

Способы и сроки для оплаты транспортного налога. Размеры налоговых и пониженных ставок в зависимости от мощности транспортного средства. Льготы по налогу на транспорт.

4.010 Расчет суммы налога на использование

4.010 Расчет суммы налога на использование

Глава 4 Налог на использование

4.010 Расчет суммы налога на использование Каждое заявление, подлежащее уплате налога на использование, на оборотной стороне Сертификата о цене покупки должно указывать 900 Название или включает купчую. CDTFA 1138 требуется для коммерческих транспортных средств, как указано в Законе о налоге на использование топлива, с указанием суммы подлежащего уплате налога на использование. Заявления, подлежащие обложению налогом на использование, полученные по почте без покупная цена должна быть возвращена заявителю по покупной цене в свидетельстве о праве собственности..png)

Заявитель должен заполнить форму Заявления о фактах (REG 256) с объяснением любых расхождений в покупной цене в заявлении, в противном случае налог на использование будет основываться на более высокой сумме. Если цена продажи не является выраженной между продавцом и покупателем, и покупатель не уверен в стоимости, средняя точка между минимальным и высоким значениями, указанными в текущем справочнике стоимости транспортного средства, может использоваться только для определения налогооблагаемой стоимости для средство передвижения.

Коммерческие автомобили — не включайте федеральный розничный акцизный налог в покупную цену для расчета любого налога на использование, подлежащего уплате при первой розничной продаже грузовика или шасси грузовика с полной массой транспортного средства (GVW) 33 001 фунта или более, или прицеп или шасси прицепа с полной массой 26 001 фунт или более.

Транспортные средства для инвалидов — не включайте в стоимость любых предметов или материалов, использованных для модификации транспортного средства для лиц с ограниченными физическими возможностями, для расчета любого налога на пользование (CR&TC §6369). .4).

.4).

Вагоны-трейлеры (CCH) — Не включайте в налогооблагаемую цену стоимость места на месте, навеса(ов), плинтуса, навеса для машины, патио, ландшафтного дизайна, кустарников или отдельно стоящей мебели. Если эти значения не известны новому владельцу, он может заплатить налог за использование на известную сумму и запросить возмещение или связаться с ближайшим офисом CDTFA, чтобы уточнить сумму налога за использование.

Транспортные средства специальной конструкции (SPCNS) — налог на пользование уплачивается за все транспортное средство в сборе. Включите стоимость новых или бывших в употреблении деталей, комбинацию новых и бывших в употреблении деталей, включая затраты на оплату труда по реконструкции автомобиля.

Транспортное средство, приобретенное в виде кабины/шасси или шасси/капота — Налог на использование.

Подтверждение платежа не представлено

Полное транспортное средство и предписывают заявителю подать заявление на возмещение налога с продаж от CDTFA.

.

Комбинации судов и прицепов — Определите налог на использование следующим образом:

| Если заявитель знает | Тогда рассчитайте налог на использование |

|---|---|

| Общая комбинированная цена только для судна и трейлера | Стоимость/стоимость в размере 1 долл. США в заявке на прицеп (для налога на использование в размере 1 долл. США) и оставшаяся стоимость/стоимость в заявке на судно. США в заявке на прицеп (для налога на использование в размере 1 долл. США) и оставшаяся стоимость/стоимость в заявке на судно. |

Расчет расчетных налогов на недвижимость | округ Сент-Чарльз, штат Миссури,

Чтобы определить расчетный налог на личное имущество или недвижимость:

- Сначала посетите архив налоговых ставок коллектора доходов и выберите документ о налоговой ставке за соответствующий год. Например, для налогов за 2020 год вы должны выбрать на этой странице документ «Налоговые ставки за 2020 год (PDF)». Налоговые ставки за каждый год обычно публикуются к середине ноября этого года по ссылке выше.

- Далее, обратитесь к колонке «Общий налог» в этом документе, чтобы узнать комбинацию административно-территориальных единиц, в которых вы проживаете/где находится имущество, и запишите эту сумму. Обратите внимание, что политические подразделения включают школьные округа, пожарные районы, районы скорой помощи и т. д. Чтобы определить политические подразделения, введите адрес собственности в поисковую базу данных недвижимости оценщика.

Кроме того, если вы живете в городе, который не взимает свои собственные налоги, запишите и рассчитайте ставку налога на 100 долларов США оценочной стоимости в столбце «Города» в документе и добавьте эту сумму к общей сумме налога. Это общая налоговая ставка, которую вы будете использовать в приведенных ниже формулах.

Кроме того, если вы живете в городе, который не взимает свои собственные налоги, запишите и рассчитайте ставку налога на 100 долларов США оценочной стоимости в столбце «Города» в документе и добавьте эту сумму к общей сумме налога. Это общая налоговая ставка, которую вы будете использовать в приведенных ниже формулах. - Далее вам потребуется оценочная рыночная стоимость того типа имущества, для которого вы хотите определить расчетные налоги на недвижимость, и запишите эту сумму. Чтобы лучше определить это:

- Для личного имущества: См. оценку, указанную в Форме оценки личного имущества, рассылаемой оценщиком в начале каждого налогового года, или см. Уведомление об изменении оценки личного имущества, которое рассылается Оценщик, если вы представили изменение/исправление в форме оценки вашего личного имущества в налоговом году. ИЛИ,

- Для недвижимости: обратитесь к вашему последнему Уведомлению об оценке недвижимости и Уведомлению о прогнозируемой налоговой ответственности, которые оценщик рассылает владельцам недвижимости каждый нечетный год.

В Уведомлении о предполагаемых налоговых обязательствах указаны ваши предполагаемые налоги, и вам не нужно идти дальше при определении следующих расчетов. ИЛИ,

В Уведомлении о предполагаемых налоговых обязательствах указаны ваши предполагаемые налоги, и вам не нужно идти дальше при определении следующих расчетов. ИЛИ, - Если у вас нет ни одного из упомянутых выше документов, обратитесь к/запишите оценку, указанную в вашей декларации о личном имуществе или налоге на недвижимость за предыдущий год, для получения наилучшей оценки.

- Если вы покупаете новый дом и хотите определить предполагаемую сумму налога на недвижимость, обратитесь к/запишите предполагаемую рыночную стоимость.

- Примените эти количества в приведенных ниже формулах.

Обратите внимание: ни оценщик, ни сборщик доходов не несут ответственности за установление бюджетов в каждом политическом подразделении или за установление налоговой ставки для каждого отдельного административного подразделения. Примеры в приведенных ниже формулах используют 100 000 долларов США для оценочной рыночной стоимости имущества для согласованности и ясности.

Текущая общегосударственная ставка налога на личное имущество составляет 33 1/3%. Чтобы определить, сколько вы должны, выполните следующий расчет, состоящий из двух частей:

- Оценочная рыночная стоимость имущества X Ставка оценки (33 1/3%) = Оценочная оценочная стоимость

- Оценочная оценочная стоимость / 100 X Общая налоговая ставка = Предполагаемый налоговый счет

Вот пример того, как работает эта формула –

To calculate taxes owed on a $100,000 vehicle at a 6.5694 total tax rate per $100 of assessed valuation:

- 100,000 X .333333 (33 1/3%) = $33,333

- 33,333 / 100 X 6,5694 = 2 189,58 долларов США в виде налогов.

Формула расчета налога на жилую недвижимость

Текущая общегосударственная ставка налога на жилую недвижимость составляет 19%. Чтобы определить, сколько вы должны, выполните следующий расчет, состоящий из двух частей:

Чтобы определить, сколько вы должны, выполните следующий расчет, состоящий из двух частей:

- Расчетная рыночная стоимость недвижимости x Ставка оценки (19%) = оценочная оценка

- Расчетная оцененная стоимость / 100 x Общая сумма налоговая ставка = расчетная налоговая законопроект

Здесь есть пример из как пример из как пример из как пример из как пример из как пример из как пример из как «Как». эта формула работает —

Чтобы рассчитать налоги, причитающиеся с дома стоимостью 100 000 долларов США, по общей налоговой ставке 6,5694 на 100 долларов США оценочной стоимости:,000 / 100 X 6,5694 = 1 248,19 долларов США причитающихся налогов

Формула расчета налога на коммерческую недвижимость Чтобы определить, сколько вы должны, выполните следующий расчет, состоящий из двух частей:

1. Оценочная рыночная стоимость имущества

2.