Расчёт транспортного налога – простой расчёт для вашего автомобиля

Мотоцикл

Автодом

Грузовик

Прицеп

Электрокар

Ретрокар

Автомобильный налог является очень обширной и сложной темой. Поэтому в этой статье мы лишь хотим разобраться с ее важнейшими рамочными условиями и некоторыми особенностями. Более подробную информацию о налоге на транспортные средства можно найти в конце этой статьи.

Тип налога

Автомобильный налог является федеральным налогом с 2009 года; ранее это был налог федеральных земель.

На региональном уровне налог на транспортные средства взимается главным компетентным таможенным органом. Налоговая инспекция не несет за это прямой ответственности. В крупных городах Германии насчитывается 43 главных таможенных пункта.

Сбор налога на транспортные средства регулируется Транспортным налоговым законодательством (KraftStG) и Указом о введении налога на транспортные средства (Kraft StDV) точно так же, как и его размер. Определенную роль играют также положения Правил лицензирования транспортных средств (FZV) и Правил лицензирования дорожного движения (StVZO).

Назначение транспортного налога

Все государства взимают налог на транспортные средства, поскольку в свою очередь они оплачивают из государственного бюджета те расходы, которые необходимы для инфраструктуры функционирующего дорожного движения. Это не только услуги по содержанию дорог и автодорог, железнодорожные переезды и зебры, но и светофоры, цифровой мониторинг дорожного движения и работа ГАИ, которая финансируется не только за счет штрафов за парковку.

Поскольку законодатель взимает налог с загрязнителя дорожного движения (так называемый принцип “загрязнитель платит”), он требует этого заранее. В Германии годовой взнос является обычным явлением, которое взимается главным таможенным управлением путем путем прямого дебета. Отклонения от этого вряд ли планируются.

Помимо инвестиций в инфраструктуру, средства, получаемые от налога на транспортные средства, служат также для  Это также отражается в структуре налога: особенно экологически чистые транспортные средства платят только очень низкий налог на транспортные средства или (даже временно) полностью освобождены от него.

Это также отражается в структуре налога: особенно экологически чистые транспортные средства платят только очень низкий налог на транспортные средства или (даже временно) полностью освобождены от него.

В целом, размер налога для многих транспортных средств зависит от класса их загрязняющих веществ. В Германии налог на транспортные средства в качестве налога на расходы в прошлом столетии получил дальнейшее развитие благодаря таким нормативным актам. Она существует с 1906 года, долгое время только кубическая вместимость вагона определяла размер налога.

Кто платит налог на транспортные средства?

Хранители и, в особых случаях, пользователи автотранспортных средств уплачивают этот налог. Взамен они получают регистрационный номер в качестве услуги, предоставляемой государством.

Автомобили — это все транспортные средства, приводимые в движение двигателем, который движется по автомобилю, а не только по железной дороге или не только по железной дороге. Налогооблагаемые держатели могут зарегистрировать транспортное средство в пределах страны, налог подлежит уплате независимо от фактического использования.

Налогооблагаемые держатели могут зарегистрировать транспортное средство в пределах страны, налог подлежит уплате независимо от фактического использования.

Транспортные средства, зарегистрированные за рубежом, также облагаются налогом в Германии, если их владелец имеет свое основное место жительства в Германии. Кроме того, налогом облагаются даже те транспортные средства, которые не зарегистрированы и поэтому используются незаконно (или припаркованы в общественных местах).

Сумма налога может быть определена в зависимости от типа транспортного средства, а также предоставляются налоговые льготы и скидки в связи с предполагаемым использованием. Существуют  Его регистрационный номер начинается с 05.

Его регистрационный номер начинается с 05.

Налогоплательщиками могут быть разные лица по указанным видам доверенностей. В § 7 Закона о налоге на транспортные средства в качестве налогоплательщиков определяется следующее

- для отечественных транспортных средств, хранитель (на которого зарегистрировано транспортное средство),

- для иностранных транспортных средств, отечественного потребителя,

- в случае незаконного использования транспортных средств, незаконный пользователь и

- Для красных индикаторов — лицо, которому был назначен индикатор.

Автомобильный налог: неограниченные налоговые льготы

Некоторые транспортные средства освобождены от уплаты транспортного налога. Решающее значение имеют назначение, держатель и/или тип транспортного средства. Существуют как постоянные, так и временные исключения.

Например, сельскохозяйственная и лесная техника не облагается налогами. К ним относятся

К ним относятся

- Тракторы

- спецтехника

- Кулон

Исключение составляют тягачи и их прицепы.

Транспортные средства для выполнения особых задач также освобождаются от уплаты налогов. Это транспортные средства для следующих областей применения:

- Feuerwehr

- Rettungsdienst (Krankenwagen)

- Zivilschutz

- Katastrophenschutz

- Straßenreinigung

- Wegebau

- Busse im Linienverkehr

- Zoll

- Bundeswehr

Polizei

- Пожарная охрана

- Спасательная служба (скорая помощь)

- Гражданская оборона

- ликвидация последствий стихийных бедствий

- Уборка улиц

- Строительство дорог

- Автобусы в регулярном сообщении

- Таможня

- Немецкие вооруженные силы

- Полиция

Кроме того, не взимается налог на легкие мотоциклы объемом до 11 кВт и 125 см³ куб.см. для самоходных машин и моторизованных лифтов для пациентов.

Kfz-Steuer: Befristete Steuerbefreiungen

Während die soeben genannten Steuerbefreiungen generell (dauernd) gelten, gibt es für Elektrofahrzeuge eine befristete Steuerbefreiung. Diese richtet sich nach dem Erstzulassungsdatum. Bis 17.05.2011 wurden fünf Jahre Steuerbefreiung festgesetzt, vom 18.05.2011 — 31.12.2015 dann zehn Jahre, vom 01.01.2016 — 31.12.2020 wieder fünf Jahre. Danach gilt jeweils eine Steuerermäßigung von 50 Prozent für diese Fahrzeuge.

Налог на транспортные средства: временные налоговые льготы

Хотя только что упомянутые налоговые льготы обычно (постоянно) применяются, существует временное освобождение для [электрокаров] (/ru/nalog-na-elektrokar/). До 17.05.2011 года было установлено пятилетнее освобождение от уплаты налогов, с 18.05.2011 по 31.12.2015 — 10 лет, с 01.01.2016 по 31.12.2020 — еще пять лет. После этого на каждое из этих транспортных средств будет распространяться скидка в размере 50 процентов.

Иномарки также пользуются временным освобождением от уплаты налога сроком на один год. Однако условием для этого является то, что они не используются для перевозки грузов или пассажиров за плату.

Также действовало временное освобождение от уплаты налога до 31.12.2013 г. для дизельных легковых автомобилей с пониженным уровнем выбросов и регистрацией с 01.01.2011 г. по 31.12.2013 г. Для этого двигатели должны были соответствовать стандарту Евро 6 (Закон о налоге на транспортные средства § 3b).

Освобождение от уплаты налогов для некоторых владельцев

Инвалиды освобождаются от уплаты налога на транспортное средство, если их удостоверение личности содержит одно из аббревиатур H, BI или aG (беспомощность, слепота или исключительная инвалидность при ходьбе).

Это постановление основано на более поздней правовой ситуации. Лица с тяжелой формой инвалидности, которые уже были освобождены от уплаты налога на транспортные средства в соответствии с предыдущими законами 1979 года, продолжают освобождаться, если они являются инвалидами VB (имеют право на уход), KB (поврежденными военными действиями) или EB (имеющими право на компенсацию), если они по меньшей мере на 50%.

Другой группой лиц с общим освобождением от уплаты налога на транспортные средства являются экспоненты. Их автомобиль должен использоваться исключительно в коммерческих целях. Это их караваны от 3,5 тонн, тракторы и фургоны для перевозки багажа от 2,5 тонн.

Ходатайство об освобождении от уплаты налогов

Некоторые льготы по налогу на транспортные средства предоставляются только по запросу. Это заявление должно быть подано в орган регистрации сельскохозяйственных и лесных транспортных средств и в главный таможенный пункт для транспортных средств лиц с тяжелой формой инвалидности. Электромобили, самоходные рабочие машины и моторизованные лифты для пациентов автоматически освобождаются без применения.

Если освобождение от уплаты налогов было предоставлено по заявлению, но причина отказа от него более не действует (например, в настоящее время автомобиль используется водителем в частном порядке), об этом необходимо незамедлительно уведомить компетентный орган в письменной форме.

Транспортные средства, освобожденные от уплаты налога на транспортные средства, имеют специальные зеленые знаки, которые они получают от регистрирующих органов. Однако это относится не ко всем освобожденным от уплаты налогов транспортным средствам. Исключение составляют транспортные средства с тяжелой степенью инвалидности, мопеды, низкоуглеродные транспортные средства, служебные транспортные средства и транспортные средства дипломатов и консульств.

Возврат транспортного налога

При особых обстоятельствах производится возврат налога на транспортные средства (Закон о налоге на транспортные средства § 4). Это имеет место, если транспортное средство часто (не менее 125 раз в год) перевозилось по железной дороге. Не имеет значения, насколько далеко была вся поездка и были ли ее части покрыты самим транспортным средством. Для немногим меньшего количества поездок предусмотрена частичная компенсация, например, 75% за 94 и более поездки. Заявление о возврате денег должно быть подано в письменной форме с приложением документации (билета).

Для немногим меньшего количества поездок предусмотрена частичная компенсация, например, 75% за 94 и более поездки. Заявление о возврате денег должно быть подано в письменной форме с приложением документации (билета).

Снижение налога на транспортные средства

В некоторых случаях возможно сокращение, часто на 50%. Это относится к лицам с тяжелой формой инвалидности с отпечатком оранжевого цвета на удостоверении личности с тяжелой формой инвалидности и на въезде G (инвалидность ходьбы) или GI (глухота).

Однако заявитель должен воздерживаться от использования общественного транспорта, который в противном случае был бы бесплатным, для того чтобы воспользоваться налоговой льготой. Уменьшение применяется также в том случае, если лицо с тяжелой степенью инвалидности не управляет транспортным средством самостоятельно. Однако это может быть использовано только для их личных нужд. Причина снижения налогов также должна быть немедленно сообщена в ответственный главный таможенный орган..png)

Еще 50% скидка применяется к электромобилям после полного освобождения от уплаты налогов. Заявление о сокращении не требуется. За классические автомобили их владельцы также платят равномерно низкую налоговую ставку.

Когда и как долго действует налог на транспортные средства?

При регистрации также действует налоговое обязательство. Регистрация разрешает использование (вождение, парковку) транспортного средства в общественных местах. Затем владельцы выдают Главному таможенному управлению полномочия на проведение прямого дебетования SEPA. При аннулировании регистрации транспортного средства его налогообложение автоматически прекращается. Для надлежащей отмены регистрации необходимо предъявить регистрационные свидетельства и номерные знаки в регистрационный орган.

При продаже обязательство предыдущего владельца по уплате налога заканчивается в день регистрации транспортного средства у нового владельца. Новый владелец должен принести с собой договор купли-продажи для перерегистрации. Предыдущий владелец также может отменить регистрацию транспортного средства до продажи, чтобы защитить себя от налоговых и страховых последствий. Обычно этого не происходит, потому что покупателю разрешается передвигать автомобиль только со специальным номерным знаком. Поэтому в договорах купли-продажи всегда указывается, что покупатель обязан своевременно пройти перерегистрацию. Это значит, около недели.

Предыдущий владелец также может отменить регистрацию транспортного средства до продажи, чтобы защитить себя от налоговых и страховых последствий. Обычно этого не происходит, потому что покупателю разрешается передвигать автомобиль только со специальным номерным знаком. Поэтому в договорах купли-продажи всегда указывается, что покупатель обязан своевременно пройти перерегистрацию. Это значит, около недели.

Украденное транспортное средство может быть снято с регистрации, и налоговая ответственность пострадавшего владельца прекращается. Он должен сообщить о краже в полицию, главный таможенный пункт и регистрирующий орган.

Любопытным аспектом налога на транспортные средства является то, что он взимается, когда транспортное средство используется незаконно. В течение этого времени налог также подлежит уплате. Кто получает номерной знак и не отменяет регистрацию повторно, тот обязан уплачивать налог на транспортные средства в течение всего срока его действия. Это относится, в частности, к экспорту номерных знаков, которые автомобилисты используют для постоянной перевозки транспортного средства за границу. После этого они должны снять номерной знак с регистрации в немецком регистрационном органе.

После этого они должны снять номерной знак с регистрации в немецком регистрационном органе.

Минимальный период налогового обязательства составляет один месяц. Возврат налогов возможен также при аннулировании регистрации транспортного средства. Налог был, наконец, уплачен авансом.

Дата уплаты налога на транспортные средства

Налог уплачивается за год со дня регистрации, после чего ежегодно в этот-же день. При налоговой нагрузке свыше 500 евро возможен полугодовой платеж, при ежеквартальном платеже более 1000 евро. Оба варианта связаны с небольшой доплатой и должны быть затребованы.

Автомобильный налог на иностранные транспортные средства, зарегистрированные в Германии, может быть уплачен за каждое временное пребывание владельца в Германии за тридцать дней вперед.

Если не удается собрать налог на транспортное средство, владельцу напоминается об этом, и автомобиль официально дерегистрируется. Владелец транспортного средства должен представить документ о регистрации транспортного средства в регистрирующий орган, а также документы с соответствующей отметкой в регистрирующем органе. Те, кто не сдаст свои документы на регистрацию транспортного средства, будут задержаны во время полицейского досмотра. Кроме того, регистрационный номер не проштампован, и все каталоги прицепов исправлены.

Те, кто не сдаст свои документы на регистрацию транспортного средства, будут задержаны во время полицейского досмотра. Кроме того, регистрационный номер не проштампован, и все каталоги прицепов исправлены.

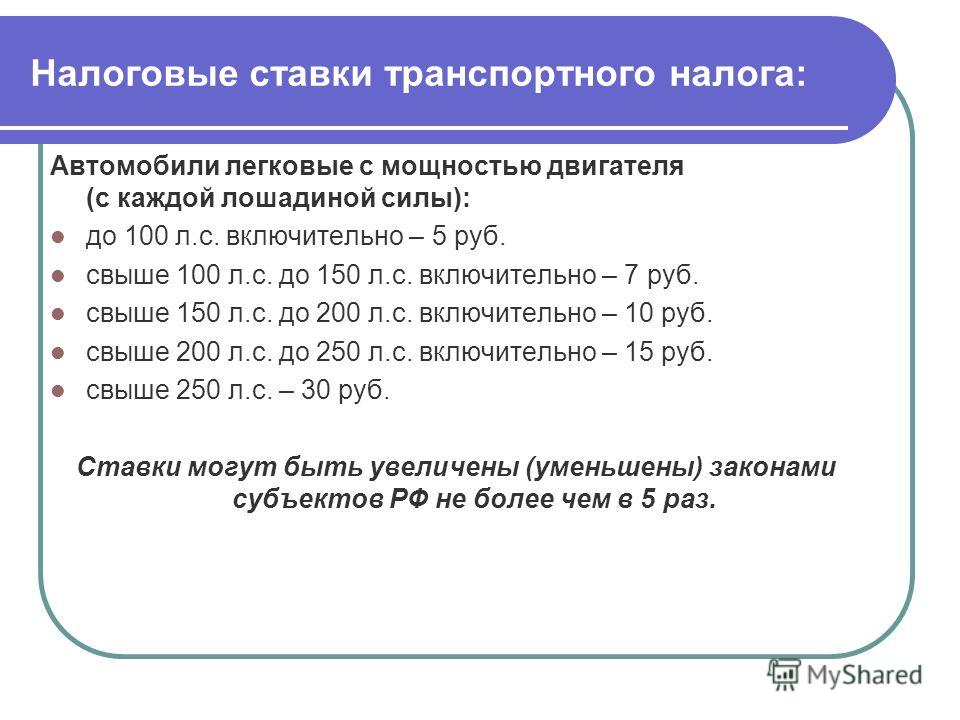

Определение налоговой ставки

При регистрации транспортного средства регистрирующий орган устанавливает соответствующие данные для целей налогообложения. Это так:

- Размер кубической емкости

- Класс эмиссии

- Тип привода

- Вес (для грузовиков, фургонов, прицепов, некоторых прицепов)

- CO₂ Выходные данные

Регистрационный орган передает данные о транспортном средстве ответственному главному таможенному органу. Главный таможенный орган определяет сумму налога на транспортные средства, владелец получает налоговое начисление и выдает Главному таможенному органу доверенность на проведение прямого дебета SEPA. Это не обязательно должен быть собственный счет владельца. Если при регистрации транспортного средства обнаруживается налоговая задолженность со стороны владельца, то владелец транспортного средства должен сначала погасить эту задолженность, прежде чем он сможет зарегистрировать новое транспортное средство.

В соответствии с Законом о налоге на автотранспортные средства, налоговая база может измениться, и затем налог должен быть пересмотрен. Иногда это связано с изменениями в законодательстве, но также и с тем, что владелец имеет иную налоговую квалификацию в связи с изменением обстоятельств — сменой профессии, возможно, инвалидности. Изменение срока действия сезонных номерных знаков также влечет за собой изменение налога. Налоговое изменение также может вступить в силу только временно.

Факторы, влияющие на размер налога на транспортные средства

Существуют различные налоговые классы транспортных средств. Ставка налога на транспортные средства зависит от перечисленных выше факторов, которые играют различную роль для отдельных транспортных средств. Например, дата регистрации в настоящее время имеет большое значение, поскольку с 1 июля 2009 года были установлены новые правила для регистрации в первый раз. Кроме того, в зависимости от даты регистрации существуют различные льготные лимиты на выбросы загрязняющих веществ, которые также влияют на размер налога на транспортные средства.

А в зависимости от мощности двигателя, с этих пределов освобождения взимаются различные налоги, которые, в свою очередь, варьируются между бензиновыми и дизельными двигателями. Вес также важен для двигателей Wankel.

Рассчитать сумму налога на транспортные средства

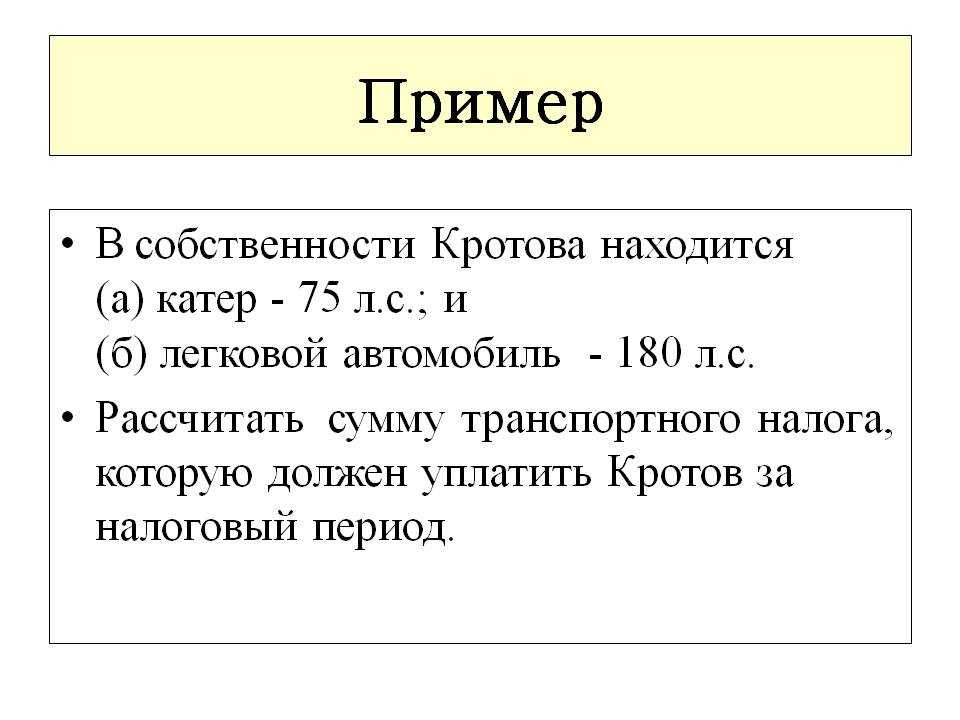

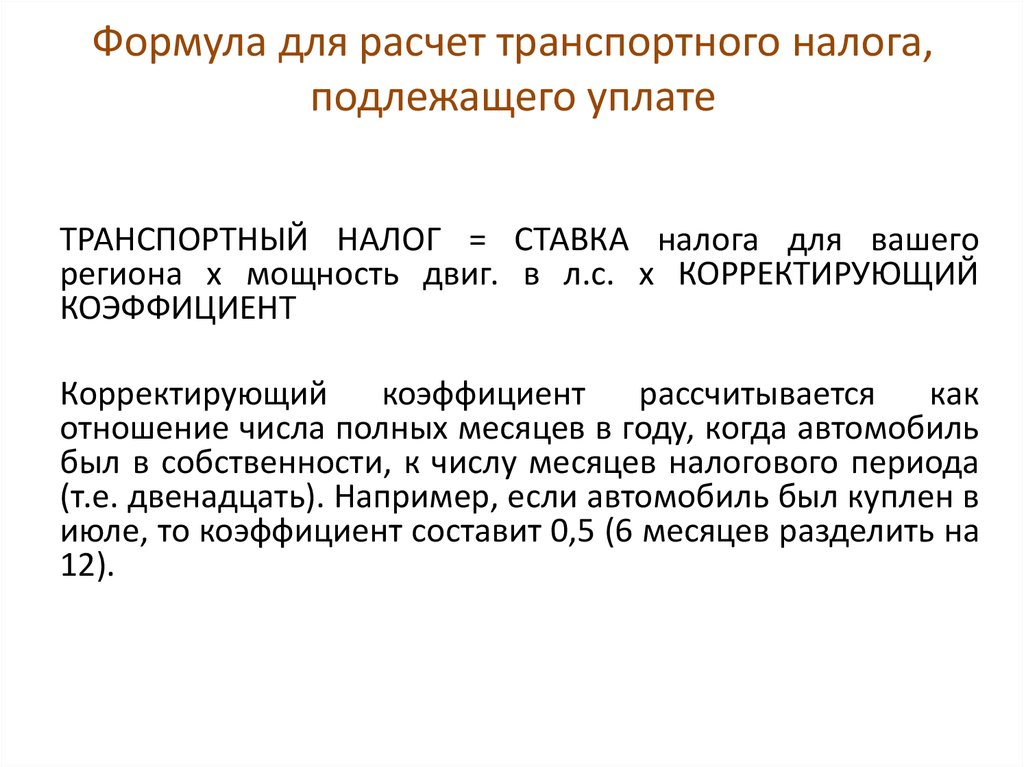

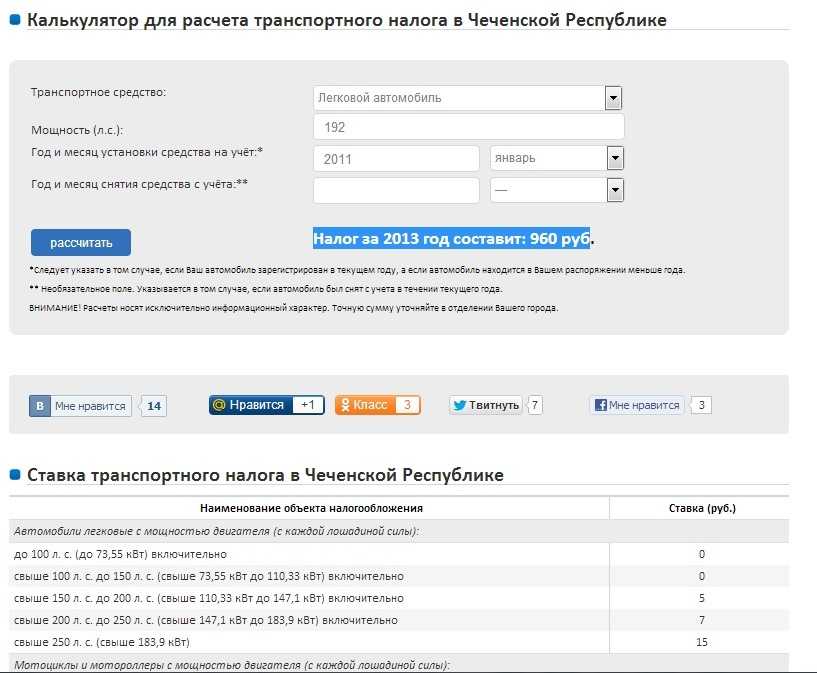

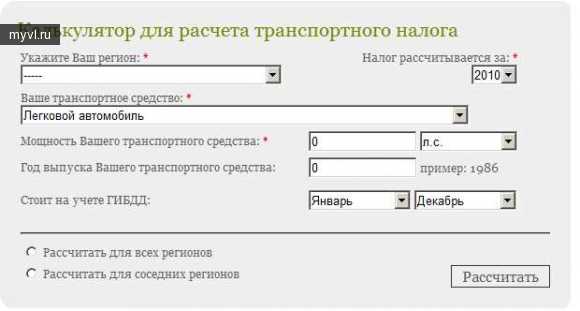

Поскольку размер налога на транспортные средства сильно зависит от влияющих факторов и их комбинаций, возникает вопрос „Сколько я должен заплатить налога на транспортные средства“ Трудно ответить в целом.

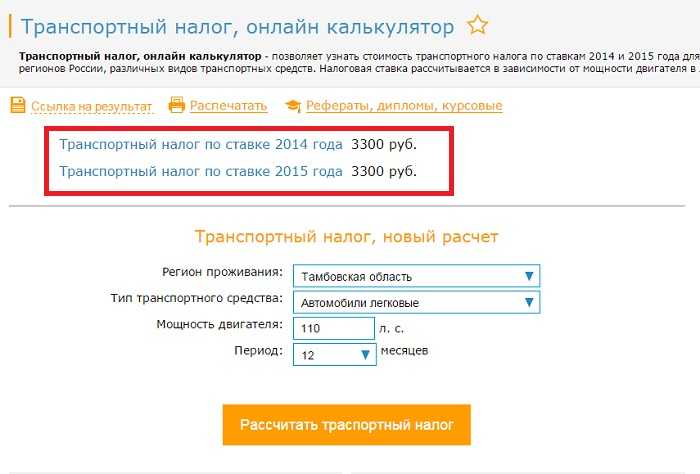

Поэтому для расчета транспортного налога лучше использовать Калькулятор автомобильного налога. Это поможет Вам быстро и индивидуально рассчитать налог на транспортное средство. Он является бесплатным и простым в использовании. Например, при расчете налога на автомобиль вам нужно будет использовать только

- дата первой регистрации,

- кубическая вместимость и

- Укажите тип двигателя.

- В зависимости от даты регистрации, налоговый калькулятор транспортного средства затем запросит класс загрязнителя или выбросы CO2 в г/км.

Вся необходимая информация находится в Вашем регистрационном свидетельстве Часть 1, при наведении мыши на соответствующее поле ввода описания компьютера, оно также покажет Вам, где именно Вы найдете информацию о регистрационном свидетельстве.

Если ваш автомобиль зарегистрирован на протяжении всего периода, вам не нужно делать никаких дальнейших записей. Если автомобиль используется только сезонно, вам нужно ввести только этот период.

Затем калькулятор транспортного средства немедленно покажет вам ожидаемую сумму транспортного налога, подлежащую уплате.

Связанные статьи в зависимости от типа транспортного средства:

- Налог на прицепы

- Налог на мотоциклы

- Налог на ретрокары

- Налог на автодома

- Налог на электрокары

- Налог на грузовики

Транспортный налог: постановка и снятие с учета, расчет и начисление

Загрузка

К списку статей

Транспортный и земельный налог в 1С Отчетность

14 сентября 2022

Мария Полосина

редактор Scloud

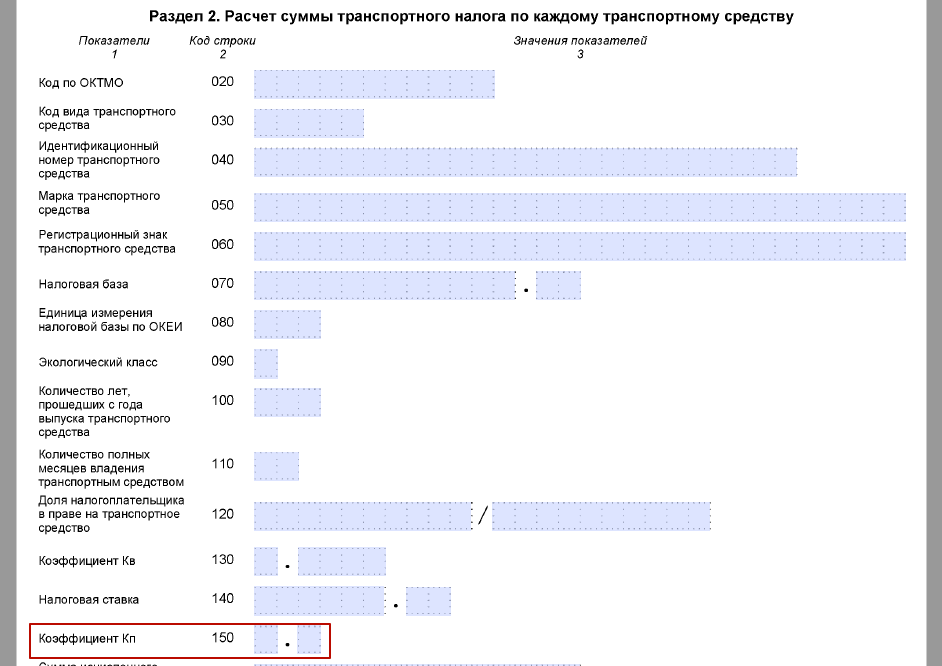

Настройка Транспортного налога

Настройки расчета и начисления транспортного налога включают ввод в информационную базу сведений в разделе Главное — Налоги и отчеты – Транспортный налог.

Регистрация транспортного средства

По гиперссылке «Регистрация транспортных средств» указываются сведения о регистрации и снятии с учета транспортных средств.

При регистрации ТС указываются следующие данные:

- Основное средство – элемент справочника Основные средства из группы учета «Транспортные средства».

- Дата – по документам о государственной регистрации ТС.

- Организация – поле присутствует, если в базе ведется учет по нескольким организациям.

- Сведения о постановке на учет – по умолчанию, ТС поставлено в программе на учет в тот же налоговый орган, что указан в карточке организации. В соответствии с заполнением этого поля в Декларацию по транспортному налогу будут подставляться КПП и ОКТМО. Если ТС зарегистрировано в другом налоговом органе, то следует поменять настройку на «В другом налоговом органе» и указать его из справочника «Регистрация в налоговом органе».

- Код вида ТС – заполняется из выпадающего списка. Если в списке нет подходящего кода, то выбираем «Другие коды видов ТС…» и после этого откроется полный список для выбора.

- Идентификационный номер (VIN) – из документа о регистрации ТС. Для наземного ТС VIN, для водного ТС ИМО, для воздушного ТС серийный заводской номер.

- Марка – из документа о регистрации ТС.

- Регистрационный знак — из документа о регистрации ТС.

- Налоговая база – в зависимости от вида ТС (мощность, паспортная статическая тяга, валовая вместимость или единица транспортного средства)

- Экологический класс – из документа о регистрации ТС.

- Доля в праве на ТС – по умолчанию организация является единственным собственником, если это не так, то устанавливаем флаг «ТС находится в общей долевой (совместной) собственности» и указываем размер доли организации.

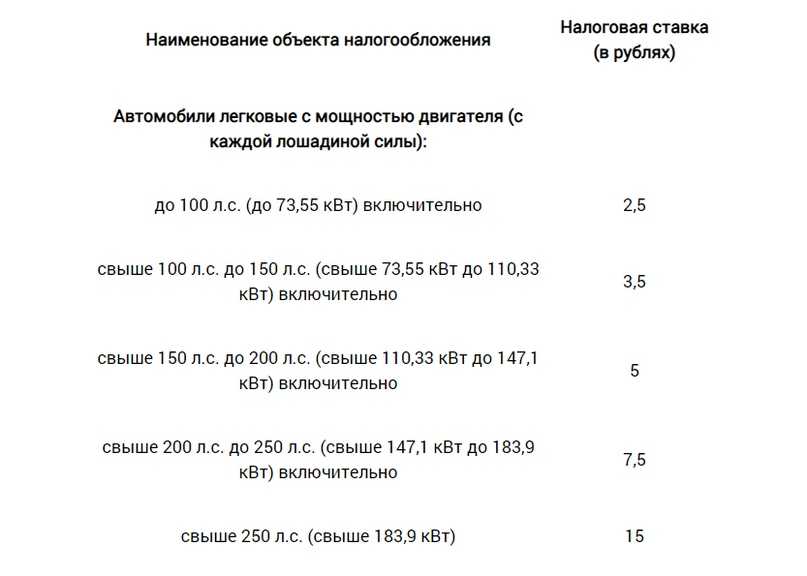

- Налоговая ставка – проставляется автоматически в зависимости от Кода вида ТС и даты принятия к учету ОС.

Ставки хранятся в регистре «Ставки транспортного налога» и обновляются автоматически.

Ставки хранятся в регистре «Ставки транспортного налога» и обновляются автоматически. - Повышающий коэффициент – устанавливается, если ТС входит в Перечень Минпромторга России.

- Налоговая льгота – по умолчанию не применяется. Если льгота состоит в освобождении от налога, то указываем «Освобождение от налогообложения, а в реквизите Код налоговой льготы указываем 20210 и основание льготы.

- Зарегистрировано в реестре системы «Платон» — устанавливаем флаг, если есть регистрации ТС в системе Платон.

- Комментарий – дополнительная информация по ТС. Не выводится в отчетах.

При изменениях в данных о ТС, вводится новая запись о регистрации и указывается дата вступления в силу этих изменений.

Снятие с учета ТС

Создается запись о снятии с учета.

Заполняются следующие поля:

- Транспортное средство, снимаемое с учета – элемент справочника Основные средства из группы учета «Транспортные средства».

- Дата снятия с учета.

- Организация – та, на балансе которой числилось это ТС.

- Комментарий – дополнительная информация по ТС. Не выводится в отчетах.

Ставки

По второй гиперссылке в настройке Транспортного налога «Ставки» представлен регистр сведений, который автоматически обновляется вместе с обновлением конфигурации.

Порядок уплаты налогов на местах (с 2021 года Уплата авансовых платежей)

По данной гиперссылке в настройках Транспортного налога указывается налоговые ставки и сроки уплаты налога.

С 2021 года в данной форме можно указать, уплачиваются ли авансы по транспортному налогу.

Способы отражения расходов

По умолчанию данный регистр содержит запись, которая относит суммы транспортного налога на 26 счет и статью затрат «Имущественные налоги». Если эта настройка Вас устраивает, то необходимо ее дополнить, указав подразделение, к которому относятся расходы.

При необходимости в данный регистр можно вносить изменения и создавать свои настройки.

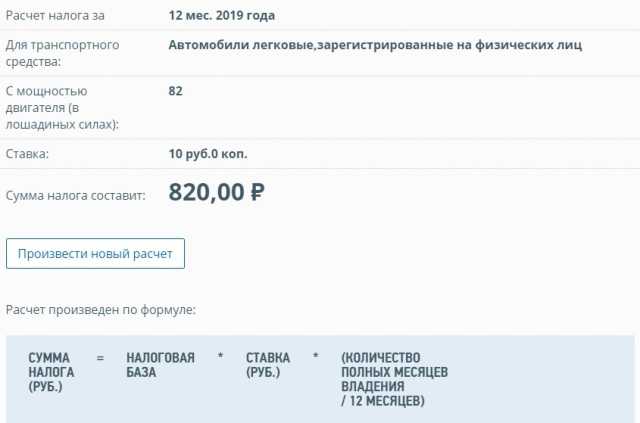

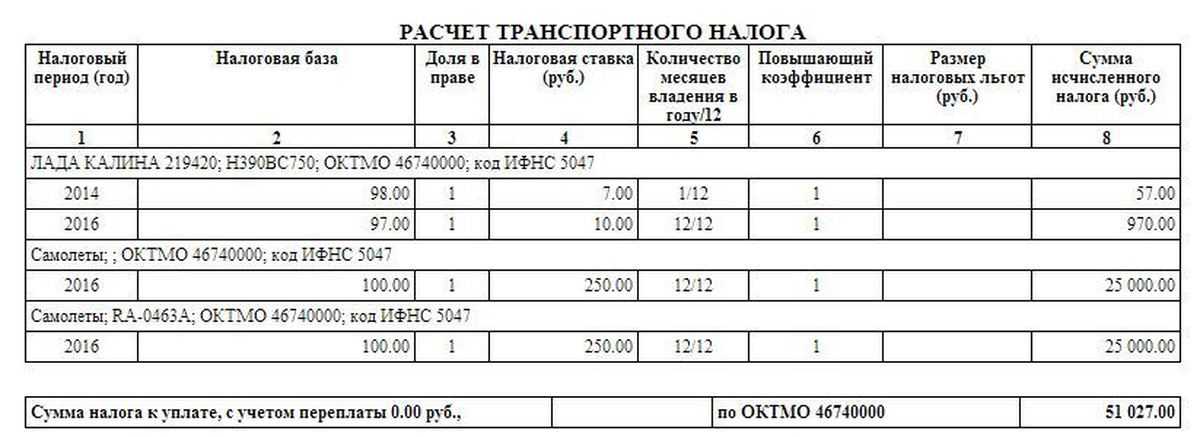

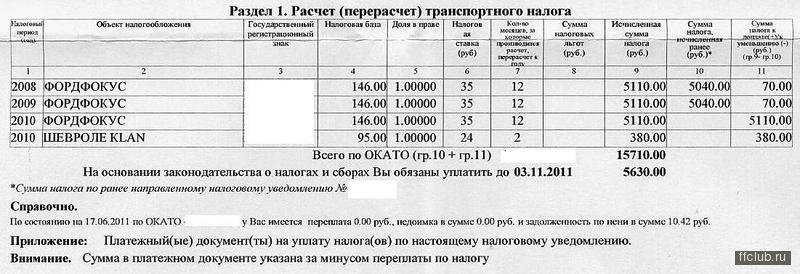

Расчет и начисление транспортного налога

Расчет и начисление транспортного налога в программе производится при выполнении регламентной операции «Расчет транспортного налога» за декабрь.

Расчет транспортного налога производится по данным, содержащимся в регистрах сведений «Регистрация транспортных средств» и «Расчет транспортного налога». Результаты расчета записываются в регистр сведений «Расчет транспортного налога».

Проводки по начислению транспортного налога формируются в соответствии со способами отражения расходов по транспортному налогу, указанными в регистре «Способы отражения расходов по налогам».

Для документального подтверждения выполненных расчетов необходимо сформировать «Справку-расчет транспортного налога».

(Рейтинг: 0 , Голосов: 0 )

Поделиться

Материалы по теме

ГПХ в Приложении 2 РСВ (вопрос-ответ)

РСВ

25 июня 2021 г.

Как изменить вид стажа ПФР для отражения неявок в СЗВ-СТАЖ

СЗВ-М, СЗВ-СТАЖ

25 июня 2021 г.

Единый налоговый платеж в БП 3.0

Общие вопросы по 1С Отчетности

27 июля 2022 г.

на консультации и доработки 1С

1663423560

Как сверить с ФНС расчет транспортного и земельного налогов

16.12.2021

Начиная с версии 3.0.104 в «1С:Бухгалтерии 8» появился функционал, с помощью которого можно в удобной форме сверить с ФНС расчет транспортного и земельного налогов. Встроенный в программу Помощник при выявлении расхождений не просто укажет причину их возникновения, но и составит список необходимых документов для направления в ФНС, поможет их заполнить для конкретных объектов налогообложения, а также подскажет пользователю порядок необходимых действий в той или иной ситуации.

Сопоставить данные по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика не выходя из программы можно было и раньше (см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8»). Но с 2021 года порядок расчета и уплаты транспортного и земельного налогов кардинально изменился. Об особенностях исчисления и уплаты транспортного налога мы писали в статье «Изменения в исчислении и уплате транспортного налога».

Напомним, с отчетности за 2020 год отменены декларации по транспортному и земельному налогам (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом организация обязана самостоятельно исчислить и уплатить транспортный и земельный налоги по итогам налогового периода, а также авансовые платежи по налогам. В свою очередь, начиная с 2021 года ФНС России должна направлять организациям сообщения об исчисленных суммах транспортного и земельного налогов (за 2020 год — не позднее 01.09.2021) (пп. 1 п. 4 ст. 363 НК РФ).

Получив сообщение, организация должна сравнить свой расчет с расчетом ФНС, причем сверку придется выполнять вручную, поскольку для сообщения не предусмотрен машиночитаемый формат.

Хорошо, если результаты сверки совпадут, но могут быть выявлены и расхождения, причем обусловленные самыми разными причинами.

Предположим, у ФНС отсутствуют сведения о наличии в организации транспортных средств (ТС) и земельных участков, признаваемых объектами налогообложения, поэтому такие объекты в расчет не попадут. В этом случае организация обязана направить в налоговый орган соответствующее сообщение о таких объектах не позднее 31 декабря года, следующего за истекшим налоговым периодом (за 2020 год — не позднее 31.12.2021) (п. 2.2 ст. 23 НК РФ).

Возможна и обратная ситуация: ФНС начислила налог по транспортному средству, которое погибло или уничтожено. И здесь уже в интересах налогоплательщика сообщить налоговой инспекции о гибели или уничтожении транспортного средства. Для этого предусмотрена отдельная форма заявления.

Отметим, что у ФНС разработаны специальные формы практически на каждый вид расхождения (о формах заявлений/сообщений см. ниже).

Иногда все же ФНС рекомендует использовать свободный формат сообщений (уведомлений) и прикладывать к ним подтверждающие документы (например, если неправильно указана ставка налога из-за того, что неверно определен тип транспортного средства, или налог рассчитан по чужому земельному участку).

Таким образом, исчисление транспортного и земельного налогов допускает наличие всевозможных ситуаций, которые требуют применения разнообразных форм уведомлений, сообщений и заявлений. Такое положение дел может вызывать вопросы у налогоплательщика и ставить его в затруднительное положение.

Учитывая этот факт, в «1С:Бухгалтерии 8» разработан специальный помощник сверки с ФНС расчета транспортного и земельного налогов (далее — Помощник), который доступен пользователям начиная с версии 3.0.104 программы. При наличии расхождений Помощник не просто выявит суть проблемы, но и составит список необходимых форм для направления в ФНС, поможет их заполнить для конкретных объектов, а также подскажет пользователю порядок необходимых действий в той или иной ситуации.

Как из «1С:Бухгалтерии 8» (ред. 3.0) сделать запрос об исчисленной сумме транспортного и (или) земельного налога

Сверка расчета налогов в Помощнике

Доступ к Помощнику осуществляется из списка Задачи организации (раздел Главное). Если в истекшем налоговом периоде в организации были зарегистрированы транспортные средства, то в списке Задачи организации автоматически появляется задача по сверке расчета с ФНС транспортного налога за прошлый год по сроку исполнения 31 декабря текущего года (см. рис. на 3-ей странице обложки). Соответственно, если в истекшем налоговом периоде в организации были зарегистрированы земельные участки, то регистрируется задача по сверке расчета с ФНС земельного налога.

Если в истекшем налоговом периоде в организации были зарегистрированы транспортные средства, то в списке Задачи организации автоматически появляется задача по сверке расчета с ФНС транспортного налога за прошлый год по сроку исполнения 31 декабря текущего года (см. рис. на 3-ей странице обложки). Соответственно, если в истекшем налоговом периоде в организации были зарегистрированы земельные участки, то регистрируется задача по сверке расчета с ФНС земельного налога.

Рассмотрим порядок сверки на примере расчета транспортного налога за 2020 год. По ссылке Транспортный налог: сверка расчета с ФНС за 2020 г. из списка Задачи организации осуществляется переход в начальную форму Помощника (рис. 1). В начальной форме выводится краткая информация о порядке уплаты налога, сумма исчисленного налога по данным программы и рекомендации для пользователя по дальнейшим действиям.

Рис. 1. Выбор команды проверки в РЭЦ

Если итоговый расчет транспортного налога по данным программы и по данным ФНС совпадает, следует нажать на кнопку Расчет сошелся, больше не напоминать. В этом случае начальная форма Помощника закрывается, а задача помечается как выполненная и перемещается в архив.

В этом случае начальная форма Помощника закрывается, а задача помечается как выполненная и перемещается в архив.

Если суммы налога не совпадают, то следует нажать на кнопку Начать детальную сверку. В открывшейся форме детальной сверки можно проанализировать расчет налога по каждому транспортному средству (рис. 2).

Рис. 2. Форма детальной сверки расчета транспортного налога

Подробный расчет налога, выполненный в программе, приведен в Справке-расчете транспортного налога, перейти к которой можно по соответствующей гиперссылке непосредственно из формы детальной сверки (на рис. 2 Справка-расчет налога за 2020 год).

В табличной части формы детальной сверки выводятся наименования транспортных средств, признаваемых объектами налогообложения, их государственные номера, ОКТМО, суммы налога, исчисленные в программе и по данным расчета ФНС, разница в расчете, а также сумма к уплате по каждому объекту. На первом этапе сверки Помощник по умолчанию заполняет данные расчета ФНС по данным программы, соответственно в поле Отличия в расчете выводится ссылка Расчет совпадает.

Для тех транспортных средств, у которых суммы налога по данным программы и по данным ФНС не совпадают, отличающиеся сведения из расчета ФНС необходимо ввести в учетную систему вручную. Для этого по ссылке Расчет совпадает, выведенной для этого объекта в поле Отличия в расчете, следует перейти в форму Расчет налога по объекту. Дальнейшие действия зависят от конкретных ситуаций, некоторые из которых рассмотрим подробнее.

Например, по конкретному транспортному средству в расчете ФНС не применена льгота. В этом случае в форме Расчет налога по объекту следует выполнить следующие действия (рис. 3):

Рис. 3. В расчете ФНС не применена льгота

-

установить флаг Объект есть в расчете ФНС;

-

обнулить поле Размер налоговых льгот в колонке В ФНС;

-

установить тумблер Правильный расчет в положение В программе.

После сохранения введенных данных гиперссылка в поле Отличия в расчете формы детальной сверки принимает значение Ошибка в ФНС.

Если по конкретному транспортному средству в расчете ФНС не учтено снятие его с учета, то в форме Расчет налога по объекту следует (рис. 4):

Рис. 4. В расчете ФНС не учтено снятие с учета ТС

-

установить флаг Объект есть в расчете ФНС;

-

указать количество месяцев владения транспортным средством из расчета ФНС в колонке В ФНС;

-

установить тумблер Правильный расчет в положение В программе;

-

указать причину снятия транспортного средства с учета, установив переключатель в положение Гибель (уничтожение) или Прочее (например, при передаче в другое региональное подразделение).

После сохранения введенных данных гиперссылка в поле Отличия в расчете принимает значение Ошибка в ФНС.

В расчете ФНС может отсутствовать конкретное транспортное средство. В этом случае в форме Расчет налога по объекту следует выполнить действия:

-

снять флаг Объект есть в расчете ФНС;

-

установить флаг По объекту уплачивается налог за… год, если данное транспортное средство признается объектом налогообложения и по нему уплачивается налог.

После сохранения введенных данных гиперссылка в поле Отличия в расчете принимает значение Ошибка в ФНС.

Может быть и обратная ситуация: по конкретному транспортному средству в ФНС налог рассчитан, а в программе — нет. Чтобы добавить расчет налога в форме детальной сверки, следует нажать на кнопку Добавить (см. рис. 2) и выбрать транспортное средство из открывшегося списка транспортных средств. Если нужного объекта в справочнике нет, то следует нажать на кнопку ТС нет в списке.

рис. 2) и выбрать транспортное средство из открывшегося списка транспортных средств. Если нужного объекта в справочнике нет, то следует нажать на кнопку ТС нет в списке.

В табличной части формы детальной сверки появляется новая строка с незаполненным полем Наименование объекта, в котором рекомендуется вручную указать наименование и марку транспортного средства. В поле Отличия в расчете выводится ссылка Ошибка в ФНС. Следует перейти по данной ссылке, чтобы ввести значения из расчета ФНС.

В открывшейся форме Расчет налога по объекту следует (рис. 5):

Рис. 5. Расчет налога по объекту, отсутствующему в программе

-

ввести значения из расчета ФНС;

-

установить флаг По объекту уплачивается налог за… год, если данное транспортное средство признается объектом налогообложения и по нему уплачивается налог.

Поскольку объект налогообложения ошибочно отсутствует в расчете программы, в форме Расчет налога по объекту приведены рекомендации по дальнейшим действиям пользователя:

-

проверить, принято ли основное средство к учету;

-

ввести регистрацию транспортного средства, чтобы в дальнейшем налог считался правильно.

Указанные действия можно выполнить непосредственно из формы Расчет налога по объекту, перейдя по соответствующим ссылкам.

После сохранения введенных данных гиперссылка в поле Отличия в расчете принимает значение Ошибка в нашем расчете.

Результат сверки с ФНС по транспортному налогу

По результатам сверки Помощник автоматически формирует необходимые документы по расхождениям, перейти к которым можно непосредственно из формы детальной сверки (рис. 6).

Рис. 6. Результат детальной сверки с ФНС по транспортному налогу

Например, в случае, когда в расчете ФНС отсутствует транспортное средство, создается сообщение о наличии транспортных средств и (или) земельных участков, признаваемых объектами налогообложения (утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@). Сообщение заполняется по данным информационной базы, и пользователю остается ввести только некоторые недостающие сведения.

Для транспортного средства, по которому в расчете ФНС не применена льгота, формируется заявление о предоставлении льготы по транспортному и (или) земельному налогу (утв. приказом ФНС России от 25.07.2019 № ММВ-7-21/377@). В заявлении автоматически заполняются сведения только о том транспортном средстве, по которому в расчете ФНС не применена налоговая льгота. Пользователю остается ввести срок предоставления льготы, дату и номер закона, предусматривающего данную льготу, а также данные подтверждающих документов.

Для уничтоженного транспортного средства, по которому ФНС продолжает начислять налог, Помощник предлагает перейти к заполнению заявления о гибели или уничтожении транспортного средства (утв. приказом ФНС России от 29.12.2020 № ЕД-7-21/972@). Сведения об уничтоженном транспортном средстве заполняются пользователем вручную.

Обратите внимание, с 01.01.2022 для ряда сообщений и заявлений по транспортному и земельному налогам применяются новые формы и форматы (приказ ФНС России от 18. 06.2021 № ЕД-7-21/574@).

06.2021 № ЕД-7-21/574@).

Сформированные заявления (сообщения и уведомления) можно отправить напрямую в ИФНС через сервис 1С-Отчетность.

По транспортному средству, ошибочно отсутствующему в расчете программы, необходимо доплатить налог. Об этом также напомнит Помощник. Перейдя по соответствующей ссылке из формы Помощника, пользователь получает уже сформированное и заполненное платежное поручение на уплату налога.

Если работа со сверкой не закончена, то для сохранения выполненных действий следует нажать на кнопку Сохранить и закончить позже. Все сверки расчетов с ФНС по транспортному налогу сохраняются в разделе Отчеты — Сверки с ФНС — Сверка расчета транспортного налога.

При этом незавершенная задача по сверке расчета с ФНС транспортного налога за 2020 год остается в списке Задачи организации.

По кнопке Завершить сверку сама сверка расчетов с ФНС по транспортному налогу сохраняется, а задача по сверке расчета с ФНС транспортного налога помечается как выполненная и перемещается в архив.

В аналогичном порядке организована работа Помощника сверки расчета по земельному налогу.

1С:ИТС

Подробнее об особенностях расчета транспортного и земельного налогов в программе «1С:Бухгалтерия 8» редакции 3.0 см. в разделе «Консультации по законодательству». Руководство по использованию сервиса 1С-Отчетность см. в разделе «Инструкции по учету в программах «1C».

От редакции. О сроках реализации законодательных изменений по транспортному и земельному налогам см. в одноименных разделах «Мониторинга законодательства». В 1С:Лектории 23.12.2021 состоится онлайн-лекция эксперта 1С «Новые возможности «1С:Бухгалтерии 8″ (ред. 3.0) для эффективного ведения учета». Зарегистрироваться на мероприятие можно на сайте 1С:ИТС странице 1С:Лектория.

Темы: транспортный налог , земельный налог , Сверка расчетов , 1С:Бухгалтерия 8

Рубрика: 1С:Бухгалтерия 8 , Транспортный налог , Земельный налог

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

ФНС ввела для организаций новую форму сообщения об имуществе Земельный налог за 2021 год налоговые органы рассчитали по новым правилам Нужно ли платить транспортный налог за беспилотник Самое новое в «1С:Бухгалтерии 8»: загрузка чеков самозанятых Самое новое в «1С:Бухгалтерии 8»: использование машиночитаемых доверенностей

Золото из мусора: перевернет ли новая технология переработку отходов электроники

На каждого жителя Земли приходится несколько килограммов старой электроники, и ее объем быстро растет. При этом лишь малая часть этих отходов перерабатывается. Недавно ученые изобрели дешевый способ извлекать из них золото с помощью графена. Возможно, это станет толчком для индустрии, которая избавит планету от токсичного мусора и вернет в оборот десятки миллиардов долларов, считает научный обозреватель Forbes Анатолий Глянцев

При этом лишь малая часть этих отходов перерабатывается. Недавно ученые изобрели дешевый способ извлекать из них золото с помощью графена. Возможно, это станет толчком для индустрии, которая избавит планету от токсичного мусора и вернет в оборот десятки миллиардов долларов, считает научный обозреватель Forbes Анатолий Глянцев

Отходы электроники — самая быстрорастущая категория твердых отходов в мире. В 2019 году в мусор превратилось 54 млн т устройств, на 21% больше, чем пятью годами ранее. Это почти 7 кг на каждого жителя Земли. Прогнозируется, что к 2030 году этот показатель достигнет 74 млн т, что означает почти двукратный рост за 16 лет. В этом потоке мусора превалируют телефоны, ноутбуки и телевизоры, но в наше время электронику можно найти даже в кроссовках.

Больше всего электронных отходов (почти 25 млн т) в 2019 году было создано в Азии. Следом идет Америка и Европа (13 и 12 млн т, соответственно). Но электронный мусор накапливается и в Африке, и в Океании. Мобильной связью уже сейчас обеспечено куда больше людей, чем элементарной санитарией. А если электроника продолжит дешеветь, ее количество будет быстро расти даже в бедных странах.

Мобильной связью уже сейчас обеспечено куда больше людей, чем элементарной санитарией. А если электроника продолжит дешеветь, ее количество будет быстро расти даже в бедных странах.

Одна из причин быстрого накопления мусора в том, что мобильные устройства обычно служат лишь несколько лет. Потом они либо приходят в негодность, либо перестают справляться с растущими требованиями к быстродействию и памяти. А поскольку ремонт и апгрейд старого смартфона сравнимы по цене с покупкой нового, тот отправляется в мусорный бак.

Материал по теме

Кустарная переработка

В 2019 году лишь 17% электронных отходов было собрано и переработано. Все остальное оказалось на свалках или мусоросжигательных заводах вместе с содержащимися там золотом, серебром, платиной, медью и так далее. По консервативным оценкам, суммарная стоимость металлов в электронных отходах 2019 года достигала $57 млрд. По данным МВФ, эта цифра превосходила номинальный ВВП 112 из 194 стран.

По данным МВФ, эта цифра превосходила номинальный ВВП 112 из 194 стран.

При этом в развивающихся странах процветает кустарная переработка. В погоне за драгоценными металлами кустари вручную разбирают или дробят электронику и сжигают ее. В воздух, воду, почву и организм самодеятельных переработчиков попадают такие опасные вещества как ртуть и свинец. Эти же токсичные элементы выделяются в окружающую среду из электроники, накапливающейся на свалках. А ведь зачастую такая свалка представляют собой не специально оборудованный мусорный полигон, а просто кучу мусора где-нибудь в овраге.

Почему же электронные отходы, одновременно ценные и опасные, почти не перерабатываются? Потому что такая переработка не рентабельна. Разделив $57 млрд на 54 млн т, получим, что каждый килограмм «электронных» отходов содержит ценных металлов примерно на доллар. При этом себестоимость переработки этого килограмма на высокотехнологичном оборудовании и с соблюдением всех экологических норм, скорее всего, значительно выше. Конечно, это «средняя температура по больнице»: извлекать золото из sim-карт старого образца наверняка выгоднее, чем из телевизоров. Но в целом пресловутая невидимая рука рынка явно не справляется с развитием отрасли.

Конечно, это «средняя температура по больнице»: извлекать золото из sim-карт старого образца наверняка выгоднее, чем из телевизоров. Но в целом пресловутая невидимая рука рынка явно не справляется с развитием отрасли.

Эксперты давно обсуждают, какие финансовые, юридические и организационные меры необходимы для исправления ситуации. Один из ключевых механизмов — расширенная ответственность производителя. Она обязывает производителя или импортера товаров заботиться об их утилизации либо платить экологический сбор. В том или ином виде эта концепция принята во многих странах мира, хотя и не везде она дала желаемый эффект.

Еще один и, возможно, более эффективный путь к массовой переработке отходов — новые технологии. В конце концов, коммерческие перспективы добычи грамма золота из тонны руды тоже на первый взгляд неочевидны. И этот бизнес сделали прибыльным не фискальные меры, а появившиеся в 1970-х годах технологии. Электронные отходы должны стать рудой XXI века, и здесь слово уже не за политиками, а за химиками и физиками.

Материал по теме

Почти философский камень

Ученые из Китая и Великобритании сделали важный шаг в этом направлении. Они разработали простую и масштабируемую технологию извлечения из электронных отходов самого ценного компонента — золота.

Ключевой элемент этого ноу-хау — графен, или двумерный углерод. Соавтором новой работы выступил сам первооткрыватель графена Андрей Гейм, получивший за свое открытие Нобелевскую премию по физике 2010 года (совместно с Константином Новоселовым).

Графен представляет собой плоский углеродный лист толщиной в один атом. Столь необычная структура придает материалу уникальные свойства, востребованные во многих областях, от фильтрации воды до электроники нового поколения. Часто по краям углеродной решетки или внутрь ее встраиваются группы посторонних атомов, в том числе кислорода. Такую форму графена называют оксидом. Оксид графена уже более десяти лет выпускается коммерческими производителями.

Оксид графена уже более десяти лет выпускается коммерческими производителями.

Новая технология выглядит очень просто. Электронные отходы растворяются в кислоте, и в этот раствор погружается лист оксида графена. Без всяких дополнительных реактивов, катализаторов и затрат энергии на графене осаждается золото. После этого металл можно выделить, просто сжигая графен.

Один грамм графена позволяет извлечь из раствора, содержащего 0,1, 1 и 10 частей золота на миллион, соответственно 690, 1180 и 1850 мг золота. Заметный выход драгоценного металла наблюдался даже из раствора в 10 частей золота на триллион, что сравнимо с его содержанием в сточных водах.

Если растворить в кислоте старый процессор, в растворе окажется не только золото, но и еще 13 металлов в концентрации от одной до сотен частей на миллион. На графеновом листе оседает не только 90% содержащегося в растворе золота, но и 99% олова, 53% хрома, 52% алюминия, 30% кальция, 26% свинца, 7% никеля и 4% меди. С точки зрения добычи золота это ненужные примеси. Олово или алюминий слишком дешевы, чтобы извлечение их из микросхем и отделение от золота имело смысл. Поэтому авторы несколько усложнили технологию, изменив кислотность раствора. Исследователи опробовали два способа это сделать. Первый позволяет вытащить из раствора 99% золота с незначительной экстракцией меди и алюминия (менее 3%). Второй извлекает 93% золота и менее 2% никеля. Остальные металлы из раствора не выделяются.

С точки зрения добычи золота это ненужные примеси. Олово или алюминий слишком дешевы, чтобы извлечение их из микросхем и отделение от золота имело смысл. Поэтому авторы несколько усложнили технологию, изменив кислотность раствора. Исследователи опробовали два способа это сделать. Первый позволяет вытащить из раствора 99% золота с незначительной экстракцией меди и алюминия (менее 3%). Второй извлекает 93% золота и менее 2% никеля. Остальные металлы из раствора не выделяются.

Авторы подчеркивают, что в деле извлечения золота графен превосходит другие материалы как по избирательности, так и по способности вытаскивать драгоценный металл из растворов низкой концентрации.

Обсуждая экономическое будущее своего детища, они приводят следующий эффектный аргумент. Затрачиваемая масса графена сравнима с массой извлекаемого золота. Но один грамм золота стоит около 300 юаней, а грамм графена — менее 0,5 юаня (использование в качестве мерила китайской валюты связано, видимо, с гражданством большинства авторов статьи). Впечатляющая выгода! Но, разумеется, это лукавый подсчет. Стоимость золота нужно сравнивать не с ценой графена, а с затратами на весь процесс от сбора электронного лома до утилизации отработанной кислоты. Так что норма прибыли будет менее фантастической. Тем не менее она вполне может быть достаточно большой, чтобы заинтересовать бизнес. И тогда нынешние горы электронного мусора в скором времени могут в самом буквальном смысле раствориться.

Впечатляющая выгода! Но, разумеется, это лукавый подсчет. Стоимость золота нужно сравнивать не с ценой графена, а с затратами на весь процесс от сбора электронного лома до утилизации отработанной кислоты. Так что норма прибыли будет менее фантастической. Тем не менее она вполне может быть достаточно большой, чтобы заинтересовать бизнес. И тогда нынешние горы электронного мусора в скором времени могут в самом буквальном смысле раствориться.

Мнение редакции может не совпадать с точкой зрения автора

налог на транспортные льготы? Как мне это рассчитать? – Maher Duessel CPA

Правила IRS

24 января 2019 г. Лиза А. Риттер, CPA, CFE, CITP, партнер

18 декабря 2018 г. Налоговая служба (IRS) выпустила временное руководство в отношении учета расходов на льготы по квалифицированным транспортным услугам (QTF), выплаченных или понесенных после 31 декабря 2017 г. Правила призваны помочь организациям, освобожденным от налогов, в расчете соответствующего налога, называемого несвязанным налогооблагаемым доходом от бизнеса (UBTI), на эти льготы.

С чего начать?

Во-первых, важно точно определить, что такое QTF. QTF определяются Налоговым кодексом как:

- Перевозка в пригородном транспортном средстве между домом и работой

- Любой транзитный проездной

- Квалифицированная парковка (парковка, предоставляемая работнику на территории предприятия работодателя или рядом с ней, на территории или вблизи места, откуда работник ездит на работу)

QTF могут быть выданы работодателем следующими способами:

- В натуральной форме

- Добросовестное соглашение о возмещении денежных средств

- Устройство регулировки компенсации

Максимальная ежемесячная исключаемая сумма из дохода сотрудников составляет 260 долларов США в 2018 году и 265 долларов США в 2019 году. Это не изменилось в соответствии с Законом о сокращении налогов и занятости от 2017 года

Что делать, если моя организация платит кому-то за парковку сотрудников?

Если ваша организация платит третьему лицу за парковку сотрудников, отчисление или налогооблагаемая сумма обычно рассчитывается как общая годовая стоимость парковки сотрудников, выплачиваемая третьей стороне. Однако, если сумма, которую ваша организация выплачивает третьей стороне за парковку сотрудников, превышает месячное ограничение на исключение (260 долларов США на сотрудника), эта избыточная сумма должна рассматриваться как компенсация и заработная плата сотруднику. В результате общая сумма ежемесячной суммы, превышающей 260 долларов США, которая рассматривается как компенсация и заработная плата, не облагается налогом для Организации.

Однако, если сумма, которую ваша организация выплачивает третьей стороне за парковку сотрудников, превышает месячное ограничение на исключение (260 долларов США на сотрудника), эта избыточная сумма должна рассматриваться как компенсация и заработная плата сотруднику. В результате общая сумма ежемесячной суммы, превышающей 260 долларов США, которая рассматривается как компенсация и заработная плата, не облагается налогом для Организации.

Полезный совет: если вы платите третьей стороне за парковку для сотрудников и посетителей, вы можете избежать UBTI, если 50% или более парковочных мест предназначены для широкой публики.

Нерешенный вопрос: Что делать, если бесплатная парковка включена в договор аренды площади здания? Какой разумный метод существует? Если за парковочные места, не предусмотренные договором аренды, взимается дополнительная плата, следует ли использовать эту сумму для «оценки» свободных мест? IRS говорит, что стоимость не должна использоваться в этих расчетах, так что мне делать?

Нерешенный вопрос: Что делать, если бесплатная парковка включена в договор об аренде площади в здании, а само помещение соответствует определению доступности для широкой публики на 50% или более (см. раздел ниже о владении или аренде парковки). Распространяется ли общественное пользование на всех арендаторов, что делает парковку не облагаемой налогом?

раздел ниже о владении или аренде парковки). Распространяется ли общественное пользование на всех арендаторов, что делает парковку не облагаемой налогом?

Специалисты-практики на национальном уровне работают над получением ответов на эти нерешенные вопросы, и мы будем передавать информацию по мере ее поступления.

Что делать, если моя организация владеет или арендует парковочное место?

Если ваша организация владеет или арендует всю парковку или ее часть, UBTI может быть рассчитана любым разумным методом. Тем не менее, IRS рекомендует использовать метод, как определено ниже. Обратите внимание, что IRS определяет «парковку» как крытые и открытые гаражи и другие сооружения, а также автостоянки и другие зоны, где сотрудники могут парковаться на территории или рядом с служебными помещениями работодателя или на или рядом с местом, откуда работник добирается до работы. работать. IRS определяет «общие расходы на парковку» как ремонт, техническое обслуживание, коммунальные расходы, страхование, налоги на имущество, проценты, удаление снега и льда, удаление листьев, вывоз мусора, уборку, расходы на ландшафт, расходы на парковку, безопасность и аренду или аренду. платежи или часть арендной платы или арендного платежа (если они не разбиваются отдельно).

платежи или часть арендной платы или арендного платежа (если они не разбиваются отдельно).

Рекомендуемый метод IRS

Шаг первый : Определение количества мест на парковке исключительно , зарезервированных для ваших сотрудников. Затем определите процент зарезервированных мест для сотрудников по отношению к общему количеству парковочных мест и умножьте этот процент на общие расходы на парковку для парковки. Эта сумма составляет УБТИ.

Шаг второй : Определите основное использование оставшихся мест. Если основное использование (50% или более) оставшихся парковочных мест на парковке состоит в том, чтобы обеспечить парковку для широкой публики, то оставшиеся общие расходы на парковку для парковки не облагаются налогом. Остановитесь здесь, если все парковочные места учтены в этих первых двух шагах.

Шаг третий : Если основное использование оставшихся парковочных мест , а не , для обеспечения парковки широкой публики, рассчитайте резерв для зарезервированных мест, не являющихся сотрудниками. Определите количество мест, зарезервированных исключительно для лиц, не являющихся сотрудниками (т. е. клиентов, посетителей и т. д.), затем определите процент зарезервированных мест для лиц, не являющихся сотрудниками, по отношению к оставшемуся общему количеству парковочных мест и умножьте этот процент на оставшиеся общие расходы на парковку вашей организации. Товар представляет собой сумму, не облагаемую УБТИ.

Определите количество мест, зарезервированных исключительно для лиц, не являющихся сотрудниками (т. е. клиентов, посетителей и т. д.), затем определите процент зарезервированных мест для лиц, не являющихся сотрудниками, по отношению к оставшемуся общему количеству парковочных мест и умножьте этот процент на оставшиеся общие расходы на парковку вашей организации. Товар представляет собой сумму, не облагаемую УБТИ.

Шаг четвертый : Определите оставшееся использование и допустимые расходы. Если вы выполнили описанные выше шаги 1–3, а оставшиеся расходы на парковку конкретно не классифицируются как вычитаемые или невычитаемые, вы можете обоснованно определить использование сотрудником оставшихся парковочных мест в обычные рабочие часы в обычный рабочий день и связанные с этим расходы, допустимые для сотрудника. парковочные места. Методы определения использования сотрудниками оставшихся парковочных мест могут включать конкретное определение количества мест сотрудников на основе фактического или расчетного использования. Фактическое или предполагаемое использование может основываться на количестве мест, количестве сотрудников, часах использования или других показателях.

Фактическое или предполагаемое использование может основываться на количестве мест, количестве сотрудников, часах использования или других показателях.

Полезная подсказка: до 31 марта 2019 г. вы должны изменить правила парковки, чтобы удалить или ликвидировать зарезервированные места для сотрудников, которые будут считаться имеющими обратную силу с 1 января 2018 г.

Уведомление IRS содержит несколько примеров расчетов, которые мы рекомендуем вам рассмотреть.

Что делать, если расходы на парковку сотрудников связаны с деятельностью UBTI?

В соответствии с Законом о сокращении налогов и занятости организации, освобожденные от налогов, должны увеличить свой UBTI на любую сумму, вычет которой не допускается ни для одного QTF. Однако Раздел 512(a)(7) не применяется в той мере, в какой уплаченная или понесенная сумма напрямую связана с несвязанной торговлей или бизнесом, который регулярно осуществляет организация. В таком случае сумма расходов QTF, непосредственно связанных с несвязанной торговлей или бизнесом, не допускается в качестве вычета при расчете UBTI, относящегося к такой несвязанной торговле или бизнесу, но отдельный налог не уплачивается.

Как рассчитать налог и подать декларацию?

Раздел 512(b)(12) обычно предусматривает специальный вычет в размере 1000 долларов США в качестве модификации UBTI. Освобожденные от налогов организации должны подать форму 990-T, если их валовой доход составляет 1000 долларов США или более. Организации, для которых сумма (1) валового дохода от несвязанной торговли или бизнеса и (2) увеличение UBTI составляет менее 1000 долларов США, не обязаны подавать форму 990-T. UBTI облагается налогом на прибыль по ставке 21%.

Будут ли на мою организацию наложены штрафы?

Налоговое управление США также выпустило Уведомление 2018-100 в прошлом месяце. В этом Уведомлении IRS предлагает отменить штрафы за недоплату для освобожденных от налогов организаций, которые предлагали QTF и не были обязаны подавать форму 990-T за налоговый год, предшествующий первому налоговому году организации, заканчивающемуся после 31 декабря 2017 года. Раздела 512(a)(7), организации, освобожденные от налогов, могут быть обязаны платить UBIT и должны уплачивать расчетный подоходный налог в первый раз. Признавая, что этим организациям может потребоваться дополнительное время для соблюдения требований, Налоговое управление США отменяет добавление к налогу в соответствии с разделом 6655 за неуплату предполагаемых платежей по подоходному налогу, которые в ином случае должны были быть произведены 17 декабря 2018 г. или ранее в результате изменений, внесенных Налоговым управлением. Закон о снижении налогов и занятости.

Раздела 512(a)(7), организации, освобожденные от налогов, могут быть обязаны платить UBIT и должны уплачивать расчетный подоходный налог в первый раз. Признавая, что этим организациям может потребоваться дополнительное время для соблюдения требований, Налоговое управление США отменяет добавление к налогу в соответствии с разделом 6655 за неуплату предполагаемых платежей по подоходному налогу, которые в ином случае должны были быть произведены 17 декабря 2018 г. или ранее в результате изменений, внесенных Налоговым управлением. Закон о снижении налогов и занятости.

Обратите внимание, что это временное освобождение доступно только для освобожденных от налогов организаций, которые не обязаны подавать форму 990-T за налоговый год, непосредственно предшествующий первому налоговому году организации, заканчивающемуся после 31 декабря 2017 года. освобожденные от налогов организации, которые своевременно подают форму 990-T и своевременно выплачивают сумму, указанную за налоговый год, за который предоставляется льгота. Организации должны написать «Уведомление 2018-100» в верхней части формы 990-T, поданной за соответствующий налоговый год, чтобы потребовать эту льготу.

Организации должны написать «Уведомление 2018-100» в верхней части формы 990-T, поданной за соответствующий налоговый год, чтобы потребовать эту льготу.

Запрос комментариев

Министерство финансов и Налоговое управление США запрашивают комментарии до крайнего срока 22 февраля 2019 года. Комментарии можно подавать в электронном виде через Федеральный портал электронного нормотворчества. (Введите IRS 2018-0038) в поле поиска на главной странице, чтобы найти уведомление и оставить комментарии).

Важные примечания: Это краткое изложение не заменяет чтение всех уведомлений IRS. IRS намеревается опубликовать предлагаемые правила в соответствии с разделами 274 и 512 (и в соответствии с 6012 в отношении требований к отчетности освобожденных организаций). Предлагаемые правила будут включать руководство по расчету увеличения UBTI, связанного с QTF. До тех пор, пока эти правила не будут изданы, Налоговое управление указало, что вы можете использовать любой разумный метод, предусмотренный в Разделе B временного руководства Налогового управления США, для определения сумм.

городской налог на пригородный транспорт (MCTMT)

Перейти к основному содержанию

Ваш браузер должен поддерживать JavaScript для полноценного использования этого сайта. Видео, данные и поиск по сайту будут отключены или работать неправильно.

Департамент налогов и финансов

Налог применяется к вам, если:

- вы обязаны удерживать подоходный налог штата Нью-Йорк из заработной платы; и

- ваши расходы на заработную плату превышают 312 500 долларов США в любом календарном квартале

Налог не распространяется на вас, если вы:

- агентство или организация Соединенных Штатов;

Примечание: Чтобы работодатель мог быть агентством или органом Соединенных Штатов, должен существовать (1) федеральный закон, прямо указывающий, что работодатель является агентством или органом Соединенных Штатов, или (2) решение в дело федерального суда, в котором конкретно указано, что работодатель является агентством или учреждением Соединенных Штатов.

- ООН;

- межгосударственное агентство или государственная корпорация, созданная в соответствии с соглашением или договором с другим штатом или Канадой;

- кредитный союз, зарегистрированный на федеральном уровне;

- домашний работодатель по заработной плате, выплачиваемой домашним работникам; или

- любое соответствующее учебное заведение, включая;

- округ государственных школ,

- Совет службы кооперативного образования (BOCES),

- государственная начальная или средняя школа,

- школа, обслуживающая учащихся с ограниченными возможностями здоровья школьного возраста в соответствии со статьей 85 или 89 Закона об образовании,

- негосударственная начальная или средняя школа, в которой ведется обучение в первом классе или выше, или

- все системы публичных библиотек (согласно определению статьи 272(1) Закона об образовании) и все публичные библиотеки и библиотеки свободных ассоциаций (согласно определению статьи 253(2) Закона об образовании) начиная с первого квартала 2016 года.

Расчет налога

Причитающийся MCTMT представляет собой расходы на заработную плату всех сотрудников, на которых распространяется страховое покрытие, за каждый календарный квартал, умноженные на применимую ставку MCTMT из таблицы ниже.

| Расходы на заработную плату | Скорость MCTMT |

|---|---|

| Более 312 500 долларов США, но не более 375 000 долларов США | .11% (.0011) |

| Более 375 000 долл. США, но не более 437 500 долл. США | 0,23% (0,0023) |

| Более 437 500 долларов США | 0,34% (0,0034) |

Информация для обязательных и добровольных участников программы PrompTax, которые не могут рассчитать свои ежеквартальные расходы на заработную плату в начале календарного квартала, см. Работодатели, участвующие в программе PrompTax

Когда подавать и платить

Вы должны подавать и оплачивать каждый календарь квартал следующим образом:

| Квартал | Срок выполнения* |

|---|---|

| с 1 января по 31 марта | 30 апреля |

| с 1 апреля по 30 июня | 31 июля |

| с 1 июля по 30 сентября | 31 октября |

| с 1 октября по 31 декабря | 31 января |

*Если срок выплаты выпадает на субботу, воскресенье или официальный выходной день, вы можете подать заявление на следующий рабочий день.

- Продление срока подачи декларации или уплаты налога не допускается

- Если вы не подпадаете под MCTMT в течение квартала, вы не обязаны подавать декларацию за этот квартал. Однако, если вы станете плательщиком налога в последующем квартале, вы должны подать ежеквартальную декларацию и уплатить причитающийся налог.

- Если вы произвели какие-либо платежи MCTMT в течение квартала или у вас есть переплата, перенесенная с предыдущего квартала, вы должны подать ежеквартальную декларацию, чтобы запросить возмещение (или кредит на следующий квартал, если вы ожидаете, что задолженность по MCTMT будет в этом квартале).

Как подавать и оплачивать

- Подавать и оплачивать онлайн: Веб-форма MTA-305, Ежеквартальная налоговая декларация работодателя по пригородным перевозкам и оплачивать непосредственно со своего банковского счета через наши онлайн-сервисы после того, как бизнес-счет созданный.

- Подать бумажную форму MTA-305, Ежеквартальную налоговую декларацию работодателя по городским пригородным перевозкам и оплатить чеком или денежным переводом.

- Вы можете совершать платежи MCTMT с помощью программы PrompTax, если вы в настоящее время добровольно зарегистрированы в программе PrompTax для подачи налоговой декларации штата Нью-Йорк. Если вы обязаны участвовать в программе PrompTax для удерживаемого налога штата Нью-Йорк, вы должны осуществлять платежи MCTMT с использованием программы PrompTax. Подробности см. у работодателей, участвующих в программе PrompTax.

Для получения дополнительной информации см.:

- Pub 420, Справочник по городскому налогу на мобильность пригородных перевозок

- Формы и инструкции MCTMT

- MCTMT TSB-Ms

Обновлено:

Сборы и налоги на регистрацию транспортных средств

- Сборы и налоги

- Текущий: Сборы и налоги на регистрацию транспортных средств

Независимо от того, регистрируете ли вы транспортное средство впервые или продлеваете регистрацию, все клиенты платят ежегодный акцизный налог и регистрационный сбор. Пассажирские автомобили и транспортные средства для отдыха облагаются отдельными ставками акцизного налога на транспортные средства.

Пассажирские автомобили и транспортные средства для отдыха облагаются отдельными ставками акцизного налога на транспортные средства.

Клиенты, проживающие в определенных округах и муниципалитетах, также должны платить окружной и муниципальный транспортный налог или налог на колеса.

Нажмите на значки ниже, чтобы узнать больше о сборах и налогах.

Описание платы

Налоговые описания

Таблица комиссий

Зачет/возврат акцизного налога

Что означают сборы в моем уведомлении о продлении?

- Сборы за номерные знаки

Сборы за номерные знаки — это дополнительные сборы, взимаемые при покупке определенных типов номерных знаков (например, сбор за отличительный номер, сбор за индивидуальный номерной знак и сбор за радиолюбительство).

- Supplemental Fee

Дополнительный сбор – это сбор, взимаемый за номерной знак SGR в дополнение к сбору за номерной знак SGR.

- Плата за улучшение транспортной инфраструктуры (TIIF)

Все регистрации автомобилей облагаются сбором за улучшение транспортной инфраструктуры. Этот сбор является частью пакета государственного финансирования дорог, принятого Генеральной Ассамблеей в 2017 году. Сбор будет уплачиваться при первой регистрации транспортного средства и при каждом продлении.

- Гибридный/электрический сбор

Все гибридные или электрические транспортные средства, требующие регистрации, облагаются дополнительным регистрационным сбором. Этот сбор является частью пакета государственного финансирования дорог, принятого Генеральной Ассамблеей в 2017 году. Сбор будет уплачиваться при первой регистрации транспортного средства и при каждом продлении.

Какие налоги я могу заплатить при регистрации транспортного средства?

- Окружной налог

Транспортное средство облагается акцизным налогом округа и налогом на колеса только в том случае, если округ, в котором зарегистрировано транспортное средство, принял эти налоги в соответствии с постановлением.

Просмотреть ставки акцизов округа на транспортные средства или налога на колеса

- Муниципальный налог

В зависимости от того, где вы живете, некоторые автомобилисты могут быть обязаны платить муниципальный налог. Транспортное средство облагается муниципальным акцизным налогом на транспортное средство и налогом на колеса, если муниципалитет, в котором зарегистрировано транспортное средство, принял эти налоги в соответствии с постановлением.

Начиная с 1 января 2020 года следующие типы транспортных средств облагаются муниципальным акцизным налогом на транспортные средства. С них взимается та же сумма, которая указана в таблице «Налог на колеса» для указанного типа транспортного средства и весовой категории. Однако, если указанная сумма превышает 25,00 долларов США, то будет взиматься только 25,00 долларов США, что является максимальной суммой, разрешенной для начисления акциза на муниципальные транспортные средства.

- Прицеп 3000 фунтов

- Прицеп 9000 фунтов

- Полутрактор («Тракторный прицеп») 11000 фунтов классификация, зарегистрированная как военная машина

Посмотреть акцизы на муниципальные транспортные средства или ставки на колеса

- Акцизный налог на транспортные средства

Акцизный налог на транспортные средства — это ежегодный налог, который необходимо уплатить, чтобы зарегистрировать транспортное средство в Индиане. Большинство транспортных средств облагаются акцизным сбором. Акцизный налог на транспортное средство либо является фиксированной ставкой, либо зависит от стоимости и возраста транспортного средства. Как правило, акцизные налоги используются для содержания дорог, улиц, автомагистралей, мостов и другой инфраструктуры в пределах штата или местного района.

Узнайте больше о ставках акцизов

- Donate Life

Donate Life — это уполномоченная государством некоммерческая организация, которая ведет Реестр доноров штата Индиана.

Во время регистрационной транзакции у клиентов есть возможность сделать пожертвование, которое поможет Donate Life обучить Hoosiers тому, как зарегистрироваться в качестве донора органов.

Во время регистрационной транзакции у клиентов есть возможность сделать пожертвование, которое поможет Donate Life обучить Hoosiers тому, как зарегистрироваться в качестве донора органов.

В каких случаях я имею право на зачет или возмещение акцизного налога?

- Зачет/возмещение акцизного налога за проданные или уничтоженные транспортные средства

Если вы продали или уничтожили (полная потеря) транспортное средство, вы можете подать заявку на получение зачета/возмещения части акцизных сборов на транспортные средства штата Индиана, подав Заявление на акциз на транспортное средство Налоговый кредит/возврат – Государственная форма 55296.

Только транспортные средства, облагаемые акцизным налогом на транспортные средства, акцизным налогом на транспортные средства для отдыха (RVET), окружным акцизным налогом на транспортные средства и муниципальным акцизным налогом на транспортные средства, имеют право на получение кредита или возмещения акцизного налога на транспортные средства.

Доказательство того, что Транспортное средство было продано, уничтожено или иным образом утилизировано, требуется для подачи заявки на кредит или возмещение. Документы, которые могут быть использованы в качестве доказательства, включают, помимо прочего:

Доказательство того, что Транспортное средство было продано, уничтожено или иным образом утилизировано, требуется для подачи заявки на кредит или возмещение. Документы, которые могут быть использованы в качестве доказательства, включают, помимо прочего:- Купчая — Должна содержать имя покупателя, дату продажи, идентификационный номер корпуса (ИНН), цену продажи и подпись продавца.

- Свидетельство об уплате валового розничного налога или налога на пользование (ST-108) — форма штата 48842 — должно быть заполнено дилером и показать, что гидроцикл был продан.

- Копия присвоенного титула, лицевая и оборотная стороны.

- Заявление страховой компании о полной гибели автомобиля. В выписке должен быть указан VIN автомобиля.

- Зачет/возврат акцизного налога за транспортные средства, зарегистрированные в другом государстве

Если у вас есть транспортное средство, зарегистрированное в другом штате, вы можете подать заявку на получение зачета/возмещения части акцизных сборов на транспортные средства штата Индиана, подав Заявление на зачет/возврат акцизного налога на транспортное средство — форма штата 55296.

Только

транспортные средства, облагаемые акцизным налогом на транспортные средства, акцизным налогом на транспортные средства для отдыха (RVET), окружным акцизным налогом на транспортные средства и муниципальным акцизным налогом на транспортные средства, имеют право на получение кредита или возмещения акцизного налога на транспортные средства. Доказательство того, что транспортное средство было зарегистрировано за пределами штата, а также копия свидетельства о регистрации штата Индиана (при наличии) требуется для подачи заявки на кредит или возмещение. Документы, которые могут быть использованы в качестве доказательства, включают, но не ограничиваются:

- Копия свидетельства о регистрации транспортного средства.

- Регистрационная квитанция о новой государственной регистрации

Чек Расчет и оплата дорожного налога в Керале

Дорожный налог в Керале рассчитывается на основе множества факторов, таких как вес, мощность двигателя, возраст и PUC транспортного средства. Дорожный налог в Керале необходимо уплатить единовременно в RTO. Это применимо к владельцам транспортных средств с другой государственной регистрацией.

Дорожный налог в Керале необходимо уплатить единовременно в RTO. Это применимо к владельцам транспортных средств с другой государственной регистрацией.

Примечание — Дорожный налог в штате Керала освобождается от уплаты налога для владельцев транспортных средств, которые являются физическими недостатками, и если транспортное средство используется в сельскохозяйственных целях.

Для двухколесных транспортных средств

Это основано на покупной стоимости транспортного средства и применимо только к частным нетранспортным транспортным средствам.

| Тип класса | Единовременная налоговая ставка |

|---|---|

| Мотоциклы и велосипеды покупной стоимостью до 1 фунта стерлингов лак | 8% |

| Мотоциклы и велосипеды, покупная стоимость которых составляет от 1 до 2 лаковых фунтов стерлингов | 10% |

| Мотоциклы и велосипеды, покупная стоимость которых превышает 2 фунта стерлингов лак | 20% |

| Трехколесные, механические трехколесные велосипеды и рикши, не используемые для перевозки грузов или пассажиров | 6% |

Для четырехколесных транспортных средств

Это основано на покупной стоимости транспортного средства и применимо только к частным нетранспортным транспортным средствам.

| Тип класса | Единовременная налоговая ставка |

|---|---|

| Легковые автомобили и частные служебные автомобили для личного пользования покупной стоимостью до 5 рупий лак | 6% |

| Легковые автомобили и частные служебные транспортные средства для личного пользования, покупная стоимость которых составляет от 5 до 10 лаков рупий | 8% |

| Легковые автомобили и частные служебные транспортные средства для личного пользования, покупная стоимость которых составляет от 10 до 15 лаков ₹ | 10% |

| Легковые автомобили и частные служебные автомобили для личного пользования, стоимость покупки которых составляет от 15 до 20 лаков | 15% |

| Легковые автомобили и частные служебные автомобили для личного пользования, стоимость покупки которых превышает 20 лаковых фунтов стерлингов | 20% |

Кабины с двигателем объемом менее 1500 куб. см и покупной стоимостью до 20 фунтов стерлингов лак см и покупной стоимостью до 20 фунтов стерлингов лак | 6% |

| Моторные кабины с рабочим объемом менее 1500 куб. см и закупочной стоимостью более 20 фунтов стерлингов лак | 20% |

| Туристические моторные кабины объемом до 10 лаков | 6% |

| Туристические моторные кабины кубатуры и покупной стоимостью от 15 до 20 лаков | 10% |

| Туристические моторные кабины с кубатурой и покупной стоимостью более 20 фунтов стерлингов | 20% |

| Моторные кабины и туристические моторные кабины с рабочим объемом 1500 см³ и выше, закупочная стоимость которых не превышает 15 фунтов стерлингов лак | 10% |

Моторные кабины и туристические моторные кабины с рабочим объемом 1500 куб. см и выше, закупочная стоимость которых составляет от 15 до 20 лаковых фунтов стерлингов см и выше, закупочная стоимость которых составляет от 15 до 20 лаковых фунтов стерлингов | 15% |

| Моторные кабины и туристические моторные кабины с рабочим объемом 1500 см³ и выше, закупочная стоимость которых превышает 20 лаковых фунтов стерлингов | 20% |

| Транспортные средства со строительной техникой, такие как экскаваторы, погрузчики, экскаваторы-погрузчики, дорожные катки, катки, самосвалы, автогрейдеры, мобильные краны, бульдозеры, вилочные погрузчики и самозагружающиеся бетономешалки | 6% |

Для регистрации транспортных средств из других государств

Это зависит от возраста автомобиля и применимо только к частным нетранспортным автомобилям.

| Возраст автомобиля с месяца первоначальной регистрации | Налоговая ставка |

|---|---|

| 0-1 год | 100% |

| 1-2 года | 93% |

| 2-3 года | 87% |

| 3-4 года | 80% |

| 4-5 лет | 73% |

| 5-6 лет | 67% |

| 6-7 лет | 60% |

| 7-8 лет | 53% |

| 8-9 лет | 47% |

| 9-10 лет | 40% |

| 10-11 лет | 33% |

| 11-12 лет | 27% |

| 12-13 лет | 20% |

| 14-15 лет | 7% |

| 14-15 лет | 7% |

На основе паушального налога

| Класс транспортного средства | Ставка налога на 5 лет (в рупиях) |

|---|---|

| Старые мотоциклы и механические велосипеды | ₹900 |

| Трехколесные, механические трехколесные велосипеды и рикши, не используемые для перевозки грузов или пассажиров | ₹900 |

Новые авторикши и авторикши, первоначально зарегистрированные в других штатах 1 апреля 2010 г. или позже и переехавшие в штат Керала или позже и переехавшие в штат Керала | ₹2000 |

| Старые кабины | ₹7000 |

| Туристические моторные кабины | ₹8500 |

| Легковые автомобили, максимальная масса которых не превышает 750 кг | ₹6400 |

Налоги и сборы — клерк и регистратор округа Эль-Пасо