Транспортный налог в ХМАО на 2022 год, калькулятор расчета налога на автомобиль

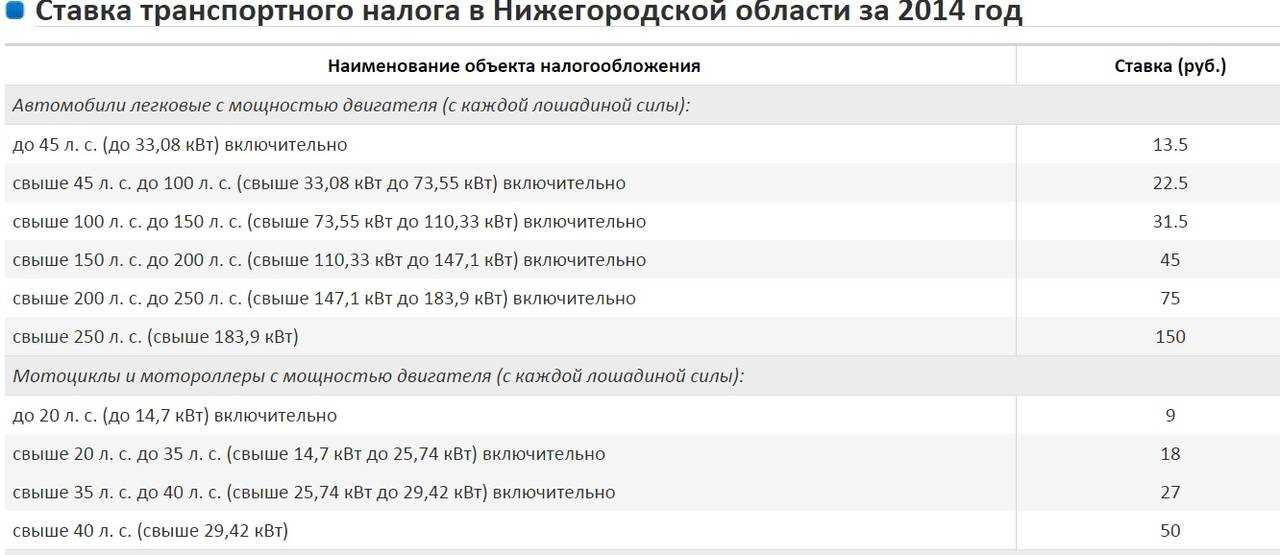

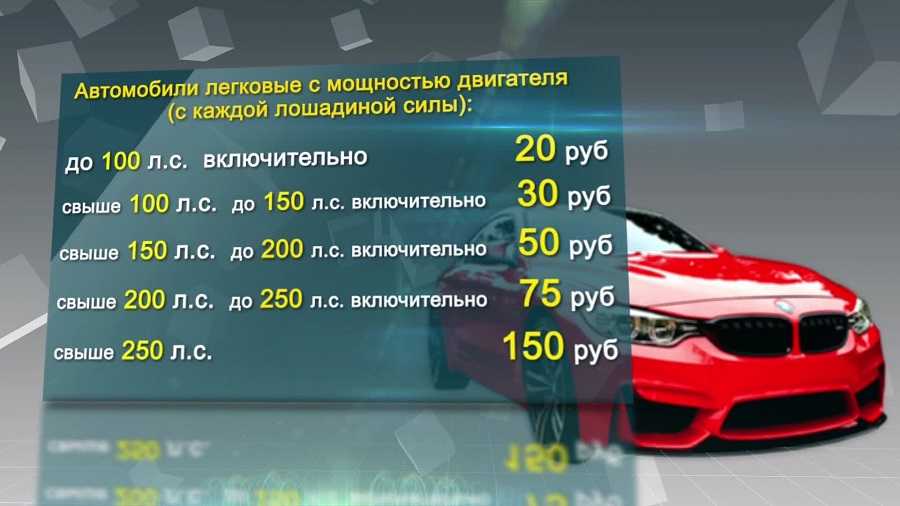

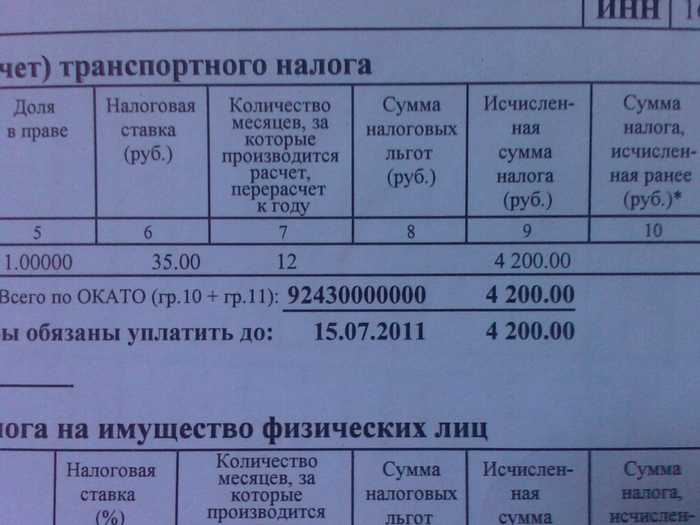

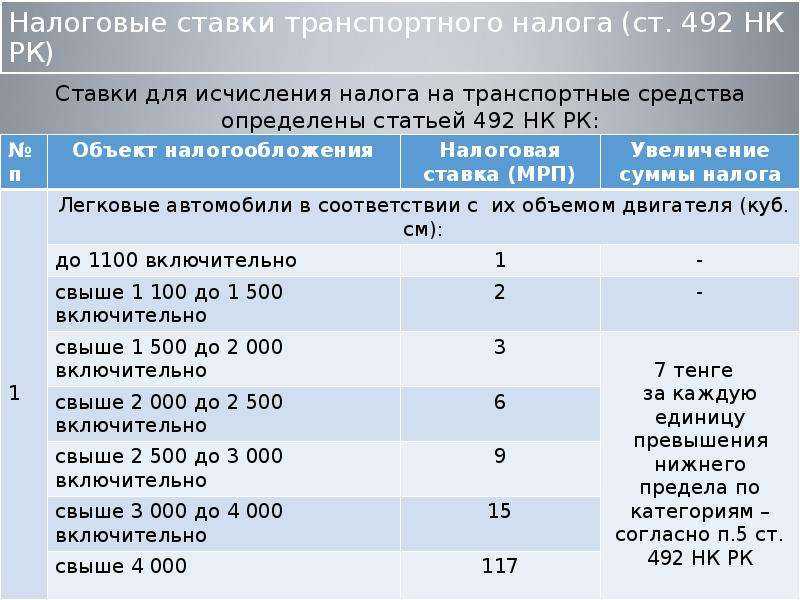

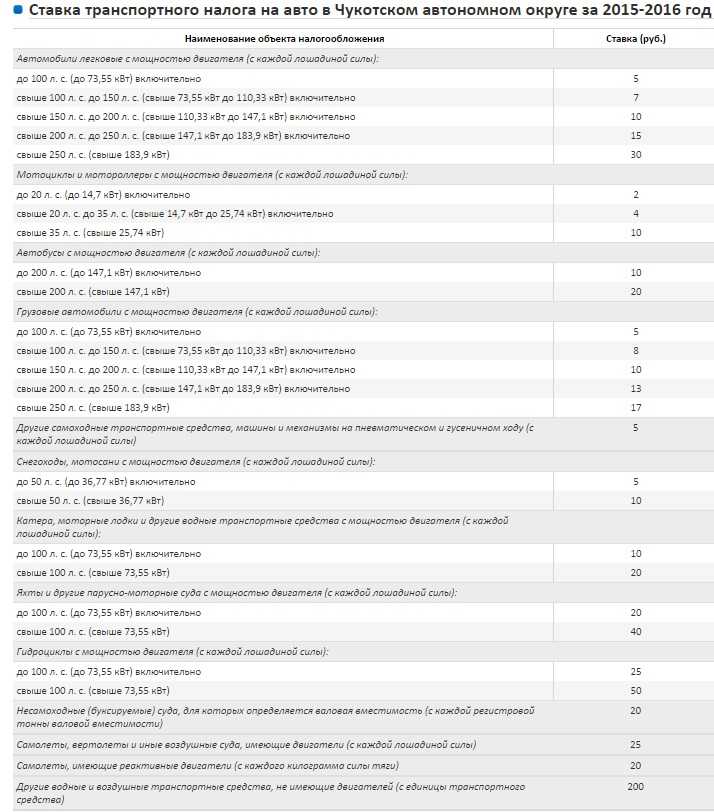

Расчетный год Выберите год202220212020201920182017201620152014 Регион Выберите регионРеспублика БашкортостанРеспублика БурятияРеспублика АлтайРеспублика ДагестанРеспублика ИнгушетияКабардино-Балкарская РеспубликаРеспублика КалмыкияРеспублика Карачаево-ЧеркесияРеспублика КарелияРеспублика КомиРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия-АланияРеспублика ТатарстанРеспублика ТываУдмуртская РеспубликаРеспублика ХакасияЧувашская РеспубликаАлтайский крайКраснодарский крайКрасноярский крайПриморский крайСтавропольский крайХабаровский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьИвановская областьИркутская областьКалининградская областьКалужская областьКамчатский крайКемеровская областьКировская областьКостромская областьКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМосковская областьМурманская областьНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПсковская областьРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСмоленская областьТамбовская областьТверская областьТомская областьТульская областьТюменская областьУльяновская областьЧелябинская областьЗабайкальский крайЯрославская областьЕврейская автономная областьНенецкий автономный округХанты-Мансийский автономный округ — ЮграЧукотский автономный округЯмало-Ненецкий автономный округРеспублика КрымЧеченская Республика Марка автомобиля Выберите маркуACAcuraAlfa RomeoAston MartinAudiBAICBajajBalkanarBAWBentleyBMWBorgwardBrillianceBugattiBuickBYDCadillacCan-AmCaterhamChanganCheryChevroletChryslerCitroenDADIDaewooDaihatsuDaimlerDatsunDerwaysDodgeDongfengDoninvestExeedFAWFerrariFiatFordFotonFreightlinerGACGeelyGenesisGMCGreat WallGryphonGXHafeiHaimaHavalHawtaiHennesseyHondaHummerHyundaiInfinitiIran KhodroIsuzuIvecoJACJaguarJeepJinbeiKIAKoenigseggLADALamborghiniLanciaLand RoverLexusLifanLincolnLotusMahindraMANMarussiaMaseratiMaybachMazdaMCLarenMercedes-BenzMercuryMiniMitsubishiNissanOldsmobileOpelPaganiPeugeotPlymouthPontiacPorscheRavonRenaultRolls-RoyceRoverSAABSaleenSaturnScaniaSeatSensSkodaSmartSpykerSsangYongSSCSubaruSuzukiTeslaToyotaTVRUz-DaewooValtraVolkswagenVolvoVortexWERNOXWEYXinkaiYamahaZotyeZXАвтокранАвтосан-НАмурБагемБогданВАЗВИСГАЗё-автоЗАЗЗИЛИжАвтоКАМАЗКатерЛазЛодкаЛуазМАЗМосквичОкаПАЗПолуприцепПрицепРигаСЕАЗСнегоходСупер-АвтоТагАЗТракторУАЗ Модель автомобиля Выберите модель Год выпуска Выберите год2022202120202019201820172016201520142013201220112010200920082007200620052004200320022001200019991998199719961995199419931992199119901989198819871986198519841983198219811980197919781977197619751974197319721971197019691968196719661965196419631962196119601959195819571956195519541953195219511950 Мощность авто (в лошадиных силах) С помощью калькулятора вы можете рассчитать транспортный налог в Ханты-Мансийском автономном округе на 2022 год. Срок оплаты транспортного налогаСрок уплаты для физических лиц — не позднее 01.12.2020 Срок уплаты для юридических лиц, организаций — Налог — не позднее 10.02.2021. Авансовые платежи — не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Ставки транспортного налога в ХМАО — Югре

Вопросы и ответыПопулярные марки: | Подписаться на рассылку E-mail |

Налоги в Австрии: особенности австрийского налогообложения

Налоги в Австрии платят все налоговые резиденты страны. То есть те, кто проживает в стране больше 183 дней в году или у кого есть место жительства в Австрии — например, арендованная квартира. Владельцы карт ВНЖ и ПМЖ автоматически считаются налоговыми резидентами Австрии.

В Австрии действует евроконтинентальная модель налогообложения. Это значит, что больша́я часть налогов австрийцев идет на социальное страхование — медицину, пенсионные выплаты, пособия по безработице и другие социальные нужды.

Подоходный налог для физлиц

Подоходным налогом в Австрии облагаются:

- заработная плата и пенсия;

- доход самозанятых граждан;

- предпринимательская деятельность;

- доход от сдачи недвижимости в аренду;

- доход от инвестиций;

- дивиденды, которые получают акционеры и генеральные директора, если их доля в компании составляет 25% и больше;

- доход от сельского или лесного хозяйства;

- другая деятельность, такая как продажа недвижимости или посреднические услуги.

В Австрии, как во всех развитых европейских странах, принята система прогрессивного налогообложения: чем больше заработок, тем выше налог.

До 55%

ставка НДФЛ для налоговых резидентов Австрии

Подоходный налог наемных сотрудников удерживает и уплачивает работодатель. В случае нескольких источников дохода необходимо самостоятельно подать налоговую декларацию, указав все источники поступления денег.

Ставки подоходного налога в Австрии| Годовой доход | Налоговая ставка |

| До 11 000 € | 0% |

| От 11 001 до 18 000 € | 20% |

| От 18 001 до 31 000 € | 35% |

| От 31 001 до 60 000 € | 42% |

| От 60 001 до 90 000 € | 48% |

| От 90 001 до 1 000 000 € | 50% |

| От 1 000 000 € | 55% |

Некоторые выплаты в Австрии налогами все же не облагаются — пособия по уходу за детьми, пенсии по инвалидности, чаевые.

Социальные отчисления

Социальные отчисления в Австрии делятся между работником — 18,12% и работодателем — 21,23%. Они покрывают расходы при болезни, несчастном случае, безработице и выходе на пенсию.

| Тип отчисления | С работника | С работодателя | Общий размер отчисления |

| 🏥 На здравоохранение | 3,87% | 3,78% | 7,65% |

| 😔 На случай потери работы | 3% | 3% | 6% |

| 👵 На пенсию | 10,25% | 12,55% | 22,8% |

| 🧑🦽 От несчастных случаев | 0% | 1,2% | 1,2% |

| 🪙 Прочие | 1% | 0,7% | 1,7% |

| Итого | 18,12% | 21,23% | 39,35% |

В Австрии получают не 12, а 14 зарплат в год. 13-я зарплата выплачивается на летний отпуск, а 14-я — на рождественские праздники. Дополнительные зарплаты подоходным налогом не облагаются, но с них удерживаются выплаты на социальное страхование.

13-я зарплата выплачивается на летний отпуск, а 14-я — на рождественские праздники. Дополнительные зарплаты подоходным налогом не облагаются, но с них удерживаются выплаты на социальное страхование.

| Годовой доход | Заработная плата | Налог на соцстрахование в месяц | Подоходный налог в месяц |

| 29 000 € | 2071 € | 354 € | 155 € |

| 36 000 € | 2571 € | 465 € | 291 € |

| 54 000 € | 3857 € | 698 € | 699 € |

| 76 000 € | 5428 € | 983 € | 1239 € |

Налоги на автомобиль

НДС за покупку автомобиля — 20% от стоимости. Налог распространяется на новые и подержанные машины и уплачивается сразу при покупке.

Регистрационный налог — 195,5 €. Стандартный налог для любых машин.

Стандартный налог для любых машин.

Страховка — 60—150 € в месяц. В Австрии, как и в России, обязательное страхование автогражданской ответственности. Стоимость страховки зависит от автомобиля и расценок страховой компании.

Налог на потребление топлива рассчитывается индивидуально и зависит от количества углекислого газа, который производит машина. Обычно налог уже включен в стоимость автомобиля и отдельно его уплачивать не нужно. Владельцы электромобилей и гибридных автомобилей от налога освобождены.

Транспортный налог зависит от объема двигателя автомобиля: минимальная ставка для легковых автомобилей — 6,2 € при оплате на год вперед.

Дорожный налог уплачивается покупкой специальной виньетки-стикера, которая дает право ездить по всем австрийским автомагистралям и скоростным шоссе.

Стоимость виньетки-стикера| Транспортное средство | На год | На два месяца | На 10 дней |

| 🏍️ Мотоциклы | 37,7 € | 13,9 € | 5,5 € |

| 🚗 Легковые машины и транспорт весом до 3,5 тонны | 92,5 € | 27,8 € | 9,5 € |

Налог на приобретение недвижимости — 3,5% от стоимости сделки, если только недвижимость не была получена в подарок.

| Стоимость недвижимости | Ставка налога |

| До 250 000 € | 0,5% |

| 250 001—400 000 € | 2% |

| 400 001 € и больше | 3,5% |

Какие еще налоги платят физлица в Австрии

Церковный налог — 1,1% дохода — платят все прихожане католической церкви. Эти деньги идут на зарплаты священникам, издание церковных книг и благотворительность.

Туристический налог — это налог на ночлег в отелях или кемпингах. Каждая федеральная земля устанавливает его размер самостоятельно, а дети до 15 лет освобождены от его уплаты.

Налог на собак уплачивают все владельцы собак, но его размер каждая федеральная земля Австрии устанавливает самостоятельно.

Налог на телевидение и радио в Австрии платят все, у кого дома есть работающий телевизор или радио. Размер налога каждая федеральная земля устанавливает самостоятельно.

| Федеральная земля | Ежемесячный налог | Годовой налог |

| Вена | 26,33 € | 315,96 € |

| Нижняя Австрия | 26,33 € | 315,96 € |

| Бургенланд | 23,73 € | 284,76 € |

| Верхняя Австрия | 20,93 € | 251,76 € |

| Зальцбург | 25,63 € | 307,56 € |

| Штирия | 26,73 € | 320,76 € |

| Каринтия | 26,03 € | 312,36 € |

| Тироль | 24,63 € | 295,56 € |

| Форарльберг | 20,93 € | 251,16 € |

Налоговые вычеты в Австрии

Налоговые вычеты не возвращаются на счет налогоплательщика, но они снижают его подоходный налог и таким образом облегчают налоговую нагрузку. В австрийском налоговом законодательстве выделяют следующие категории вычетов:

| Вычет | Размер вычета |

| Транспортная льгота на расходы за проезд от дома до работы | 400 € в год |

| Повышенная транспортная льгота, если доход не больше 12 200 € в год | До 690 € в год |

| Пенсионная льгота, если пенсия не больше 17 000 € в год | До 600 € в год |

| Семейная льгота Family Bonus Plus для детей до 18 лет | 125 € в месяц |

| Семейная льгота Family Bonus Plus для детей старше 18 лет | 41,68 € в месяц |

| Льгота для родителей-одиночек | 494 € в год, если в семье один ребенок |

| Льгота для плательщиков алиментов | 29,2 € в месяц за первого ребенка, 43,8 € — за второго, 58,4 € — за третьего и следующих |

| Льгота для многодетных семей, если суммарный доход супругов до 55 000 € в год | 20 € в месяц за третьего и каждого следующего ребенка |

Налоги для юридических лиц в Австрии

Налоги платят все компании — налоговые резиденты страны, то есть те, что ведут деятельность в Австрии или занимаются управлением из Австрии. Если компания не является австрийским налоговым резидентом, то она платит налог только с прибыли, полученной в Австрии.

Если компания не является австрийским налоговым резидентом, то она платит налог только с прибыли, полученной в Австрии.

ВНЖ в Австрии через открытие бизнеса

Наиболее распространенные формы компаний в Австрии:

- GmbH — общество с ограниченной ответственностью. Размер уставного капитала — 35 000 €;

- AG — акционерное общество. Размер уставного капитала — 70 000 €;

- европейская компания (Societas Europaea) — акционерное общество с европейской регистрацией. Такая форма упрощает перевод управления компанией из одной страны Евросоюза в другую. Минимальный размер уставного капитала — 120 000 €.

По закону как минимум половина уставного капитала должна быть внесена на момент учреждения компании.

Корпоративный налог — 25%. В отличие от подоходного налога он взимается не по прогрессивной шкале, а по стандартной ставке.

25%

ставка корпоративного налога

Минимальный корпоративный налог — 5%. Его платят GmbH (ООО) и AG (АО), когда не получают дохода. Ставка налога привязана к уставному капиталу юридического лица.

Его платят GmbH (ООО) и AG (АО), когда не получают дохода. Ставка налога привязана к уставному капиталу юридического лица.

| Форма юридического лица | Квартальный налог | Годовой налог |

| GmbH | 437,50 € | 1750 € |

| AG | 875 € | 3500 € |

Налоговые льготы действуют для GmbH (ООО), которые учреждены после 30 июня 2013 года. В этом случае компании платят уменьшенный корпоративный налог — 500 € в год первые 5 лет после регистрации и 1000 € в год следующие 5 лет.

Налог на добавленную стоимость — 20%, но на некоторые товары и услуги он снижен до 10 и 13%. Например, на вывоз мусора и предоставление земельного участка под кемпинг — НДС 10%. На внутренние авиаперелеты, билеты на спортивные мероприятия и работы художников — НДС 13%.

20%

ставка НДС

Налог на цифровые услуги — 5%. С 1 января 2020 года его уплачивают крупные транснациональные компании, которые предоставляют рекламные услуги в интернете. Налогом облагаются компании, которые соответствуют сразу двум критериям:

С 1 января 2020 года его уплачивают крупные транснациональные компании, которые предоставляют рекламные услуги в интернете. Налогом облагаются компании, которые соответствуют сразу двум критериям:

- Мировой доход не менее 750 млн евро.

- Внутренний доход в Австрии не менее 25 млн евро.

Гербовый сбор зависит от типа договора. Ставки гербового сбора для наиболее распространенных сделок:

1%

договор аренды

1%

сертификат облигации

0,8%

уступка дебиторскойзадолженности

0,13%

переводной вексель

Избежание двойного налогообложения

При налоговом резидентстве в России и Австрии одновременно придется платить подоходный налог дважды. В России налогом будет облагаться весь доход, а в Австрии только часть, полученная из австрийских источников, — например, в виде дивидендов от акций австрийских компаний.

Между Россией и Австрией заключена конвенция об избежании двойного налогообложения, которая регламентирует уплату налогов между странами. Благодаря конвенции физлица и юрлица платят налоги в стране, откуда получают доходы, а в другой стране оформляют налоговый вычет.

Благодаря конвенции физлица и юрлица платят налоги в стране, откуда получают доходы, а в другой стране оформляют налоговый вычет.

Конвенция об избежании двойного налогообложения

от 13 апреля 2000 года

Налог на дивиденды согласно конвенции составляет 5 или 15%. 5% — если получатель дивидендов владеет долей от 10% капитала компании — плательщика дивидендов. 15% — во всех остальных случаях.

FAQ

Когда у физлица появляются обязательства по уплате налогов в Австрии?

Вместе с получением статуса налогового резидента страны. Резидентами считаются люди, у которых есть место жительства в Австрии, например арендованная квартира, или они проживают в стране больше 183 дней в году. Так, владельцы карт ВНЖ и ПМЖ автоматически считаются резидентами Австрии.

Какой подоходный налог в Австрии?

В Австрии действует прогрессивная система налогообложения, поэтому ставка подоходного налога зависит от размера заработка.

Ставки подоходного налога в Австрии

| Годовой доход | Налоговая ставка |

| До 11 000 € | 0% |

| От 11 001 до 18 000 € | 20% |

| От 18 001 до 31 000 € | 35% |

| От 31 001 до 60 000 € | 42% |

| От 60 001 до 90 000 € | 48% |

| От 90 001 до 1 000 000 € | 50% |

| От 1 000 000 € | 55% |

Какие налоги платят физлица в Австрии?

Подоходный налог, налог на автомобиль, собак, телевидение и радио, приобретение недвижимости, а также делают социальные отчисления. Большинство налогов взимаются по фиксированной ставке, а НДФЛ — по прогрессивной шкале от 0 до 55%.

Большинство налогов взимаются по фиксированной ставке, а НДФЛ — по прогрессивной шкале от 0 до 55%.

Какие компании получаю статус налоговых резидентов Австрии?

Все компании, которые ведут деятельность в Австрии или занимаются управлением из Австрии. Компании-нерезиденты платят налог только с прибыли, полученной в Австрии.

Какие налоги платят юрлица в Австрии?

Корпоративный налог по ставке 25%. Если у компании нет прибыли, применяется льготный налоговый режим: для ООО — 1750 € в год, для АО — 3500 €.

Компании также платят НДС, в некоторых случаях гербовый сбор и налог на цифровые услуги.

ПроектTag & Tax Together

Налоги и формыНалоги и формы

- Индивидуальный подоходный налог

- Налог с продаж и использования

- Удерживаемый налог

- Корпоративный подоходный налог и налог на франшизу

- Налог на автотранспорт (IFTA/IN)

- Налог на привилегированную лицензию

- Налог на моторное топливо

- Налог на алкогольные напитки

- Налог на табачные изделия

- Партнерский налог

- Налог на имущество

- Сборы – просроченные налоги

- Регистрация бизнеса

- Информация для налоговых специалистов

- Политики

- Заказать налоговые формы и инструкции

- Другие налоги и сборы

- Часто задаваемые вопросы о традиционных и веб-формах для заполнения

- Годовые процентные ставки IFTA

- Семинары автоперевозчиков

- Семинары по бизнесу и подоходному налогу

- Доверенность

Новости

- Уведомления и обновления

- Пресс-релизы

- Отчеты и статистика

О нас

- Подписывайтесь на нас

- Администрация и руководство

- Карьера

- История кафедры

- ДОРСАТ

- План общественного участия

- ИТ-информация для участников торгов

- Изменение климата и чистая энергия: планы и прогресс

- Миссия и видение

Свяжитесь с нами

- Электронные оповещения

- Номера службы поддержки клиентов

- Почтовые адреса

- Запросы СМИ

- Расположение офисов

- Офис адвоката по налогоплательщикам

- Записи запросов

- Сообщить о налоговом мошенничестве

- Запросить спикера для вашей группы

- Запросить встречу в сервисном центре

- Сообщить о краже личных данных

- Обучение клиентов

Генеральная ассамблея Северной Каролины приняла новый закон о создании комбинированной системы продления регистрации транспортных средств и системы сбора налога на имущество. При этом новый закон передает ответственность за сбор налогов на автотранспортные средства из 100 округов Северной Каролины в Отдел автотранспортных средств (DMV).

При этом новый закон передает ответственность за сбор налогов на автотранспортные средства из 100 округов Северной Каролины в Отдел автотранспортных средств (DMV).

Новая система Северной Каролины «Tag & Tax Together» была разработана как удобный способ одновременной оплаты ежегодных обновленных номеров транспортных средств и налогов на имущество транспортных средств.

Если ваш адрес действителен в Отделе автотранспортных средств Северной Каролины, вы получите бирку и налоговое уведомление, в котором будут указаны сборы за регистрацию транспортного средства и налоги, причитающиеся к уплате, объединенные в одну общую сумму к уплате. Как и в прошлом, владельцы транспортных средств получат уведомление примерно за 60 дней до истечения срока действия регистрации их транспортного средства.

До этого изменения сборы за регистрацию транспортных средств и налоги на имущество транспортных средств выставлялись и оплачивались отдельно. Каждый округ отвечал за сбор налогов на транспортные средства, в то время как DMV собирал регистрационные сборы.

В середине 2013 года DMV начал рассылать уведомления о продлении регистрации, в которых уплачивается налог на имущество транспортного средства, подлежащий уплате, и регистрационный сбор за обновление номерного знака. Сборы и налоги указаны отдельно, но оба должны быть уплачены одновременно. Общая сумма, причитающаяся в объединенном уведомлении, будет выплачена NCDMV. Как и прежде, вы можете заплатить онлайн, по почте или лично в ближайшем к вам агентстве номерных знаков.

Часто задаваемые вопросы

County Contacts

Другие сайты. Вы можете найти полезные

NC Дирезы автомобильных транспортных средств

Оценка налога на свойство

(NC DMV)

Найти ближайшее к вам агентство номерных знаков (LPA) (веб-сайт Департамента транспортных средств штата Северная Каролина)

Статья 22A Общего устава Северной Каролины (Автомобили)

Как мы можем сделать эту страницу лучше для вас?

Наверх

https://www. ncdor.gov/taxes-forms/property-tax/tag-tax-together-project

ncdor.gov/taxes-forms/property-tax/tag-tax-together-project

Штрафы, проценты и сборы — Департамент доходов

Единообразные гражданско-правовые санкцииЕдинообразные гражданско-правовые санкции, предусмотренные KRS 131,180, применяются к неуплаченным налоговым обязательствам, если иное не предусмотрено законом. В определенных ситуациях могут применяться множественные наказания.

Штрафы, которые могут быть наложены

Поздняя подача — Два (2) процента от общей суммы налога за каждые 30 дней или их часть, в течение которых налоговая декларация или отчет просрочены. Максимальный размер штрафа составляет 20 процентов от общей суммы налога. Если декларация подается с опозданием после вынесения оценки опасности, в соответствии со статьей 131.150 KRS, минимальный штраф составляет 100 долларов США, в противном случае минимальный штраф составляет 10 долларов США.

Просрочка платежа и неудержание или взимание налога в соответствии с требованиями закона — Два (2) процента от общей суммы налога за каждые 30 дней или их часть, когда платеж просрочен. Максимальный штраф составляет 20 процентов от налога, не удержанного, не собранного или не уплаченного своевременно. Минимальный штраф составляет 10 долларов.

Максимальный штраф составляет 20 процентов от налога, не удержанного, не собранного или не уплаченного своевременно. Минимальный штраф составляет 10 долларов.

Недоплата расчетного подоходного налога или налога с ограниченной ответственности , «LLET» (для налоговых периодов, начинающихся 1 января 2019 г. или после этой даты) — Сумма недоплаты или просроченной уплаты расчетного подоходного налога штата Кентукки или LLET, умноженный на процентную ставку налога. Штраф рассчитывается отдельно для каждой даты платежа, когда была недоплата, а затем суммируется. Штраф рассчитывается таким же образом, как недоплата предполагаемого налогового штрафа в соответствии с федеральным законом [26 U.S.C. §6654(а) и 6655(а)]. Для этого штрафа нет максимального или минимального значения.

Недоплата или несвоевременная уплата расчетного подоходного налога или LLET (для налоговых периодов, начинающихся до 1 января 2019 г. ) — 10 процентов за неуплату какой-либо части расчетного подоходного налога в установленный законом срок. Для этого штрафа нет максимального значения. Минимальный штраф составляет 25 долларов.

) — 10 процентов за неуплату какой-либо части расчетного подоходного налога в установленный законом срок. Для этого штрафа нет максимального значения. Минимальный штраф составляет 25 долларов.

Непредставление или непредоставление информации — Пять (5) процентов расчетного налога, подлежащего уплате, начисленного Департаментом доходов за каждые 30 дней или их часть, в течение которых налоговая декларация или отчет не представлены. Максимальный размер штрафа составляет 50 процентов от исчисленного налога. Минимальный штраф составляет 100 долларов.

Несвоевременная уплата налога или опротестование налога Департаментом доходов — Два (2) процента от неуплаченного (причитающегося и подлежащего уплате) налога за каждые 30 дней или их часть за неуплату или отказ от уплаты в течение 60 дней до установленного срока любой налог, начисленный Департаментом доходов, который не был обжалован.

Несвоевременное получение необходимого идентификационного номера налогоплательщика, разрешения, лицензии или другого доверенного документа — 10 процентов от любых затрат или сборов за получение необходимого идентификационного номера, разрешения и т. д. Максимального размера штрафа нет. Минимальный штраф, если $ 50.

д. Максимального размера штрафа нет. Минимальный штраф, если $ 50.

Халатность — 10 процентов налога, начисленного в результате халатности. Для этого штрафа нет ни максимума, ни минимума.

Мошенничество — 50 процентов налога, начисленного в результате мошенничества. Для этого штрафа нет ни максимума, ни минимума.

Неоплаченный (холодный) чек — 10 процентов от суммы холодного чека. Максимальный штраф составляет 100 долларов. Минимальный штраф составляет 10 долларов.

Отказ от штрафа по уважительной причинеДепартамент доходов может рассмотреть вопрос об отказе от всех или части наложенных штрафов и/или стоимости сбора, если налогоплательщик может доказать разумную причину.

Налогоплательщик должен продемонстрировать, что налоговое обязательство явилось результатом обстоятельств, не зависящих от него или ее контроля, что налогоплательщик действовал разумно, пытаясь своевременно уплатить налог, или что строгое исполнение штрафных санкций вызовет у налогоплательщика чрезмерные финансовые трудности .

Чтобы произвести расчет нужно задать марку, модель, год выпуска и мощность машины в лошадиных силах. Здесь вы узнаете тарифы и ставки налога на автомобиль для физических и юридических лиц в вашем регионе, сроки оплаты, льготы для пенсионеров и остальных граждан.

Чтобы произвести расчет нужно задать марку, модель, год выпуска и мощность машины в лошадиных силах. Здесь вы узнаете тарифы и ставки налога на автомобиль для физических и юридических лиц в вашем регионе, сроки оплаты, льготы для пенсионеров и остальных граждан. с.

с.