что такое и как рассчитать в 2022

Содержание

- Что такое КБМ

- Как выяснить бонус-малус

- Онлайн проверка

- Самостоятельный расчет

- Как количество аварий влияет на стоимость полиса

- Как проверить КБМ на сайте РСА

- Как вернуть КБМ

Расчет стоимости ОСАГО осуществляется с использованием нескольких коэффициентов. Одним из них является бонус-малус. Его значение зависит от безаварийности вождения водителя и некоторых иных показателей. Мы расскажем как проверить бонус-малус ОСАГО, от чего он зависит, как способен повысить или понизить стоимость полиса, как восстановить в случае необходимости.

Что такое КБМ

Применение коэффициента позволяет сэкономить на покупке страховки и стимулирует автолюбителей к аккуратному вождению. Чтобы заранее узнать, как показатель отразится на цене полиса, стоит заранее знать многие нюансы.

КБМ или бонус-малус – коэффициент, размер которого зависит от произошедших за прошлый год страховых случаев.

Этот показатель позволяет получить скидку за безаварийную езду при оформлении ОСАГО. Если водитель не становился участником аварий, размер коэффициента станет более привлекательным.

КБМ устанавливается индивидуально для каждого водителя. Если доступ к транспортному средству имеет несколько лиц, то при расчете во внимание будет принята максимальная величина бонуса-малуса, установленная для граждан, вписанных в полис.

Страховые компании стремятся сотрудничать с аккуратными водителями. И именно КБМ призван простимулировать всех автовладельцев соблюдать правила дорожного движения и аккуратно ездить по дорогам страны. Безаварийная езда позволяет получить скидку на стоимость обязательной автогражданки.

За каждый год, который водитель завершил без дорожно-транспортных происшествий, он сможет снизить стоимость полиса на 5%. Максимальный размер скидки составляет 50%. Ее можно получить, если не становиться участником ДТП минимум 10 лет.

Если владелец транспортного средства обращался к страховщику для получения выплаты, размер бонуса-малуса возрастет. Это приведет к увеличению стоимости полиса. Изменение класса, присвоенного водителю, происходит ежегодно. КБМ учитывается при заключении нового договора, если срок действия предыдущего соглашения был равен одному году. Значение показателя не меняется при переходе из одной в другую страховую компанию.

Это приведет к увеличению стоимости полиса. Изменение класса, присвоенного водителю, происходит ежегодно. КБМ учитывается при заключении нового договора, если срок действия предыдущего соглашения был равен одному году. Значение показателя не меняется при переходе из одной в другую страховую компанию.

Как выяснить бонус-малус

Если автовладельца интересует бонус-малус ОСАГО проверить его очень просто.

Значение коэффициента можно проверить:

- через интернет;

- проведя самостоятельные расчеты.

Онлайн проверка

Выбрав онлайн проверку, необходимо провести поиск по базе РСА (Российского Союза Автостраховщиков) . Действия осуществляются через официальный ресурс организации.

Услуга доступна только гражданам РФ.

Проверяющему КБМ предстоит указать сведения:

- владельца транспортного средства,

- водительского удостоверения;

- указать ограничения на количество допущенных к управлению машиной лиц.

Система автоматически выполнит поиск нужной информации по базе и выведет интересующие сведения. Информация будет максимально точной.

Самостоятельный расчет

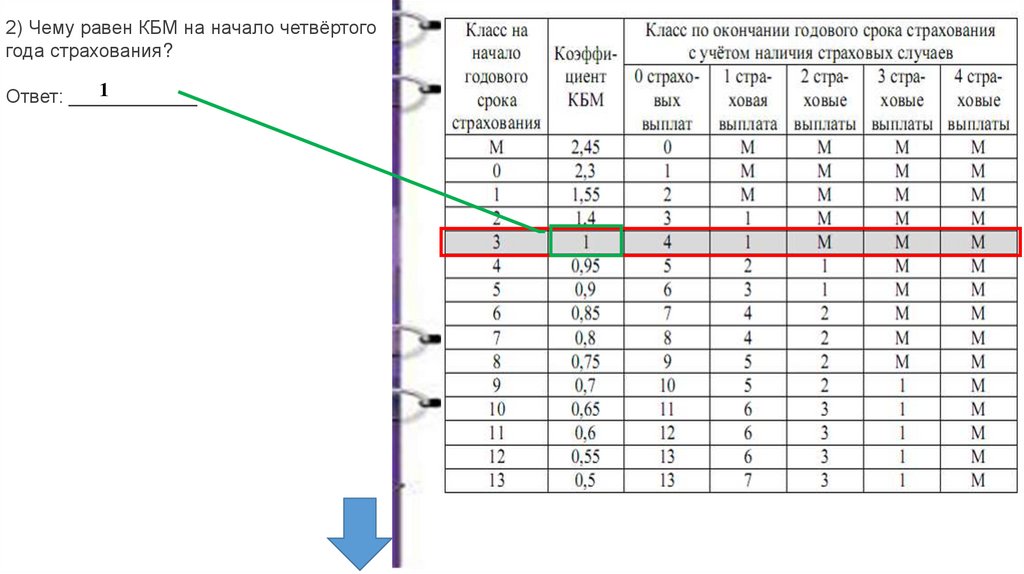

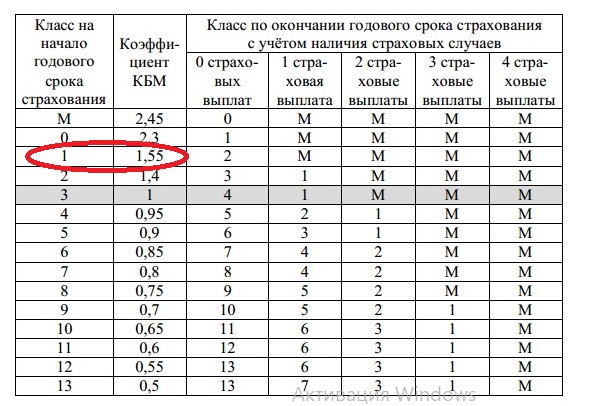

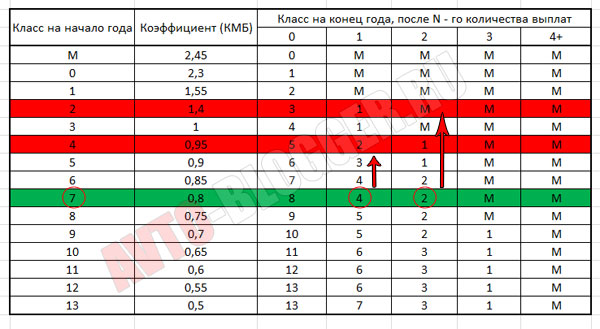

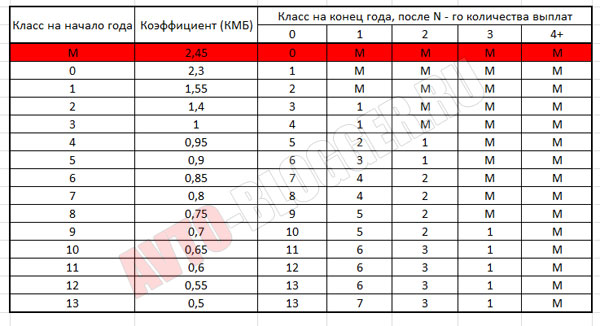

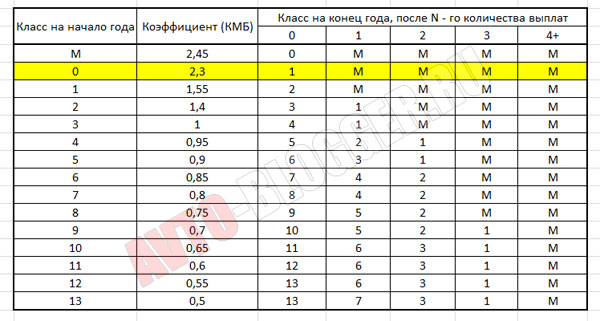

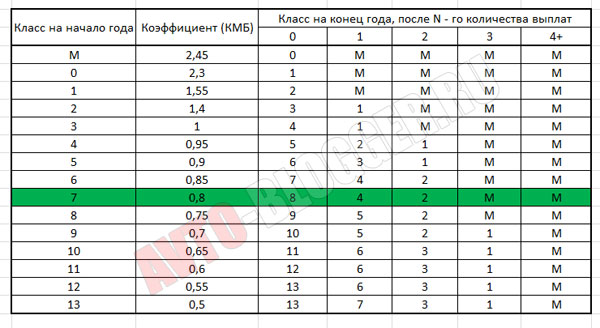

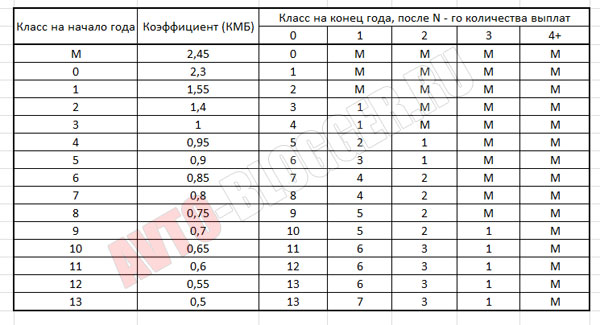

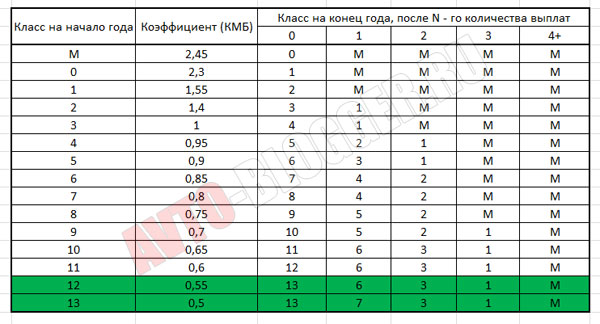

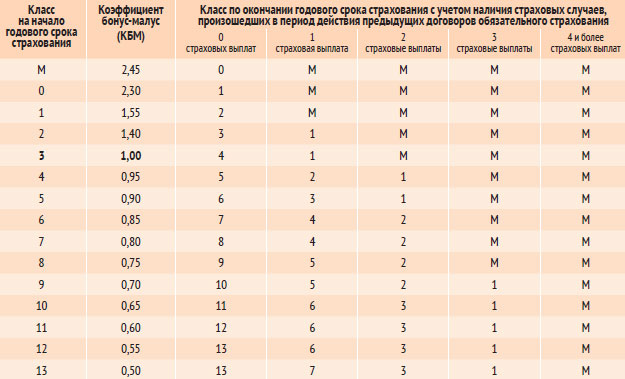

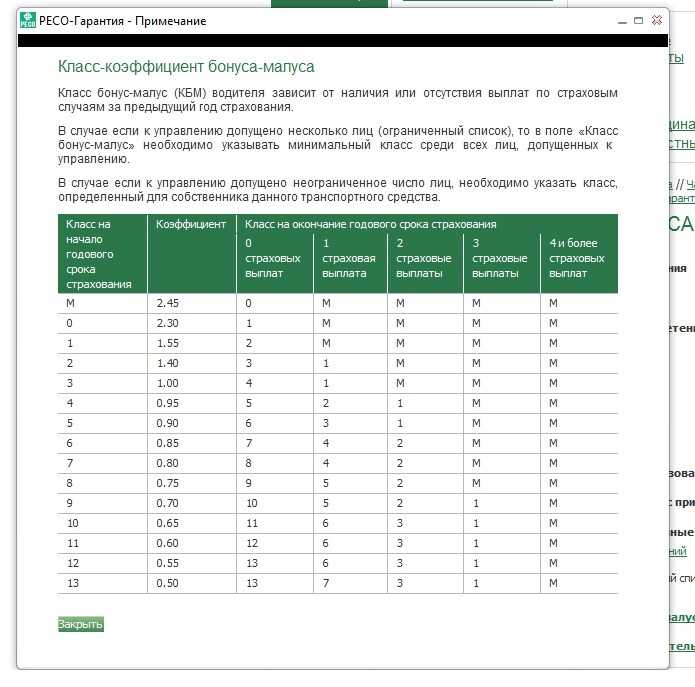

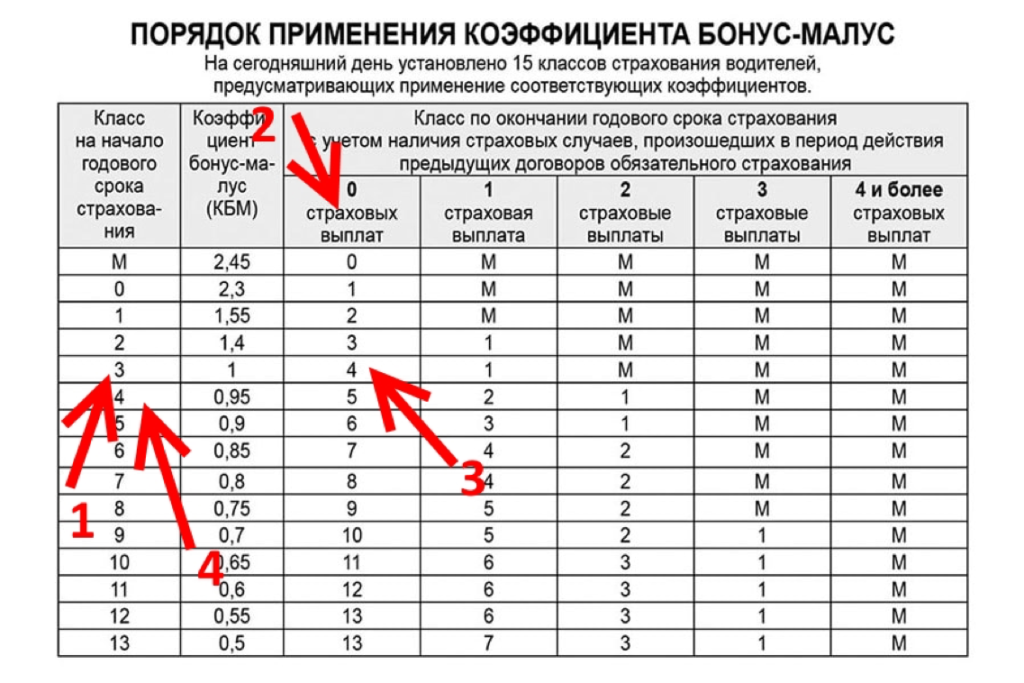

Если доступ в Интернет отсутствует или автовладелец ему не доверяет, он может произвести расчет своего коэффициента бонус-малус самостоятельно. Для этого потребуется наличие определенных знаний и таблица значений КБМ.

Лицу, впервые оформившему обязательный полис автогражданки, присваивается 3 класс. В этом случае величина коэффициента бонус-малус будет равна единице.

Это значит, что стоимость полиса не возрастет и не снизится.

При самостоятельном расчете стоит обратить внимание на количество страховых случаев, произошедших за год:

- если водитель не принимал участие в ДТП, его класс повысится до 4. На следующий год он сможет получить скидку при покупке ОСАГО в размере 5%.

- если страхователь обращался к страховщику за возмещением, цена полиса для него повысится.

Как количество аварий влияет на стоимость полиса

Точная стоимость зависит от количества ДТП. Если произошла одна авария, цена страховки увеличится в 1,55 раза.

Если страховых случаев было больше, стоимость увеличится еще больше. Водитель, больше 3 раз обращавшийся к страховщику, должен будет приобрести ОСАГО по цене, которая в 2,45 раз выше базовой.

Снизить сумму, которую предстоит отдать за заключение договора, можно только благодаря безаварийной езде. Так, чтобы вернуться к первоначальному третьему классу, водителю предстоит не попадать в ДТП минимум 4 года.

Очередная авария вновь повысит стоимость полиса.

Как проверить КБМ на сайте РСА

Еще совсем недавно российские страховщики хранили информацию о клиентах в собственных архивах. При переходе из одной страховой организации в другую, требовалось получить специальную справку. На ее основании устанавливались значения коэффициентов. Подобная система была неудобной и позволяла проводить мошеннические операции, при помощи которых недобросовестные водители сбрасывали значение бонуса-малуса.

Сегодня информацию обо всех заключенных страховых договорах содержит база Российского Союза Автостраховщиков (РСА). Каждый водитель имеет право запросить данные. Для этого нужно воспользоваться онлайн-сервисом РСА.

Процесс отправки запроса не вызывает затруднений. Перед использованием сервиса нужно иметь под рукой водительские права и договор ОСАГО. Задокументированные сведения потребуются при заполнении онлайн формы на официальном сайте РСА.

Всем, кто хочет узнать бонус-малус, необходимо провести ряд действий:

- Зайти на страницу онлайн сервиса.

- Открыть форму для отправки запроса.

- Отметить пункт “физическое лицо” в графе “собственник транспортного средства”.

- Указать данные о количестве лиц, допущенных к управлению машиной.

- Внести сведения из водительского удостоверения в соответствующие графы. Если производилась корректировка личной информации, система может выдать ошибку. Если человек столкнулся с подобной ситуацией, рекомендуется ввести старые данные.

- Указать предполагаемую дату, с которой начинает действовать новый договор.

- Ввести код, подтверждающий, что запрос отправляет реальный человек.

- Дождаться ответа сервиса.

Система предоставит сведения о последних страховках и данные о величине бонуса-малуса. Информация будет представлена в таблице.

Дополнительно будет сообщено количество страховых случаев и значение КБМ на следующий год. Если автовладелец сомневается в правильности указанных сведений, он может самостоятельно выполнить пересчет показателя.

Как вернуть КБМ

На практике размер коэффициента, официально закрепленный за водителем, не всегда соответствует действительности.

Ошибки могут быть допущены по следующим причинам:

- данные не были обновлены при заключении нового договора;

- при внесении сведений была допущена опечатка;

- произошло банкротство страховой компании, и данные не были своевременно переданы в РСА.

Если гражданин не согласен с официальной информацией, он должен доказать, что значение показателя не соответствует действительности.

Для возвращения КБМ, водителю предстоит обратиться к страховщику, после сотрудничества с которым возникла ошибка. По запросу клиента учреждение произведет проверку данных. В случае выявления ошибки, данные подвергнутся корректировке. Процесс занимает 2-3 дня.

Если ошибка была допущена не при заключении последнего договора, человек столкнется со сложностями. Ему потребуется обратиться именно к тому страховщику, который отразил ложные данные.

Отправлять запрос в РСА не имеет смысла. Представители организацию утверждают, что не имеют права выполнять корректировку базы. Ее заполнением занимаются страховые организации.

Если страховщик, допустивший оплошность, перестал существовать, исправить ситуацию не получится. Расчет ОСАГО в последующем будет производиться с учетом данных, содержащихся в базе РСА.

Дабы не оказаться в подобной ситуации, каждому водителю необходимо периодически проверять значение коэффициента, отправляя соответствующий запрос и пересчитывать получившийся результат самостоятельно.

Мы постарались максимально подробно рассказать о КБМ и его расчете. Если у вас остались вопросы, задайте их нашему онлайн-юристу. Чтобы записаться на бесплатную консультацию к нему, необходимо воспользоваться специальной формой.

Если статья вам понравилась, ставьте лайки, комментируйте ее, делитесь в социальных сетях. Подписывайтесь на обновления и получайте первыми все свежие новости из мира страхования.

Как проверить бонус-малус (КБМ ОСАГО), коэффициент, класс

Определение

Бонус-малус и его коэффициент (КБМ) − это система, которая в определенном порядке и при определенных условиях предоставляет скидки на полис ОСАГО автовладельцам, не имеющим случаев аварий (прочих ДТП) и, как следствие, страховых случаев (за отчетный период времени). Посредством данной системы есть возможность взыскать с виновника ДТП больший размер страховых выплат и дисциплинировать водителей (не нарушать ПДД). При каждом новом оформлении ОСАГО КБМ снижается, но с учетом безаварийной езды.

Посредством данной системы есть возможность взыскать с виновника ДТП больший размер страховых выплат и дисциплинировать водителей (не нарушать ПДД). При каждом новом оформлении ОСАГО КБМ снижается, но с учетом безаварийной езды.

Запрос КБМ в единой базе РСА сопряжен с ОСАГО с 2013 года в соответствии с законодательством Российской Федерации. Это значит, что оформление ОСАГО возможно только с учетом данной системы.

Сноска: РСА − Российский Союз Автостраховщиков. Является некоммерческой организацией, общероссийским профессиональным объединением страховых компаний. РСА производит процедуру обязательного страхования гражданской ответственности автомобилистов (ОСАГО) на территории Российской Федерации.

КБМ

Коэффициент понижается/повышается (под влиянием ряда факторов: частота ДТП, история водителя), что оказывает влияние на стоимость полюса «автогражданки».

Страховая компания, выдающая полисы ОСАГО, обязана проверить информацию о конкретном автолюбителе при помощи автоматизированной базы РСА. При отсутствии нужных данных бонус-малус равняется 1 (коэффициент).

При отсутствии нужных данных бонус-малус равняется 1 (коэффициент).

КМБ не применяется в следующих случаях:

- При транзитном страховании (ТС в процессе регистрации (на пути для прохождении технического осмотра).

- Выдача страховки собственникам автомобилей не зарегистрированных на территории РФ.

- Страхования автолюбителей, имеющих прицепы.

Определение КБМ (ОСАГО)

Автолюбитель может проверить положенный бонус-малус, зайдя на сайт компании-страховщика. Там заполняются нужные данные водителя и производится его последующая идентификация по базе РСА. Проверка КМБ возможна одновременно по нескольким автомобилистам. Форма заполнения стандартная:

- ФИО;

- полная дата рождения;

- информация водительского удостоверения (серия и номер).

Также необходимо введение автоматизированного теста Тьюринга (состоит из цифр/букв). Далее нажимается иконка показа КБМ и следует результат.

Таблица

После ввода данных высветится таблица коэффициента бонус-малус (РСА), по которой производится проверка. Всего она насчитывает 14 классов. КМБ начального класса «М» − 2,45. Последний, 13 класс имеет уже 0,5. Маленький КМБ возможен только при отсутствии страховых происшествий у автолюбителя и его добропорядочной истории езды.

Всего она насчитывает 14 классов. КМБ начального класса «М» − 2,45. Последний, 13 класс имеет уже 0,5. Маленький КМБ возможен только при отсутствии страховых происшествий у автолюбителя и его добропорядочной истории езды.

| Класс (на начало действия договора) | Коэффициент (КМБ) | Класс на окончание действия договора с учетом N-ого количества выплат | ||||

| 0 | 1 | 2 | 3 | Свыше 4 | ||

| уровень «М» уровень «0» уровень «1» уровень «2» уровень «3» уровень «4» уровень «5» уровень «6» уровень «7» уровень «8» уровень «9» уровень «10» уровень «11» уровень «12» уровень «13» | 2,45 2,3 1,55 1,4 1 0,95 0,9 0,85 0,8 0,75 0,7 0,65 0,6 0,55 0,5

| «0» «1» «2» «3» «4» «5» «6» «7» «8» «9» «10» «11» «12» «13» «13» | нег. нег. нег. 1 1 2 3 4 4 5 5 6 6 6 7 | нег. нег. нег. нег. нег. 1 1 2 2 2 2 3 3 3 3

| нег. нег. нег. нег. нег. нег. нег. нег. нег. нег. 1 1 1 1 1

| М М М М М М М М М М М М М М М |

*нег. /М − негативный статус

Примечания

- Класс.

Присваивается автовладельцу в ходе оформления ОСАГО. Класс зависит от численности фактических выплат страховой компенсации. - КБМ.

Влияет на присвоение класса. Чем выше показатель, тем ниже класс. Если страховые выплаты отсутствуют , гарантировано повышение класса, понижение КБМ. - Применение КБМ.

Используется на оформлении/продлении ОСАГО (12 месяцев). В расчет берутся предыдущие страховые выплаты (их отсутствие).

В расчет берутся предыдущие страховые выплаты (их отсутствие). - Разовая компенсация.

Страховой случай равен единоразовой страховой выплате, которая произведена компанией-страховщиком. - Первый договор обязательного автострахования

При оформлении первого полиса ОСАГО (ранее не заключались, не продлялись в конкретной компании) автолюбитель причисляется к 3 классу, с КБМ 1. - Бонус-малус и число лиц, которые имеют доступ к управлению ТС.

Если в полис к управлению машиной привлечен не только ее владелец, но и дополнительные лица, то страховая премия рассчитывается исходя от максимального КБМ (определен к каждому допущенному водителю). Если договор не имеет ограничений на допуск к управлению автомобилем, то бонус-малус рассчитывается на владельца, но с учетом количества зафиксированных страховых случаев старого полиса ОСАГО. - Зависимость класса от договора «автогражданки».

При досрочной остановке действия договора обязательного автострахования, последующее оформление нового приведет к тому, что класс останется прежним (как у предыдущего полиса), но если не было выплат. Если производились страховые компенсации на протяжении действия прерванного договора, то новый полис будет иметь соответствующий класс (установлен страховой компанией).

Если производились страховые компенсации на протяжении действия прерванного договора, то новый полис будет иметь соответствующий класс (установлен страховой компанией).

Полезная информация

Понятия, применяемые компаниями-страховщиками. Эти слова можно часто встретить при составлении договора либо при работе с ним:

- «КБМ автолюбителя/водителя» — показатель, который определяется для каждого конкретного автомобилиста, привлеченного к управлению машиной.

- «КБМ собственника»— показатель, который определяется для владельца автомобиля при его страховке.

- «Расчётный КБМ» — показатель, который применяется при расчете итоговой страховой премии (договор обязательного автострахования).

Справка, подтверждающая факт безаварийной эксплуатации

Информация, касающаяся страховых выплат либо их отсутствия при действии старого полиса ОСАГО бесплатно предоставляется компанией-страховщиком, у которой оформлен договор на полис при условии:

- завершения срока действия документа;

- в пятидневный период − с момента обращения к страховщику.

С целью получения справки в день завершения срока действия старого договора нужно предоставить компании заявление за 5 рабочих дней до истечения срока полиса.

Расчет стоимости полиса «автогражданки» ведется с учетом данных о КБМ, который имеется в базе Союза Автостраховщиков. Данными из справки, которая фиксирует безубыточную езду предыдущей страховой компании.

Как рассчитывается КБМ (пример)

Возможно, кому-то изложенная информация покажется недостаточно понятной или сложной. Однако, все очень просто. Вкратце можно уместить основные моменты, которые будут понятны каждому интересующемуся человеку.

Если договор с определенной страховой компанией оформляется впервые, то автолюбитель получает третий класс с коэфф. 1. При попадании в аварию автомобилистом при действии полиса, ему будет произведена выплата страховой компенсации . В таком случае, последующий договор будет идти со вторым классом и коэфф. 1,4. Когда же, автовладелец неоднократно получал от компании компенсации, то класс и вовсе будет начальным − «М» с коэфф. 2,45.

2,45.

Итог

Проверить и восстановить Коэффициент Бонус-Малус онлайн

Уже 5 лет оформляю полис ОСАГО через «Инзуро», а именно через Михаила. Недавно оформлял страховку для Ипотеки.

Михаил хорошо знает своё дело и выполняет его очень оперативно.

В среднем, ожидание готового полиса составляло от 10 … More мин до 1ого часа.

Михаил профессионал своего дела, сделает ОСАГО даже когда страховые отмазываются «ошибками в работе сайта». Пользуюсь его услугами вот уже несколько лет. До короны ещё и зелёная карта с доставкой была актуальна. Всегда оперативно и качественно, … More рекомендую!

Спасибо огромное Михаилу. Всегда все чётко, быстро. Страховая компания не смогла застраховать коммерческий транспорт(Газель), Михаил справился с задачей за 15 минут, предоставив на выбор страховую компанию.

Работаю с данной компанией около 5 лет. Любая страховка быстро, выгодно и с доставкой в удобное место! Страховал легковые и грузовые, личные и рабочие. И всегда без проблем.

Михаил знает своё дело на 5!

Заказываю уже не первый год разные страховки — осаго, каско, грин карта. Всегда четко, быстро, удобно! Всегда на связи, неоднократно уже обращался сильно после заключения договора с разными вопросами и просьбами — каждый раз Михаил поможет, … More ответит, пришлёт копии и т.д.

Все четко, быстро, огромное спасибо! Буду обращаться к вам в следующий раз!

Пользуюсь услугами Михаила уже не первый год, всегда четко и оперативно!Подберет лучшие условия по цене!Рекомендасьен

Всё отправила 20 и 21. 07. но как оплатить? Нажимаю оформить и мне снова все возвращает, хотя сумма высвечивается. Позвонил на горячую линию — объяснили про какую-то кнопку и ничего. Сегодня уже 22?????

07. но как оплатить? Нажимаю оформить и мне снова все возвращает, хотя сумма высвечивается. Позвонил на горячую линию — объяснили про какую-то кнопку и ничего. Сегодня уже 22?????

Быстро оформили зелёную карту. Буквально за пару часов привезли! Была приятно удивлена скоростью. Буду обращаться впредь.

Всё на высшем уровне и быстро! Спасибо Михаил.

Быстро оформили зелёную карту. Буквально за пару часов привезли! Была приятно удивлена скоростью. Буду обращаться впредь.

Все супер! Быстро, профессионально, вежливо.

Пользуюсь услугами Михаила уже не первый год, всегда четко и оперативно!Подберет лучшие условия по цене!Рекомендасьен

Не жалею, что обратилась сюда. Все сделали быстро, по цене тоже все устроило. Теперь буду здесь полис и делать!

Все сделали быстро, по цене тоже все устроило. Теперь буду здесь полис и делать!

Быстро оформили зелёную карту. Буквально за пару часов привезли! Была приятно удивлена скоростью. Буду обращаться впредь.

Всё четко и по делу. Сотрудник позвонил через несколько минут после отправки заявки через сайт. Доставка в договоренное время без опозданий, хотя место доставки достаточно удаленное от города. Рекомендую.

спасибо за оперативное оформление ОСАГО, с более лучшими условиями чем у других, цены реально самые низкие на рынке а скорость самая высокая

Понравилась Все начиная от оформления заканчивая ценой. Сервис приятно удивил. Будем теперь здесь заказать страховой полис.

Оформлял здесь полис. Быстро и по цене меня все устроило. Будут пользоваться теперь этим сервисом!

Быстро и по цене меня все устроило. Будут пользоваться теперь этим сервисом!

Отличный сервис, уже второй раз здесь оформляю полис. Меня все устраивает и цена и качество работы!

Оперативное и своевременное решение всех вопросов по страхованию во всевозможных направлениях! Профессионалы своего дела. Рекомендую.

Всегда быстро и четко. Рекомендую!

Делаем страховку на машину уже не первый раз через Михаила, всегда очень оперативно , быстро и качественно. Спасибо

Давно сотрудничаю с Инзуро. Осаго теперь делаю по одному звонку Михаилу. На следующий день уже получаю готовый полис. Все четко и быстро. Рекомендую

Отличная компания) Все делает быстро и вовремя) Постоянно покупаю у них Грин карту ещё ни разу не подводили. Так держать))

Так держать))

Коэффициент бонус-малус — что это такое, классы КБМ (таблица скидок), как проверить и восстановить?

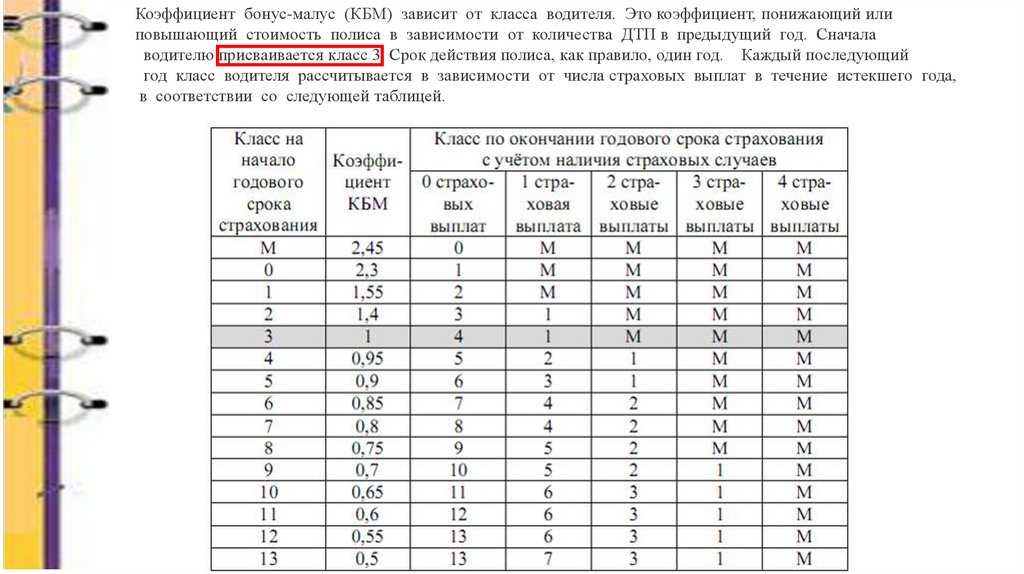

При расчете стоимости полиса ОСАГО используется ряд параметров (в том числе и коэффициент бонус-малус), увеличивающих или уменьшающих его цену. Итоговая сумма страховки вычисляется путем последовательного умножения базовой ставки на каждый из них. Такой метод позволяет страховщику сбалансировать стоимость полиса со степенью риска в каждом конкретном случае.

Важной составляющей формулы расчета является коэффициент бонус-малус (КБМ). Он может принимать значения от 0,5 до 2,45 и оказывает большое влияние на итоговый результат. Если минимальное значение КБМ наполовину снижает сумму страховки, то максимальное – увеличивает ее почти в два с половиной раза.

Этот принцип расчета заложен в основе и нашего онлайн-калькулятора ОСАГО.

КБМ – что это такое и зачем он нужен?

Чтобы оценить риски возникновения будущих расходов, страховые компании учитывают не только региональную принадлежность и технические характеристики авто, но и навыки управления ТС конкретного водителя.

Страховщики напрямую заинтересованы в привлечении аккуратных водителей, которые не попадают в ДТП. А если и попадают, то очень редко и не по своей вине. Такие клиенты приносят компании прибыль, а она, в свою очередь, стимулирует подобный стиль вождения понижением значения КБМ.

Другими словами, коэффициент бонус-малус – это скидка водителю за безаварийное управление транспортным средством.

За каждый год безубыточного вождения страхователю начисляется 5% скидки, пока общий размер дисконта не достигнет максимального значения в 50%, что соответствует значению КБМ = 0,5. И наоборот, если водитель обращался за возмещением ущерба, то коэффициент бонус-малус повышается, увеличивая стоимость очередной страховки.

Как рассчитывается коэффициент бонус-малус?

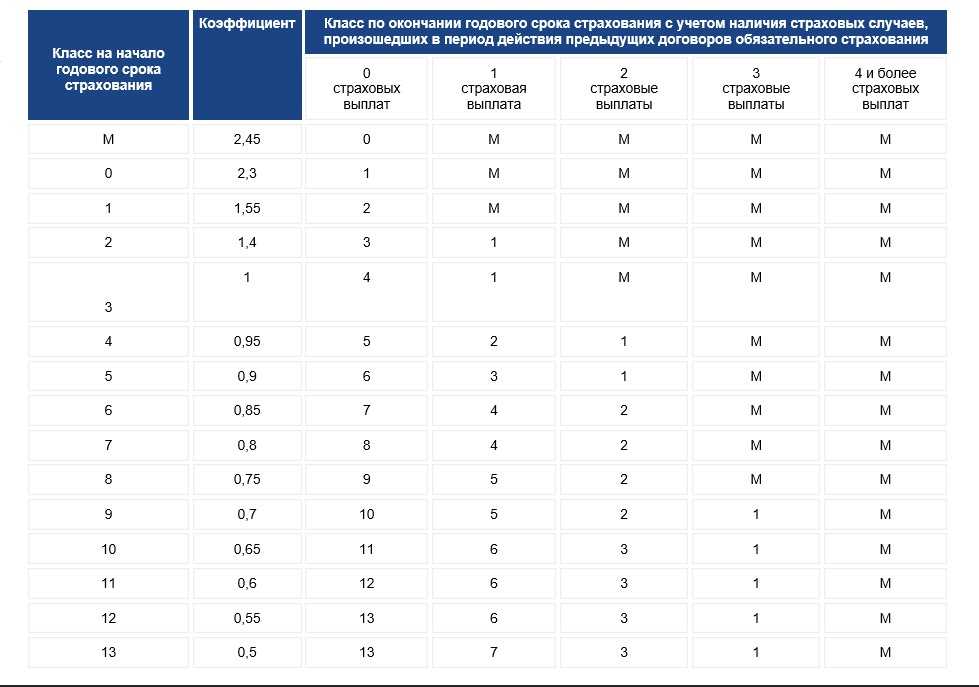

Удобнее всего определять коэффициент бонус-малус, пользуясь специальной таблицей.

| Класс | КБМ | Количество страховых случаев (обращений за выплатой ущерба), произошедших в период действия договора ОСАГО | ||||

| 0 | 1 | 2 | 3 | 4 | ||

| Класс, который будет присвоен | ||||||

| M | 2,45 | 0 | M | M | M | M |

| 0 | 2,3 | 1 | M | M | M | M |

| 1 | 1,55 | 2 | M | M | M | M |

| 2 | 1,4 | 3 | 1 | M | M | M |

| 3 | 1 | 4 | 1 | M | M | M |

| 4 | 0,95 | 5 | 2 | 1 | M | M |

| 5 | 0,9 | 6 | 3 | 1 | M | M |

| 6 | 0,85 | 7 | 4 | 2 | M | M |

| 7 | 0,8 | 8 | 4 | 2 | M | M |

| 8 | 0,75 | 9 | 5 | 2 | M | M |

| 9 | 0,7 | 10 | 5 | 2 | 1 | M |

| 10 | 0,65 | 11 | 6 | 3 | 1 | M |

| 11 | 0,6 | 12 | 6 | 3 | 1 | M |

| 12 | 0,55 | 13 | 6 | 3 | 1 | M |

| 13 | 0,5 | 13 | 7 | 3 | 1 | M |

Если договор страхования заключается впервые, то водитель автоматически получает начальный 3 класс (КБМ = 1).

- Первый столбец содержит информацию о классе, присвоенном водителю на момент оформления действующего полиса ОСАГО.

- Во втором столбце указывается КБМ, соответствующий присвоенному классу.

- Оставшаяся часть таблицы содержит классы, которые будут присвоены в зависимости от количества страховых случаев в текущем году. КБМ изменится согласно таблице в момент заключения очередного договора ОСАГО.

Таблица скидок очень проста в использовании. Для расчета коэффициента бонус-малус достаточно знать исходное значение класса и количество страховых случаев, имевших место в период действия последнего договора ОСАГО. Исходный класс можно узнать в своей страховой компании или самостоятельно одним из указанных ниже способов проверки КБМ.

Где проверять коэффициент бонус-малус?

Практически все страховые компании на своих веб-ресурсах предоставляют возможность узнать КБМ онлайн. Кроме этого, в сети можно найти отдельные сервисы проверки текущего значения коэффициента, не связанные с определенным страховщиком.

Все проверяющие коэффициент бонус-малус сайты обращаются к базе данных Российского союза автостраховщиков (РСА). Любой желающий также может воспользоваться онлайн-сервисом РСА и получить информацию напрямую без посредников.

Как проверить КБМ водителя по базе РСА онлайн?

Процедура определения коэффициента на сайте РСА интуитивно понятна и не вызывает особых проблем. Из документов потребуются только водительские удостоверения допущенных к управлению граждан РФ и действующий договор ОСАГО. Проверка проводится в отношении каждого из водителей по следующему алгоритму:

- В поле «Собственник транспортного средства» нужно отметить «физическое лицо».

- В следующем разделе необходимо указать системе на наличие ограничения по количеству допущенных к управлению лиц, нажав кнопку «с ограничением».

- Далее вводится требуемая информация из водительского удостоверения: ФИО, дата рождения, серия и номер документа. Если какие-либо из указанных сведений менялись (права, фамилия и т.

д.), то система может неправильно определить КБМ. Попробуйте повторить проверку, используя прежние данные.

д.), то система может неправильно определить КБМ. Попробуйте повторить проверку, используя прежние данные. - В поле «Дата начала действия договора / добавления водителя в договор» нужно внести предполагаемую дату, с которой начнет действовать новый страховой полис.

- В заключение вводится проверочный код (капча) и запрос отправляется на сервер.

В качестве ответа должна появиться таблица с информацией о последней страховке и коэффициент бонус-малус, использованный при расчете страховой премии агента. Также система выдает сведения о количестве страховых случаев и значение нового КБМ.

Полученный результат вы можете проверить по таблице скидок, приведенной выше. Для этого берем исходный коэффициент бонус-малус, на основе которого рассчитывалась стоимость последнего полиса ОСАГО, и определяем новое значение класса в зависимости от количества страховых случаев. После этого находим его в первом столбце таблицы, а соответствующее ему значение КБМ (во втором столбце) и есть искомый коэффициент для расчета следующей страховой премии. В идеале он должен совпадать с результатами на сайте РСА.

В идеале он должен совпадать с результатами на сайте РСА.

При планировании будущих расходов на страхование ОСАГО нужно учитывать, что для расчета стоимости полиса берется максимальное из всех значений КБМ допущенных к управлению лиц.

Особенности расчета КБМ при неограниченной страховке

Как узнать значение коэффициента бонус-малус для страховки без ограничений, если КБМ водителей заранее неизвестен? В таких случаях размер скидки определяется по собственнику автомобиля.

Все расчеты проводятся аналогично. Единственное отличие в том, что КБМ закрепляется за конкретным транспортным средством. То есть новый автомобиль того же собственника полностью обнуляет накопленный бонус и получает первоначальный показатель 3 класса.

Как восстановить КБМ по ОСАГО в базе РСА

Бывают случаи, когда сервис проверки КБМ выдает неверную информацию об отсутствии скидки или рассчитывает ее некорректно. При таком положении дел есть все шансы, что страховая компания в момент заключения договора получит такую же информацию и стоимость полиса ОСАГО будет необоснованно завышена. В этом случае лучше не ждать подобного развития событий и своевременно принять меры по исправлению ситуации.

В этом случае лучше не ждать подобного развития событий и своевременно принять меры по исправлению ситуации.

Как восстановить КБМ по ОСАГО? На сегодня известны несколько способов. Рекомендуем последовательно использовать каждый из них до достижения положительного результата.

1. Интернет-сервисы

В сети есть множество платных и бесплатных ресурсов, предлагающих услуги по восстановлению КБМ. Мы не знаем, насколько надежен данный способ, но на подобных сайтах автолюбителям обещают быстрое решение проблемы, поэтому он и указан в списке первым. Аналогичные сервисы есть на сайтах некоторых страховых компаний. Возможно, они будут надежнее, чем страницы неизвестных интернет-ресурсов.

2. Письмо в страховую компанию

Если договор ОСАГО с завышенным КБМ уже заключен, можно написать заявление страховщику. Компания должна провести проверку и сделать перерасчет. Для этого нужно выполнить следующие действия:

- Подготовить 2 экземпляра заявления на имя руководителя страховой компании с просьбой изменить значение коэффициента в текущей страховке.

Основанием для внесения изменений может стать предыдущий полис ОСАГО либо справка от прежнего страховщика об отсутствии выплат по ущербу.

Основанием для внесения изменений может стать предыдущий полис ОСАГО либо справка от прежнего страховщика об отсутствии выплат по ущербу. - Приложить к заявлению копии документов-оснований и отнести страховщику. Один экземпляр остается у секретаря, а другой возвращается заявителю с пометкой о приеме (входящий номер, дата, подпись). Если страховая отказывается принимать документы, оправьте их ценным письмом с описью и уведомлением.

Срок рассмотрения обращения – не более 10 дней. Если по истечении этого времени при повторной проверке значение КБМ не изменится, звоните в страховую компанию. Убедившись в том, что страховщик не намерен принимать меры по исправлению ситуации, можно переходить к следующему шагу.

3. Жалоба в РСА

Обращение в Российский союз автостраховщиков рекомендовано не только при отказе страховой компании вносить изменения в действующий коэффициент бонус-малус, но и в случае ликвидации страховщика, когда писать заявление просто некуда. Рассмотрим подробнее, как восстановить КБМ по ОСАГО в РСА:

Рассмотрим подробнее, как восстановить КБМ по ОСАГО в РСА:

- Жалобу можно отправить двумя способами: онлайн и почтовым отправлением. Для восстановления КБМ онлайн достаточно перейти на страницу обращений в РСА, на ней скачать бланк заявления и направить его на e-mail: [email protected]. Почтовое отправление отсылается по адресу: 115093, г. Москва, ул. Люсиновская, д. 27, стр. 3.

- Независимо от формы подачи заявления (онлайн или по почте), документ должен содержать ФИО, дату рождения, номер водительского удостоверения либо паспорта для договоров без ограничения количества водителей. При этом данные должны быть подтверждены копиями указанных документов. Без выполнения этого условия жалоба рассматриваться не будет.

- После заполнения требуемых в заявлении данных необходимо изложить суть претензии и обосновать свою позицию. Если проверка подтвердит указанные вами сведения, КБМ будет восстановлен, а страховую компанию обяжут пересчитать сумму взноса.

Процесс восстановления коэффициента через РСА нельзя назвать оперативным, часто процедура растягивается на несколько месяцев. И не всегда результат бывает положительным.

4. Обращение в ЦБ РФ

Некоторые страхователи предпочитают сразу обращаться в Центральный Банк, считая этот способ самым надежным. Безусловно, так оно и есть, однако пропустив предыдущие два этапа велик риск получить от ЦБ предложение обратиться в страховую компанию. Поэтому использовать этот способ нужно только в качестве крайней меры, когда другие не принесли результата.

Для обращения в Центробанк нужно перейти в интернет-приемную на страницу подачи жалоб и выбрать пункт «Неверное применение КБМ (скидки за безаварийную езду) при заключении договора». Далее нужно перейти по ссылке и следовать указаниям системы.

В процессе заполнения формы заявления рекомендуется загрузить сканы документов, подтверждающих право на скидку (к примеру, прежний страховой полис или справку об отсутствии выплат по ущербу от другого страховщика).

После получения заявления, система отправит уведомление о приеме на указанный вами e-mail. Туда же будут приходить сообщения о ходе рассмотрения жалобы и результатах проверки. Как правило, через 30 дней после обращения в Центральный Банк проверка КБМ уже показывает правильный результат.

Видео-инструкция как вернуть КБМ по ОСАГО

Скидки на ОСАГО до 50% > РАССЧИТАТЬ СКИДКУ

Как проверить КБМ — расскажем, как узнать класс бонуса-малуса по ОСАГО

В этой статье

Рассчитайте стоимость ОСАГО с учетом КБМ

Бонус-малус — коэффициент безаварийной езды, который учитывают при расчете стоимости ОСАГО. Его смысл прост: если автомобилист не попадал в аварии в прошлый страховой период, значит, он ответственный, и риск ДТП в дальнейшем для него ниже. Для страховой компании это означает, что выплачивать ему компенсацию придется с меньшей вероятностью — поэтому полис можно продать дешевле.

Несмотря на то, что смысл коэффициента очевиден, рассчитать его самостоятельно не так просто. Для этого нужно проверить бонус малус за прошлый страховой период и учесть количество страховых возмещений. А затем — определить значение по таблице. Но можно поступить проще и запросить информацию из базы РСА.

Дальше расскажем, как проверить КБМ ОСАГО на сайте РСА и как узнать коэффициент КБМ самостоятельно, если в базе нет информации или она неправильна.

Как узнать свой КБМ в единой базе РСА

Чтобы проверить КБМ по базе Российского союза автостраховщиков, следуйте инструкции:

- Перейдите на сайт РСА и дайте согласие на обработку персональных данных.

- Укажите данные договора — дату заключения, ограничение по количеству водителей, собственника транспорта — физическое или юридическое лицо.

- Укажите данные водителя — ФИО, дату рождения, серию и номер водительского удостоверения.

- Отметьте дату начала действия договора.

Так выглядит форма поиска на сайте РСА

Обратите внимание! Проверить КБМ водителя можно, только если он гражданин России.

По базе можно проверить КБМ другого человека по правам. Например, если вы вписали в свой полис друга или коллегу и хотите узнать, какой коэффициент будет с учетом нескольких водителей.

Что делать, если проверка КБМ онлайн не работает или показывает неправильный результат

Чаще всего информация отсутствует в базе РСА или оказывается неактуальной по следующим причинам:

- Водитель поменял удостоверение в течение последнего года, а работники страховой не указали в базе новый номер. В этом случае коэффициент обнуляется до единицы.

- Водитель был вписан сразу в несколько полисов. Часто путаница возникает именно в этом случае, так как у всех автомобилистов разные коэффициенты, и они влияют друг на друга.

- Сотрудник страховой ошибся и внес в базу неправильные данные договора.

- В базе нет информации о последнем полисе, если страховую компанию ликвидировали.

Если вы не нашли информацию о бонус-малусе или не согласны с коэффициентом, следуйте инструкции:

- Письменно обратитесь в страховую компанию и опишите, почему не согласны с нынешним КБМ. По правилам, компания должна провести проверку и прислать письменный ответ в течение определенного срока, например, 10 дней. В ответе страховщики подробно расскажут, почему КБМ все же правильный или пересчитают его.

- Если вы не согласны с ответом, снова пишите заявление в компанию с просьбой пересмотреть решение.

- После второго обращения страховщик обязан направить запрос в РСА, где жалобу рассмотрят.

Обращаться нужно именно в ту компанию, с которой вы сейчас заключаете договор. Даже если вы поменяли страховщика и раньше покупали ОСАГО у другой компании.

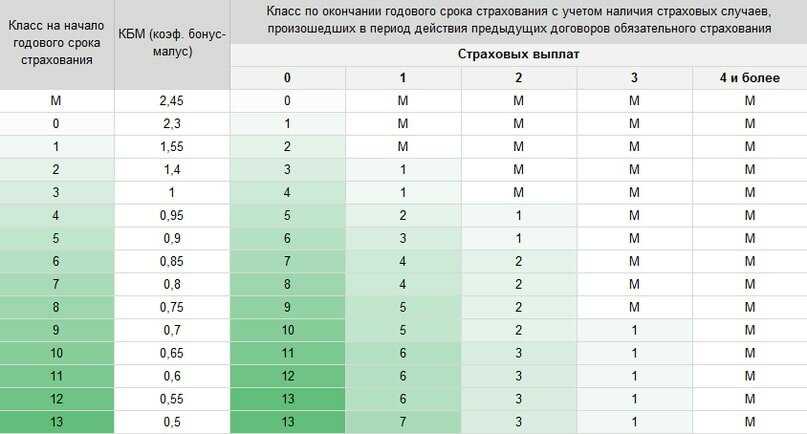

Как самостоятельно рассчитать КБМ по ОСАГО

Определить КБМ можно по таблице: для этого нужно знать коэффициент за прошлый страховой период и количество страховых возмещений.

КБМ за прошлый период | Коэффициент с учетом количества страховых выплат | ||||

0 | 1 | 2 | 3 | Более 3 | |

2,45 | 2,3 | 2,45 | 2,45 | 2,45 | 2,45 |

2,3 | 1,55 | 2,45 | 2,45 | 2,45 | 2,45 |

1,4 | 2,45 | 2,45 | 2,45 | 2,45 | 2,45 |

1,4 | 1 | 1,55 | 2,45 | 2,45 | 2,45 |

1 | 0,95 | 1,55 | 2,45 | 2,45 | 2,45 |

0,95 | 0,9 | 1,4 | 1,55 | 2,45 | 2,45 |

0,9 | 0,85 | 1 | 1,55 | 2,45 | 2,45 |

0,85 | 0,8 | 0,95 | 1,4 | 2,45 | 2,45 |

0,8 | 0,75 | 0,95 | 1,4 | 2,45 | 2,45 |

0,75 | 0,7 | 0,9 | 1,4 | 2,45 | 2,45 |

0,7 | 0,65 | 0,9 | 1,4 | 1,55 | 2,45 |

0,65 | 0,6 | 0,85 | 1 | 1,55 | 2,45 |

0,6 | 0,55 | 0,85 | 1 | 1,55 | 2,45 |

0,55 | 0,5 | 0,85 | 1 | 1,55 | 2,45 |

0,5 | 0,5 | 0,8 | 1 | 1,55 | 2,45 |

Чтобы упростить расчет бонус-малуса и узнать цену страхования, воспользуйтесь нашим калькулятором ОСАГО.

Как рассчитать бонус-малус: вопросы и ответы

Меняется ли КБМ при смене страховщика?

Нет, значение сохраняется для каждого водителя вне зависимости от того, в какой компании он застрахован.

Когда пересчитывают коэффициент?

С 1 апреля 2019 года значение считают раз в год — 1 апреля. Его используют для всех договоров, заключенных в течение следующего года до 31 марта включительно.

Какой коэффициент присваивают новичкам?

Если гражданин впервые получил права или раньше не был вписан ни в один другой полис, ему присваивают КБМ 1.

Как меняется КБМ, если авария произошла не по вашей вине?

Никак, в таком случае коэффициент сохраняется. Бонус- малус снижают только виновнику ДТП.

Как меняется коэффициент, если в страховании был перерыв в течение года или более?

Никак, в таком случае за водителем сохраняется прошлый КБМ. Год перерыва также не считается безаварийным и не учитывается при расчете нового бонус малуса.

Заключение

- Бонус-малус — коэффициент безаварийной езды, который влияет на цену страховки. Если автомобилист водит без ДТП, он может сэкономить до 50%, если часто попадает в аварии — заплатит за очередной полис в 2,45 раз дороже.

- Узнать КБМ можно на сайте РСА.

- Если в базе РСА нет информации или значение неактуально, нужно письменно обратиться к страховой. Если вы не согласны с ответом, пишите обращение еще раз. В таком случае страховщик передаст ваш вопрос РСА и коэффициент посчитают правильно.

Рассчитайте стоимость ОСАГО с учетом КБМ

Проверить КБМ по базе РСА онлайн через официальный сайт

Некоторые коэффициенты, такие как «бонус-малус», позволяют снизить итоговую стоимость автостраховки. Чтобы узнать о размере причитающейся скидки, стоит проверить КБМ по официальной базе РСА. Этот сайт позволяет в режиме онлайн определить актуальный на дату обращения размер КБМ, применимый к конкретному страхователю.

Содержание

- Коэффициент «бонус-малус»

- Некорректные значения КБМ: причины

- Как проверить КБМ по таблице

- Как рассчитывается КБМ при ОСАГО без ограничений

- Проверка скидки по ОСАГО онлайн

- Восстановление КБМ

- Схема восстановления КБМ онлайн

- Проверка истории КБМ

- Запрос на восстановление в РСА

- Алгоритм отправки запроса на снижение КБМ через РСА

- Как вернуть деньги за переплату по ОСАГО из-за неправильного КБМ

Коэффициент «бонус-малус»

КБМ, именуемый также коэффициентом «бонус-малус», является индикатором безаварийности вождения. Его рассчитывают персонально для каждого шофера на основе данных о страховом возмещении по ДТП, произошедших по его вине. Он отображает риск возникновения страхового случая и напрямую влияет на цену страховки. Данные РСА обновляются ежегодно 1 апреля. Если водителей в страховке несколько, то применяется наибольший из показателей.

С 1.04.2022 г. произошли очередные изменения в порядке расчетов коэффициентов. Новые значения КБМ будут применяться к договорам страхования, заключенным до 31.03.2023 г. включительно. Применяемый к водителю-новичку бонус-малус теперь равен 1,17 (ранее — 1). Минимальный показатель также изменился. Теперь он равен 0,46 вместо 0,5, а значит, максимально возможная скидка увеличилась до 60,7%. А для тех, кто часто становится виновником аварии (4 и более раз), КМБ увеличился с 2,45 до 3,92.

произошли очередные изменения в порядке расчетов коэффициентов. Новые значения КБМ будут применяться к договорам страхования, заключенным до 31.03.2023 г. включительно. Применяемый к водителю-новичку бонус-малус теперь равен 1,17 (ранее — 1). Минимальный показатель также изменился. Теперь он равен 0,46 вместо 0,5, а значит, максимально возможная скидка увеличилась до 60,7%. А для тех, кто часто становится виновником аварии (4 и более раз), КМБ увеличился с 2,45 до 3,92.

Проверить КБМ по базе РСА могут как сами страхователи, так и внесенные в полис водители, а также страховые организации.

Некорректные значения КБМ: причины

Существуют различные причины, по которым КБМ отображается в базе Российского Союза Автостраховщиков неверно. Вот некоторые из них:

- опечатки при вводе персональных сведений водителей;

- несоответствие информации при смене документов;

- прерывание страхования из-за приобретения нелегального полиса;

- страховщик не передал сведения о застрахованном в РСА;

- технические сбои системы;

- учетные сложности, например, при переходе с неограниченного полиса на ограниченный, наличии нескольких соглашений в отношении одного шофера;

- неверно указанная виновность в ДТП.

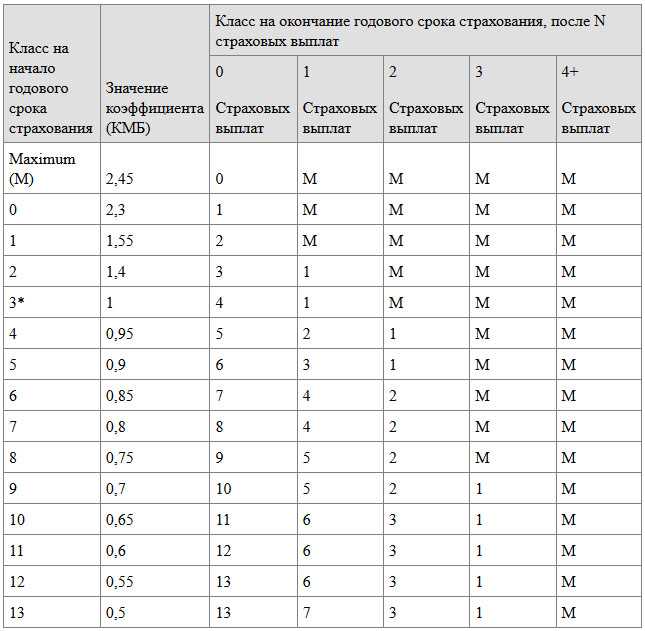

Как проверить КБМ по таблице

В Указаниях Центробанка есть таблица, по которой получится определить КБМ в зависимости от безаварийного стажа и числа совершенных по вине конкретного водителя аварий. Посмотреть ее можно ниже.

№ п/п | Класс на период КБМ | Коэффициент на период КБМ | Класс КБМ | ||||

Страховые возмещения отсутствуют | Одно возмещение | Два возмещения | Три возмещения | Более трех возмещений | |||

1 | 2 | 3 | 4 | 5 | 6 | 8 | |

1 | М | 3,92 | 0 | М | М | М | М |

2 | 0 | 2,94 | 1 | М | М | М | М |

3 | 1 | 2,25 | 2 | М | М | М | М |

4 | 2 | 1,76 | 3 | 1 | М | М | М |

5 | 3 | 1,17 | 4 | 1 | М | М | М |

6 | 4 | 1 | 5 | 2 | 1 | М | М |

7 | 5 | 0,91 | 6 | 3 | 1 | М | М |

8 | 6 | 0,83 | 7 | 4 | 2 | М | М |

9 | 7 | 0,78 | 8 | 4 | 2 | М | М |

10 | 8 | 0,74 | 9 | 5 | 2 | М | М |

11 | 9 | 0,68 | 10 | 5 | 2 | 1 | М |

12 | 10 | 0,63 | 11 | 6 | 3 | 1 | М |

13 | 11 | 0,57 | 12 | 6 | 3 | 1 | М |

14 | 12 | 0,52 | 13 | 6 | 3 | 1 | М |

15 | 13 | 0,46 | 13 | 7 | 3 | 1 | М |

Здесь КБМ зависит от присваиваемого класса, который, в свою очередь, находится в зависимости от числа совершенных виновником аварий. Для новых водителей, впервые заключающих страховое соглашение в 2022 г. КБМ = 1,17 (3 класс). Ежегодно за безаварийную езду при постоянном своевременном заключении договора страхования автогражданской ответственности показатель КБМ уменьшается на 0,05 (а стоимость полиса дешевеет на 5%). Рассчитать КМБ получится с учетом этих параметров. Минимальный коэффициент, равный 0,46, применяется к водителям с 10-летним безаварийным стажем.

Для новых водителей, впервые заключающих страховое соглашение в 2022 г. КБМ = 1,17 (3 класс). Ежегодно за безаварийную езду при постоянном своевременном заключении договора страхования автогражданской ответственности показатель КБМ уменьшается на 0,05 (а стоимость полиса дешевеет на 5%). Рассчитать КМБ получится с учетом этих параметров. Минимальный коэффициент, равный 0,46, применяется к водителям с 10-летним безаварийным стажем.

Как рассчитывается КБМ при ОСАГО без ограничений

Для соглашений обязательного автострахования, не предусматривающих ограничение граждан, допускаемых к вождению автомобилем, владельцем которого выступает физлицо, страховой тариф рассчитывают, применяя КО = 2,32 (у юрлиц — 1,97). Коэффициент КМБ в этом случае не применяется. Соответственно, такой вариант выгоден, если у одного из водителей КБМ выше 2,32, то есть 2,94 или 3,92.

При ограниченном варианте полиса учитывается наибольший КБМ водителя. В случае с компаниями КБМ юридического лица рассчитывают в единичном экземпляре для всего автопарка.

Проверка скидки по ОСАГО онлайн

В Интернет-сети представлено множество онлайн-сервисов, позволяющих бесплатно дистанционно проверить текущий показатель КБМ. Например, на официальной сайте РСА онлайн-форма предусматривает проверку посредством ввода:

- Ф.И.О. собственника машины;

- даты его рождения;

- сведений из паспорта.

Также это получится сделать путем ввода информации о допущенном к управлению ТС лице. Потребуются сведения из водительских прав. Проверить КБМ по базе РСА онлайн можно круглосуточно.

Многие страховщики также предлагают услуги проверки КМБ, поскольку у них есть доступ в АИС РСА. В частности, страховые компании позволяют не только определить актуальный бонус-малус, но и получить соответствующую выписку на email. В форму запроса вносятся:

- Ф.И.О.;

- дата рождения;

- серия и номер водительского удостоверения.

Восстановление КБМ

Если бонус-малус отображается неверно, то скидка предоставляется в меньшем размере или вовсе утрачивается. Страховщики не заинтересованы в самостоятельном выявлении ошибок, поэтому исходят из фактических сведений. Это значит, что если страхователь не предпримет меры и не обратится в этих целях в страховую организацию, правомочную корректировать информацию в АИС РСА, то к нему и дальше будет применяться неправильный КБМ.

Страховщики не заинтересованы в самостоятельном выявлении ошибок, поэтому исходят из фактических сведений. Это значит, что если страхователь не предпримет меры и не обратится в этих целях в страховую организацию, правомочную корректировать информацию в АИС РСА, то к нему и дальше будет применяться неправильный КБМ.

Схема восстановления КБМ онлайн

Существует несколько способов восстановления КБМ. Например, в настоящее время функционируют интернет-сервисы, оказывающие посреднические услуги в корректировке показателей КМБ. Они предлагают следующий алгоритм действий:

- проверить коэффициент или узнать КБМ водителя по базе РСА;

- заполнить заявку;

- оплатить услуги;

- дождаться результатов в виде снижения КБМ после отправления заявки в РСА;

- получить деньги обратно, если ожидаемого результата не будет.

По полученной заявке РСА проводит проверку и если будет установлено, что допущена ошибка, вносит изменения.

Осуществить перечисленные действия возможно и самостоятельно, передав заявление напрямую в РСА. Для этого надо сначала на сайте РСА провести проверку КБМ.

Для этого надо сначала на сайте РСА провести проверку КБМ.

Проверка истории КБМ

При любом из выбранных вариантов не помешает предварительно проверить историю КБМ за весь период страхования, начиная с 2013 г. Возможно, ошибка была допущена не в прошлом или текущем году, а гораздо раньше. Проверив историю начисления КБМ, получится определить, когда именно произошло искажение информации.

Запрос на восстановление в РСА

Следующий этап — составление и направление заявления на изменение сведений в АИС РСА. Сделать это допустимо самостоятельно или воспользовавшись посредническими услугами специализированных организаций. В запросе, помимо персональной информации о заявителе указывается, по какой причине сведения, содержащиеся в АИС РСА, недостоверны. Например, выявлена ошибка при проверке скидки в РСА. Также фиксируется просьба внести соответствующие исправления.

Алгоритм отправки запроса на снижение КБМ через РСА

Если выбран вариант с посредническими услугами, то заявителю потребуется выполнить следующие действия:

- ввести персональную информацию для проверки КМБ или предварительно узнать свой КБМ по ОСАГО в РСА;

- если выявлена ошибка — воспользоваться онлайн-сервисом для корректировки сведений;

- заполнить заявку;

- оплатить услуги по выставленному счету;

- дождаться результатов работы посредников (сотрудники компании составят заявление и направят его в РСА) — максимальный период ожидания 7 дней;

- получить уведомление об итогах проделанной работы, которые придут на указанную электронную почту;

- перепроверить КБМ, если он не снизился, вернуть деньги обратно.

Как вернуть деньги за переплату по ОСАГО из-за неправильного КБМ

Если полис уже оформлен к моменту исправления КБМ, то необходимо написать заявление на перерасчет внесенной страховой премии в связи с изменившимися параметрами расчета. В заявлении указывается, что использованный страховщиком коэффициент был неверно определен, попросить пересчитать стоимость полиса на основе отредактированной информации в АИС РСА и вернуть деньги на указанный номер банковского счета. Обычно в страховых организациях для таких ситуаций есть специальный бланк или типовая форма.

Если страховая компания отказывается вернуть деньги, то допускается подать жалобу в ЦБ. Регулятор проверит изложенные доводы и если они обоснованы, страховщик осуществит перерасчет — расчет КБМ по базе РСА с обновленной информацией.

Резюме:

- КБМ — это коэффициент «бонус-малус», свидетельствующий об аккуратности вождения и влияющий на стоимость полиса ОСАГО.

- По ряду причин КБМ может неверно отображаться в базе РСА или у страховщика при оформлении полиса.

- По заявлению страхователя неверно указанный КБМ может быть изменен в базе РСА и застрахованный получает возможность пересчитать стоимость полиса.

Класс бонус-малус: объяснение, таблица и советы

Что такое класс бонус-малус?

Класс «бонус-малус» (обычно известный как бонус за отсутствие претензий за пределами Германии и иногда сокращенно класс SF) показывает, сколько лет вы ездили без аварий и без подачи претензий. Если вы целый год не подали иск, ваш класс бонус-малус повышается на один уровень. Чем выше ваш класс бонус-малус, тем меньше вы обычно платите за страховой взнос. Однако, если вы все же подадите заявку, ваш класс бонус-малус будет понижен, а ваша страховая премия в следующем году будет выше. Таким образом, ваш класс бонус-малус является важным фактором для расчета стоимости автострахования.

Какие бывают классы бонус-малус?

Классы «Бонус-малус» существуют только для тарифов «Ответственность перед третьими лицами» и «Комплексное покрытие». Классы варьируются от 0 до 35. Каждый из этих классов имеет свой собственный бонус за отсутствие претензий. Это означает, что если вы ездите без аварий в течение года, вам назначается более высокий бонус за отсутствие претензий и повышается до более высокого класса бонус-малус. Скидка, которую вы получаете, варьируется от страховщика к страховщику.

Классы варьируются от 0 до 35. Каждый из этих классов имеет свой собственный бонус за отсутствие претензий. Это означает, что если вы ездите без аварий в течение года, вам назначается более высокий бонус за отсутствие претензий и повышается до более высокого класса бонус-малус. Скидка, которую вы получаете, варьируется от страховщика к страховщику.

В этой таблице перечислены все классы бонус-малус:

Что происходит при понижении версии?

Если вы возбудите претензию по транспортному средству в связи с гражданской ответственностью или комплексным страхованием, ваш класс будет понижен до более низкого класса бонус-малус на следующий страховой год. Насколько сильно вас понизят, зависит от вашей страховой компании.

Совет: Пока вы пользуетесь Getsafe, ваш класс SF не будет понижен. Это означает, что ваша премия остается неизменной даже после несчастных случаев.

Что такое специальные классы?

В дополнение к стандартным классам бонус-малус существуют специальные классы для неопытных водителей. Эти классы (0, ½, S, M) обычно платят сравнительно более высокую страховую премию, так как риск несчастного случая статистически выше. Для этих классов нет бонуса или скидки за отсутствие претензий. Вместо этого страховая компания увеличивает премию на процент в зависимости от класса.

Эти классы (0, ½, S, M) обычно платят сравнительно более высокую страховую премию, так как риск несчастного случая статистически выше. Для этих классов нет бонуса или скидки за отсутствие претензий. Вместо этого страховая компания увеличивает премию на процент в зависимости от класса.

SF класс 0

Будучи водителем-новичком со стажем вождения менее трех лет, вы начинаете с SF класса 0, так как вы представляете больший риск стать причиной аварии. В результате ваша страховая премия будет относительно высокой.

SF класс ½

Если вы имеете водительские права более трех лет, вы будете классифицированы как SF класса ½.

SF класс S

Если вы попали в аварию как водитель SF класса 1, вы будете понижены до SF класса S.

Класс SF M

Если вы относитесь к классу SF ½ или 0, ваш класс SF будет понижен до класса M, если вы спровоцируете аварию по своей вине. Этот класс является худшим классом бонус-малус и имеет самые высокие страховые взносы.

Классы бонус-малус для частичного комплексного покрытия отсутствуют. Это связано с тем, что частичное комплексное покрытие покрывает только ущерб, возникший не по вашей вине и вызванный внешними факторами, например, ураганом или укусами животных. Поскольку вы не несете ответственности за эти убытки, вы не можете быть понижены.

Вы можете найти таблицу классов бонус-малус для специальных классов здесь:

Список всех специальных классов

Что произойдет, если я поменяю свою страховку?

Если вы меняете страховую компанию, ваш класс бонус-малус обычно переносится.

Когда вы приобретаете страховку Getsafe Car, мы запрашиваем ваш класс SF. Если вы не подавали заявки в течение всего года, ваш класс Getsafe SF будет на один класс выше вашего текущего. У вас никогда не было класса научной фантастики? Без проблем! С Getsafe вы начинаете с класса SF до 4.

Могу ли я передать или принять класс бонус-малус?

Класс бонус-малус может быть передан другому лицу. Вот пример: Ваши родители хотят скоро отдать вторую машину. Вы можете просто взять на себя их класс бонус-малус и, следовательно, платить меньшую страховую премию. Тем не менее, для того, чтобы получить или передать бонусный класс без претензий, вы должны соответствовать следующим требованиям:

Вот пример: Ваши родители хотят скоро отдать вторую машину. Вы можете просто взять на себя их класс бонус-малус и, следовательно, платить меньшую страховую премию. Тем не менее, для того, чтобы получить или передать бонусный класс без претензий, вы должны соответствовать следующим требованиям:

- Классы Bonus-malus могут быть переданы или переданы только в семье (родителях, братьях и сестрах, бабушках и дедушках) или лицах, проживающих в том же домашнем хозяйстве.

- Раньше вы регулярно ездили на машине человека, от которого вы перенимаете класс бонус-малус.

- Лицо, от которого вы принимаете класс бонус-малус, отказывается от всех классов бонус-малус и бонусов без претензий.

- Вы можете прожить без претензий столько лет, сколько у вас есть водительских прав.

Ваш класс бонус-малус в Getsafe

С Getsafe ваша премия остается дешевой даже после аварии. Это означает, что если вы подаете заявку, мы не хотим усложнять вам жизнь и, как правило, не увеличиваем вашу премию (в некоторых случаях возможны исключения).

Даже если вы еще не водили свою машину, мы хотели бы предложить вам класс бонус-малус. Безаварийным водителям без класса бонус-малус мы даем класс бонус-малус до класса 4. Это означает, что при определенных условиях вы можете начать с класса бонус-малус 4. Вы автоматически будете платить меньший страховой взнос.

Система бонус-малус для легковых автомобилей, легких грузовиков и легких автобусов – Полисы

возврат Политики

Последнее обновление: 24 марта 2021 г. Правительство и парламент приняли решение о системе бонусных баллов для новых легковых автомобилей I и II класса (автодома), легких автобусов и легких грузовиков. Что касается легковых автомобилей II класса, то верхнего предела общего веса не существует. Поправка применяется с 1 июля 2018 года и касается только новых транспортных средств, зарегистрированных в Дорожном регистре на эту дату.

Только новые легковые автомобили класса I и II, легкие автобусы и легкие грузовики подвержены бонус-малусу. Что касается легковых автомобилей II класса, то верхнего предела общего веса не существует. Налог на транспортные средства остается неизменным для автомобилей, передвигающихся по дорогам сегодня. Под новыми понимаются транспортные средства, впервые поступающие в налогообложение (выпускаемые в движение) с 1 июля 2018 года или позже. (Автомобиль не должен быть ранее припаркован ни в Швеции, ни за границей.) Для malus автомобиль также имеет год выпуска 2018 или более поздний.

Бонус — для автомобилей с низким уровнем выбросов:

Экологически адаптированные автомобили с относительно низким уровнем выбросов углекислого газа до 60 г/км получают бонус в размере не более 60 000 шведских крон.

Малюс — повышенный транспортный налог:

Малус означает повышенный транспортный налог в течение первых трех лет для бензиновых и дизельных легковых автомобилей класса I и II, легких автобусов и легких грузовиков.

В систему внесены следующие изменения:

1. Пятилетнее освобождение от транспортного налога для экологических автомобилей отменено. Транспортные средства, которые в настоящее время имеют пятилетнее освобождение от уплаты налогов, не затрагиваются. Но никакие новые автомобили не будут освобождены от налога после вступления в силу бонусного налога.

2. Суперэкологический премиум-автомобиль заменяется бонусом для так называемых климатических бонусных автомобилей с низким уровнем выбросов.

3. Для автомобилей с бензиновыми и дизельными двигателями с 2018 года выпуска или позже повышенный транспортный налог – malus – взимается в течение первых трех лет с момента, когда транспортное средство становится облагаемым налогом (вводится в движение) в первый раз 1 июля 2018 г. или позже.

4. Для автомобилей с дизельным двигателем, которые впервые вводятся в эксплуатацию 1 июля 2018 г. или после этой даты, топливный коэффициент заменяется топливной надбавкой. Топливный сбор рассчитывается путем умножения общего количества граммов углекислого газа, выбрасываемого автомобилем за пробег, на 13,52.

Топливный сбор рассчитывается путем умножения общего количества граммов углекислого газа, выбрасываемого автомобилем за пробег, на 13,52.

Хотите узнать больше об этой политике? Узнать больше (шведский) Узнать больше (шведский)

Темы

- ЭнергоэффективностьУдалить фильтр

Типы политик

- Платежи, финансы и налогообложениеУдалить Фильтр

- Налоги, сборы и платежиУдалить фильтр

- FeebateУдалить фильтр

- Внешнее налогообложениеУдалить фильтр

- Налогообложение парниковых газовУдалить фильтр

Секторы

- ТранспортУдалить фильтр

- Автомобильный транспортУдалить фильтр

Технологии

- Дорожные транспортные средстваУдалить фильтр

- Трансмиссия или двигательУдалить фильтр

- Аккумулятор электрическийУдалить фильтр

- Подключаемый гибридУдалить фильтр

- Транспортные технологииУдалить фильтр

Что такое бонус-малус | SalidziniPolises.

lv

lv Когда вам необходимо каждый год приобретать полис ОСАГО, вы наверняка слышали о таком обозначение класса BM или класса Bonus Malus. Ты знаешь, что это такое? Как это напрямую зависит от вашего история вождения, точнее количество аварий?

Что такое класс Bonus Malus

Bonus Malus — это инструмент, разработанный страховщиками для более точного расчета класса риска и страховых расходов пользователи транспортных средств. В этом расчете учитывается, как долго вы страхуете свой автомобиль и были (и сколько) дорожно-транспортных происшествий, за которые страховая выплатила возмещение в вашем история вождения.

Если в течение периода страхования (указанного в вашем полисе ОСАГО) вы не являлись причиной дорожно-транспортного происшествия

ДТП, то на следующем Bonus Malus перерасчет (15 сентября каждого года) Ваш класс BM будет расти, и это хорошо. Однако, если произошло дорожно-транспортное происшествие

что вы виноваты, у вас класс БМ понизится, что плохо. Чем выше класс БМ, тем дешевле

страхование.

Чем выше класс БМ, тем дешевле

страхование.

Воспринимайте класс BM как свой рейтинг дорожного движения, который вам дается в самом начале — 6. Ваш рейтинг будет увеличиваться, уменьшаться или оставаться неизменной каждый год. То же самое будет и в случаях, если у вас не было ОСАГО не менее 275 дней в предыдущем отчетном периоде (с 15 сентября по 15 сентября). Каждый год на 15 сентября Латвийское бюро автострахования ( LTAB ) выполняет перерасчет класса Bonus Malus.

Если владельцем автомобиля является одно лицо, а владельцем является другое лицо

Во всех случаях класс Bonus Malus будет рассчитываться для законного владельца автомобиля (указанный на свидетельство о регистрации). Единственным исключением будет случай, когда владельцем транспортного средства является физическое лицо. и держателем является другое физическое лицо, то для автовладельца будет начислен Бонус Малус.

Страхование впервые гражданско-правовая ответственность собственника

автомобиля , присвоен 6-й класс Bonus Malus. Это класс БМ, который остается

на предмет БМ до следующего расчета классов БМ 15 сентября.

Это класс БМ, который остается

на предмет БМ до следующего расчета классов БМ 15 сентября.

ПОМНИТЕ: Класс Bonus Malus будет расти только в том случае, если не было дорожно-транспортных происшествий и вы застраховали свою обязательную гражданско-правовую ответственность не менее чем на 275 дней в году.

Iztēlojamies situāciju: Банк является владельцем транспортного средства, но вы являетесь уполномоченным пользователем транспортного средства. Когда вы покупаете

автомобиля, вы знаете, что вам нужна обязательная страховка для поездок по бездорожью. Вы открываете Калькулятор ОСАГО и купи самый дешевый полис ОСАГО.

Когда вы покупаете его в первый раз, ваш класс Bonus Malus равен 6. Вы усердно водили все

круглый год, вы не вызвали ни одного страхового случая и 15 сентября, когда будет перерасчет

Класс BM, ваш класс BM уже повышается до 7. Если бы вы вызвали RTA, то ваш класс Bonus Malus был бы

снижен на 30%. Если при покупке нового автомобиля вы пользуетесь им только 6 месяцев и к тому же купили

Полис ОСАГО на 6 месяцев и вы не совершили ни одного ДТП, то ваш класс ВМ сохранится

то же или 6.

Что делать, если у вас есть несколько транспортных средств

Если у вас есть несколько транспортных средств, таких как мотоцикл, автомобиль и грузовик, то вы знаете, что каждая из этих единиц в класс Bonus Malus будет учитываться отдельно из-за этого класса транспортного средства.

Ниже представлена разбивка по классам автомобилей:

- V1 — V6 — автомобили

- К1 — К2 — грузовые автомобили полной массой до 12 000 кг

- К3 — К6 — грузовые автомобили полной массой более 12 000 кг

- А1 — А2 — автобусы полной массой до 12 000 кг

- А3 — А4 — автобусы полной массой до 12000 кг

- М1 — М2 — мотоциклы и мопеды

- TR1 — TR2 — тракторная техника

Если у вас несколько машин, то класс Bonus Malus будет засчитываться точно так же, как если бы у вас была 1 машина. Вы не будете

получать дополнительные баллы за конвертацию класса BM за хорошее вождение. С другой стороны, если вы вызываете

дорожно-транспортное происшествие с одним автомобилем, то оно влияет на рейтинг Bonus Malus и для других ваших автомобилей.

Почему важен класс BM

Ежегодно учитывается при расчете стоимости полиса ОСАГО и, чем выше класс Bonus Malus, тем ниже цена полиса. (Если класс БМ от 7-17, то страховщик применяет скидку (Бонус), если 1-5, то страховщик начисляет премию к полису (Малус).

При страховании собственного автомобиля Bonus Malus будет равен 6. При страховании всех транспортных средств принадлежащих вам, есть возможность повысить класс БМ с 6-го до 17-го класса. Кроме того, если вы вызываете дорожно-транспортных происшествий, класс БМ может опускаться до 1-го класса.

Что будет, если вы станете виновником нескольких несчастных случаев в течение страхового периода

Ваш класс Bonus malus при следующем пересчете упадет на:

- 50% (если вы стали причиной 2-х страховых случаев).

- 80% (если вы стали причиной 3-х страховых случаев).

- При наличии более 3-х страховых случаев класс БМ сразу понизится до 1 в момент совершения

перерасчет.

Как узнать свой бонусный класс

Перейдите на домашнюю страницу Латвийского бюро автострахования и найдите раздел Bonus Malus data .

Войдите в систему LTAB под единым логином Latvija.lv или любым другим из предложенных вариантов. После успешного подключения, ваши данные Bonus Malus появятся на экране.

Как показано в этом примере, владелец транспортного средства имеет класс Bonus Malus 9, а все остальные — класс 6. Это не не означает, что у владельца транспортного средства есть автомобиль всех групп, а то, что экономия производится в классе автомобили (не грузовики или любые другие), потому что там приобретается страховой полис и как минимум 1 транспортное средство принадлежит там.

Несколько интересных фактов:

- Как вы узнали из статьи выше, чтобы повысить класс Bonus Malus, вам необходимо

застраховали свой автомобиль не менее чем на 275 дней. Что делать, если вы застраховали свою машину всего на 6

месяцев в году? Ваши накопленные 180 дней никуда не исчезнут, они сложатся

к дням, накопленным в следующем году, и вы постепенно заработаете более высокий класс Bonus Malus.

Класс

Класс - BM не будет рассчитываться для транспортных средств, зарегистрированных за границей.

- Если у вас был 2-й класс Bonus Malus на предыдущей машине, и вы продали машину. Потом, когда покупка нового автомобиля, регистрация его на себя и оформление нового полиса ОСАГО, БМ расчет класса будет продолжен с 2.

- Если вы частично виноваты в страховке, класс Bonus Malus будет снижен для всех участвуют участники.

- Если вы отдали свою машину знакомому и он стал причиной страхового случая (и был виноват), то Класс Бонус-Малус ляжет на вас! Так что будьте осторожны, кому вы даете свой автомобиль.

Если у вас есть другие вопросы о страховании — посетите наш блог !

Анализ премии относительности в системе бонус-малус, основанный на оптимальном линейном методе

На этой странице

РезюмеВведениеБлагодарностиСсылкиАвторское правоСтатьи по теме в автомобильном страховании. Существует много способов, включая байесовскую оценку и обычную линейную оценку, для расчета премии относительности. Здесь нет

сомневаюсь, что байесовская оценка является наиболее точной оценкой; однако это нежелательно для коммерческих целей из-за его довольно нерегулярного рисунка. Эта статья направлена на введение оптимальной линейной оценки премии относительности, которая имеет простую схему и получается при квадратичной функции потерь, так что результат близок к байесовскому методу. Эффективность Лоймаранты такой оптимальной линейной оценки была изучена и сравнена с двумя упомянутыми выше методами.

Здесь нет

сомневаюсь, что байесовская оценка является наиболее точной оценкой; однако это нежелательно для коммерческих целей из-за его довольно нерегулярного рисунка. Эта статья направлена на введение оптимальной линейной оценки премии относительности, которая имеет простую схему и получается при квадратичной функции потерь, так что результат близок к байесовскому методу. Эффективность Лоймаранты такой оптимальной линейной оценки была изучена и сравнена с двумя упомянутыми выше методами.

1. Введение

Система бонус-малус (BMS) является важной областью исследований в современном актуарии. В страховании BMS представляет собой систему, которая корректирует премию, уплачиваемую держателем полиса, в соответствии с его индивидуальной историей претензий. Бонус обычно представляет собой скидку на премию, которая предоставляется при продлении полиса, если в предыдущем году не было заявлено никаких требований. Малус – это увеличение премии, если в предыдущем году была претензия. Системы бонус-малус очень распространены в страховании транспортных средств. И это интересная тема, как вычислить премию относительности системы бонус-малус.

Системы бонус-малус очень распространены в страховании транспортных средств. И это интересная тема, как вычислить премию относительности системы бонус-малус.

Рассмотрим систему бонус-малус, содержащую уровни, помеченные от 1 до , и следующий уровень определяется текущим уровнем и количеством требований, зарегистрированных в течение текущего периода. Если количество требований в разные периоды независимо, то траектория данного страхователя будет цепью Маркова. Чтобы справиться с неоднородностью BMS, естественно считать, что количество претензий, вызванных страхователем, предполагается смешанным с распределением Пуассона. Точнее, имеет условную дискретную функцию вероятности следующего вида: где и представляют собой среднюю частоту и эффект случайного риска соответственно. Случайный эффект представляет собой склонность страхователя к риску, то есть неизвестные характеристики риска, оказывающие существенное влияние на возникновение требований. является функцией распределения . Согласно Норбергу [1], функция массы вероятности, связанная с уровнем для данного страхователя, имеет вид а байесовская премия относительности при квадратичной функции потерь равна где – функция распределения и – стационарная вероятность для страхователя с уровнем . Идея байесовского метода состоит в том, чтобы присвоить премию за относительность случайно выбранному страхователю в соответствии с его параметром относительного риска, а близость или относительность измеряется байесовскими методами. Очевидно, что байесовская оценка имеет довольно сложный и нерегулярный характер, и нельзя увидеть, что премия относительности регулярно увеличивается в зависимости от уровня.

Идея байесовского метода состоит в том, чтобы присвоить премию за относительность случайно выбранному страхователю в соответствии с его параметром относительного риска, а близость или относительность измеряется байесовскими методами. Очевидно, что байесовская оценка имеет довольно сложный и нерегулярный характер, и нельзя увидеть, что премия относительности регулярно увеличивается в зависимости от уровня.

Многие авторы обсуждали проблему разработки оптимальной системы бонус-малус. Например, Лемэр и Зи [2] сравнили валидность 30 систем бонус-малус по четырем различным инструментам, таким как относительный стационарный средний уровень премии, коэффициент вариации страховых премий, эффективность системы бонус-малус, и среднее оптимальное удержание. Лемэр [3] предположил, что частота претензий имеет отрицательное биномиальное распределение, и использовал квадратичную функцию потерь для изучения системы бонус-малус. Уолхин и Пэрис [4] обсуждали проблему, в основном, используя конечное распределение смеси Пуассона в качестве частотного распределения требований. Все эти авторы считали частоту претензий наиболее важным фактором и использовали байесовскую оценку. Байесовская оценка не только представляет собой довольно нерегулярную картину, но и может привести к несправедливым результатам без учета серьезности каждого требования. Франгос и Вронтос [5] разработали оптимальную систему бонус-малус, принимая во внимание как частоту, так и тяжесть претензии, а Махмудванд и Хассани [6] разработали систему в обобщенной форме с компонентом частоты и серьезности, основанным как на частоте, так и на серьезности. по априорным и апостериорным критериям классификации. И это имеет смысл для системы, позволяющей как по частоте, так и по серьезности различать разные страховые взносы с одинаковым временем требования, и это справедливо с точки зрения страхователя.

Все эти авторы считали частоту претензий наиболее важным фактором и использовали байесовскую оценку. Байесовская оценка не только представляет собой довольно нерегулярную картину, но и может привести к несправедливым результатам без учета серьезности каждого требования. Франгос и Вронтос [5] разработали оптимальную систему бонус-малус, принимая во внимание как частоту, так и тяжесть претензии, а Махмудванд и Хассани [6] разработали систему в обобщенной форме с компонентом частоты и серьезности, основанным как на частоте, так и на серьезности. по априорным и апостериорным критериям классификации. И это имеет смысл для системы, позволяющей как по частоте, так и по серьезности различать разные страховые взносы с одинаковым временем требования, и это справедливо с точки зрения страхователя.

Очевидно, что байесовская оценка имеет довольно сложный и нерегулярный характер. Принимая во внимание недостатки байесовской премии относительности, Гильде и Сундт [7] предложили сглаживать линейным образом; т. е. , , и получили значения параметров и при условии минимизации . Решение можно легко получить следующим образом: где – ковариация уровня и параметра риска, а – математическое ожидание и дисперсия уровня . С помощью этой оценки, полученной из квадратичной функции потерь и , мы можем легко вычислить надбавку относительности, а линейная модель имеет возрастающее свойство, связанное с уровнем . Но это все равно не гарантирует справедливости со стороны страховщиков, потому что линейная форма налагает ту же самую степень, когда система бонус-малус наказывает или вознаграждает определенного страхователя.

е. , , и получили значения параметров и при условии минимизации . Решение можно легко получить следующим образом: где – ковариация уровня и параметра риска, а – математическое ожидание и дисперсия уровня . С помощью этой оценки, полученной из квадратичной функции потерь и , мы можем легко вычислить надбавку относительности, а линейная модель имеет возрастающее свойство, связанное с уровнем . Но это все равно не гарантирует справедливости со стороны страховщиков, потому что линейная форма налагает ту же самую степень, когда система бонус-малус наказывает или вознаграждает определенного страхователя.

Предполагая, что частота или серьезность распределены по-разному, исследователи последовательно использовали байесовскую или линейную оценки для расчета относительной премии при проектировании или разработке системы бонус-малус. Как бы хорошо ни изображалась неоднородность автострахования со стороны страхователя через распределение частотности или серьезности, поведение со стороны страховщиков представлено не так хорошо. Таким образом, премии относительности, рассчитанные байесовской оценкой, как показывает уравнение (3), или обычной линейной оценкой, как показывает уравнение (4), не учитывают точку зрения страховщиков. С другой стороны, байесовский оценщик имеет довольно сложный шаблон для коммерческого использования и нерегулярный шаблон для механизма оценки качества; то есть связь между премией относительности и уровнем является неявной, хотя и наиболее точной. И обычная линейная оценка, сглаженная из байесовской оценки, не может быть такой же точной, как байесовский метод, и не настолько справедливой из-за той же степени или эффекта, налагаемого на страхователя, когда страховщики наказывают и вознаграждают, хотя его легко вычислить. Учитывая это, в этой статье вводится новая оценка, а именно, оптимальная линейная оценка, которая, как мы ожидаем, будет близка к байесовской оценке для расчета премии относительности. Оптимальная линейная оценка, полученная из уравнения избыточного капитала с точки зрения страховщиков и с линейной моделью путем сглаживания байесовской оценки по квадратичной функции потерь избыточного капитала, будет не только легко использоваться для вычислений, но и будет намного ближе к Байесовская оценка, чем обычная линейная оценка.

Таким образом, премии относительности, рассчитанные байесовской оценкой, как показывает уравнение (3), или обычной линейной оценкой, как показывает уравнение (4), не учитывают точку зрения страховщиков. С другой стороны, байесовский оценщик имеет довольно сложный шаблон для коммерческого использования и нерегулярный шаблон для механизма оценки качества; то есть связь между премией относительности и уровнем является неявной, хотя и наиболее точной. И обычная линейная оценка, сглаженная из байесовской оценки, не может быть такой же точной, как байесовский метод, и не настолько справедливой из-за той же степени или эффекта, налагаемого на страхователя, когда страховщики наказывают и вознаграждают, хотя его легко вычислить. Учитывая это, в этой статье вводится новая оценка, а именно, оптимальная линейная оценка, которая, как мы ожидаем, будет близка к байесовской оценке для расчета премии относительности. Оптимальная линейная оценка, полученная из уравнения избыточного капитала с точки зрения страховщиков и с линейной моделью путем сглаживания байесовской оценки по квадратичной функции потерь избыточного капитала, будет не только легко использоваться для вычислений, но и будет намного ближе к Байесовская оценка, чем обычная линейная оценка. И Оптимальная линейная оценка также регулярно увеличивается в зависимости от уровня. Затем мы покажем, чем новый метод работает лучше, чем обычная линейная оценка, представив эффективность Лоймаранты в качестве инструмента для сравнения. Сравнение включает в себя демонстрацию рынка автострахования Гонконга и моделирование системы бонус-малус, учитывающей суммы требований.

И Оптимальная линейная оценка также регулярно увеличивается в зависимости от уровня. Затем мы покажем, чем новый метод работает лучше, чем обычная линейная оценка, представив эффективность Лоймаранты в качестве инструмента для сравнения. Сравнение включает в себя демонстрацию рынка автострахования Гонконга и моделирование системы бонус-малус, учитывающей суммы требований.

Структура этого документа следующая. В разделе 2 представлен простой метод, а именно, Оптимальная линейная оценка, которую можно использовать для вычисления надбавки относительности в стационарной системе бонус-малус. Сравнение эффективности трех оценщиков, основанное на эффективности Лоймаранты, обсуждается в Разделе 3. В Разделе 3 также представлены некоторые модели и демонстрации, учитывающие серьезность требований каждого страхователя. Затем следуют заключительные замечания.

2. Оптимальная линейная теория относительности