Калькулятор транспортного налога — Выкуп автомобилей в Санкт-Петербурге (СПб)

Ваш транспортный налог составит:

Калькулятор транспортного налога

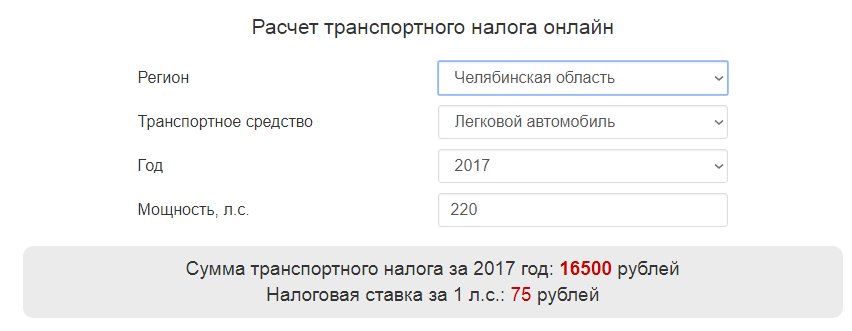

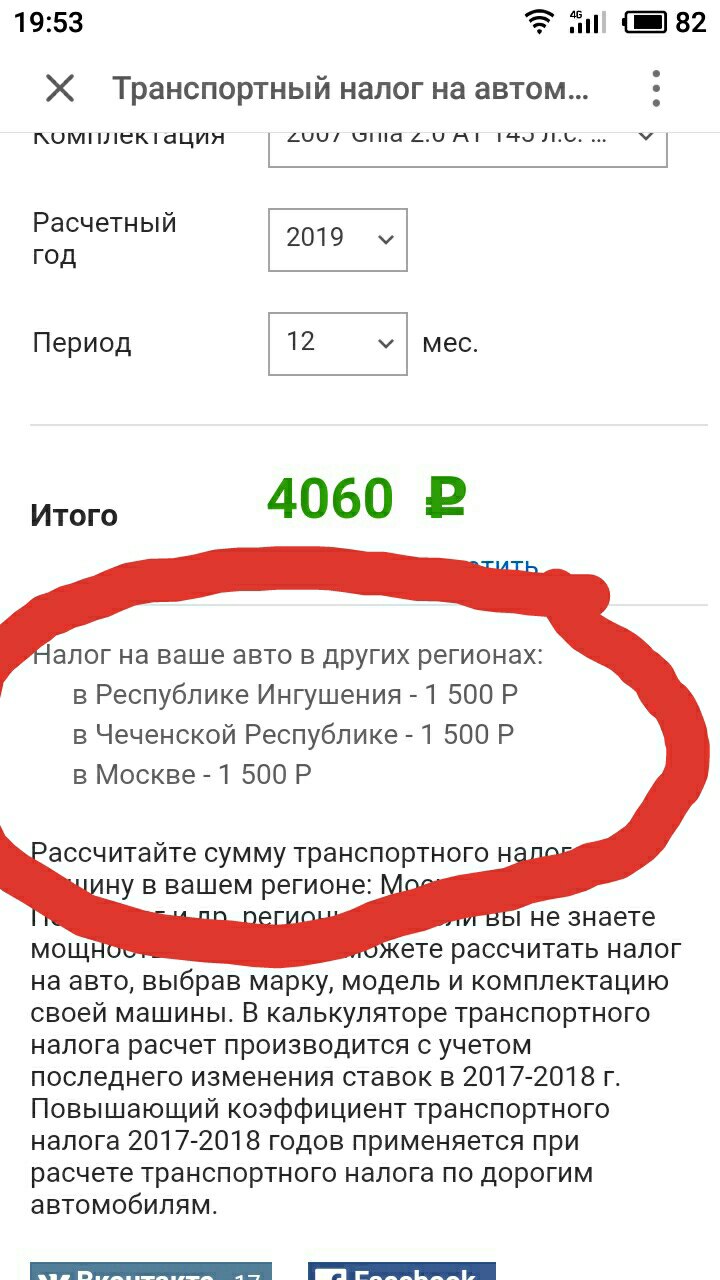

Транспортный налог (сбор) вносится каждым владельцем легкового или грузового автомобиля, автобуса, сельхозтехники и других транспортных средств. В каждой области страны устанавливают собственные региональные ставки налога (сбора) на транспортные средства с учетом типа транспорта и мощности двигателя.

Итоговая сумма к оплате в конкретном регионе может быть выше или ниже средней по России до 10 раз. Государственные налоговые органы присылают владельцу авто официальное уведомление о начисленной сумме государственного сбора за отдельный налоговый период.

Расчёт транспортного налога

Наш калькулятор поможет быстро и удобно узнать сумму налога (сбора) на транспортное средство, принадлежащее вам. Для этого необходимо указать в соответствующих пунктах калькулятора:

- год уплаты,

- тип автомобильного транспорта (легковой автомобиль, грузовая техника, автобус и т.

- мощность силового агрегата автомобиля,

- регион государственной регистрации транспорта

- и учётный период, за который необходимо заплатить налог (год, квартал или месяц).

В итоге калькулятор автоматически выдаст вам примерную сумму транспортного налога, которую потребуется уплатить в казну.

С помощью данного калькулятора производится приблизительный расчёт налога (сбора) на транспортное средство. Точную сумму к оплате требуется уточнить в налоговой инспекции, где непосредственно начисляется транспортный налог.

Другие инструменты расчёта

Также на нашем сайте размещён удобный калькулятор онлайн для расчёта стоимости работ СТО – с его помощью возможно определиться с примерными расценками на ремонт и замену запчастей для разных моделей автомобилей, рассчитать бюджет на ремонтные работы в автосервисе.

Мы выкупаем любые автомобили с 99 года выпуска в любом состояние

— Целые с пробегом— Проблемные— Аварийные— Кредитные— Арестованные

Транспортный налог организаций 2021 — Азбука бухгалтера

Транспортный налог уплачивают владельцы транспортных средств (спецтехники). Сегодня рассмотрим учет транспортного налога организаций. Индивидуальные предприниматели (ИП) уплачивают транспортный налог на основании уведомлений ФНС РФ как физлица.

Сегодня рассмотрим учет транспортного налога организаций. Индивидуальные предприниматели (ИП) уплачивают транспортный налог на основании уведомлений ФНС РФ как физлица.

Содержание статьи:

1. Учет транспортного налога организаций основные правила2. Расчет транспортного налога организаций3. Транспортный налог постановка на учет4. Учет транспортного налога проводки5. Срок уплаты транспортного налога6. Авансы по транспортному налогу7. Транспортный налог за год

1. Учет транспортного налога организаций основные правила

Напомним, что транспортный налог — это региональный налог. Основные требования по нему содержит глава 28 НК РФ. А вот особенности определяют регионы, например:

ставки налога в пределах установленных НК РФ,

необходимость авансовых платежей по налогу,

На сайте ФНС РФ в разделе «Справочная информация о ставках и льготах по имущественным налогам» можно получить информацию об особенностях исчислениях транспортного налога по любому региону России, а также узнать реквизиты нормативного документа, которым такие особенности установлены.

Плательщики налога — владельцы транспортных средств. Те организации, на которых числится транспортное средства по данным ГИБДД или Гостехнадзора.

Гостехнадзор — регистрирующий и контролирующий орган в отношении спецтехники, владельцами которой является организации.

Некоторые транспортные средства не признаются объектом налогообложения. Например, автомобили для инвалидов, тракторы (и другая техника), зарегистрированные на сельхозпроизводителей и использующиеся в сельском хозяйстве. Полный список таких исключений содержит статья 358 НК РФ.

Особые правила расчета транспортного налога действуют в отношении дорогих автомобилей.

Ежегодно публикуется список таких транспортных средств на сайте Минпромторга. В списке указывается модель автомобиля, срок, в течение которого исчисляется налог в повышенном размере, и повышающий коэффициент.

Если организация планирует применять льготу по транспортному налогу, то необходимо подать заявление в ИФНС РФ и получить в ответ уведомления ИФНС либо, увы, отказ. Точный срок подачи такого заявления не установлен. При расчете транспортного налога за 2020 год было рекомендовано подать заявление на льготы не позднее 1-го квартала 2021 года.

Если транспортное средство было уничтожено (ликвидировано) то транспортный налог прекращается исчисляться с 1 числа месяца уничтожения (ликвидации) на основании заявления, которое подается в ФНС РФ.

Форма заявления утверждена Приказом ФНС от 29.12.2020 № ЕД-7-21/972@.

Такие правила действуют с 01.01.2021 (п. 3.1. ст. 362 НК РФ), при этом факт ликвидации должен быть подтвержден уполномоченным органом.

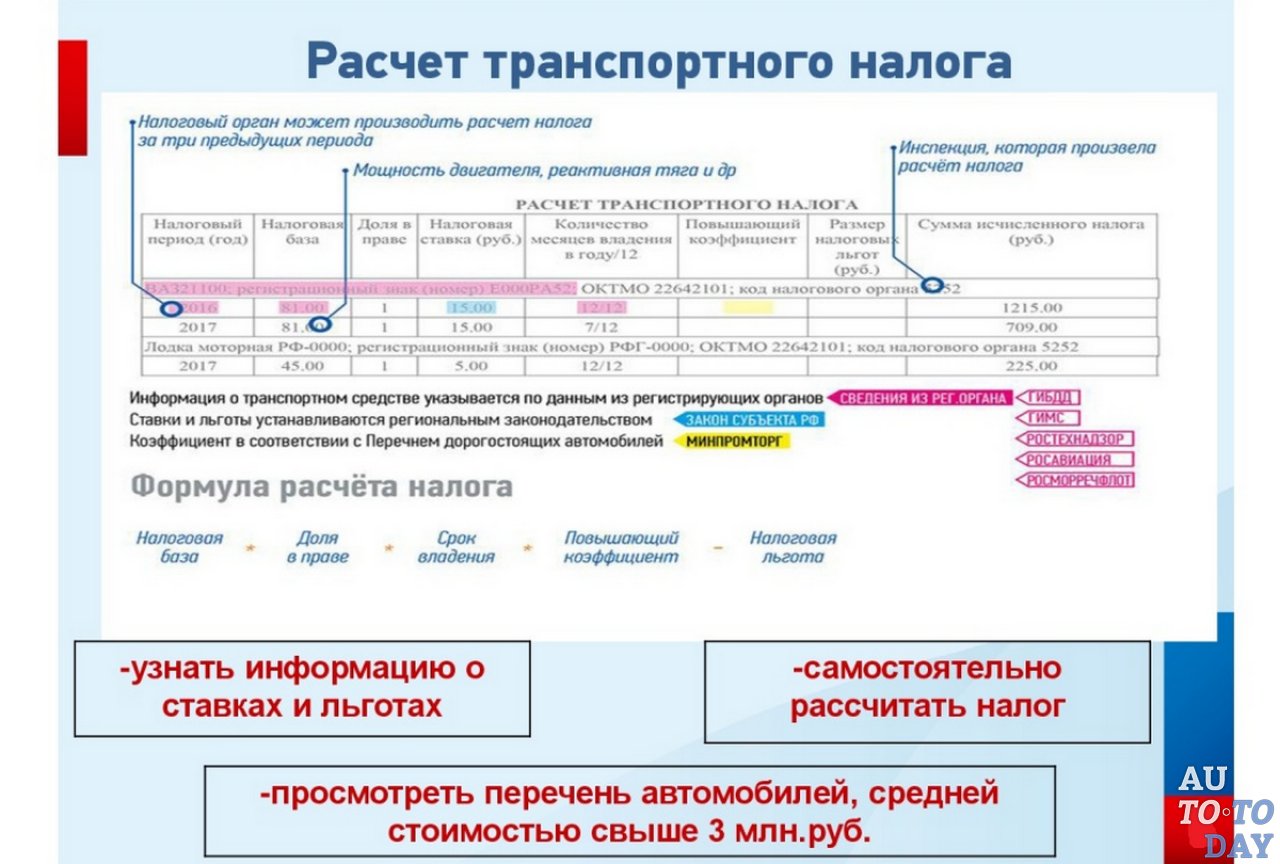

2. Расчет транспортного налога организаций

Расчет налога ведется отдельно по каждому транспортному средству.

Расчет суммы налога:

Налог = мощность двигателя (л.с.) * ставка налога * Кв,

где

Кв — коэффициент владения автомобилем,

Кв = Число полных месяцев владения / 12

Мощность двигателя берется из технического паспорта транспортного средства.

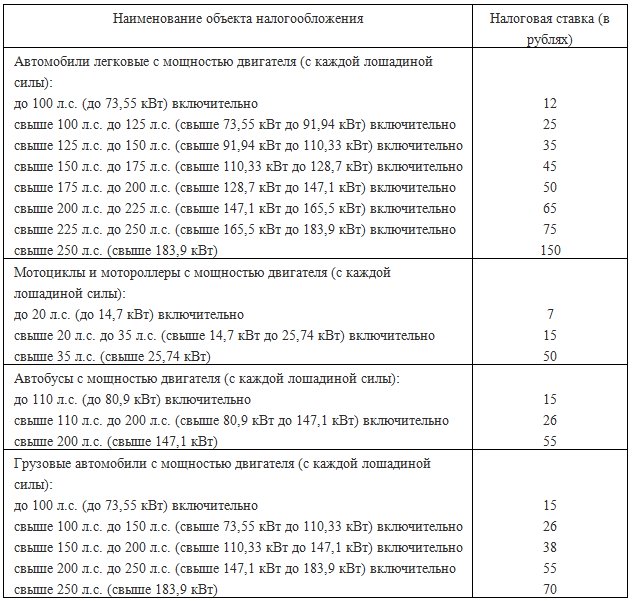

Могут быть установлены и дифференцированные ставки в зависимости от возраста автомобиля и экологического класса.

Интересно, что возраст автомобиля для расчета налога и для определения повышающего коэффициента для дорогих авто считается по-разному:

Для расчета налога в общем случае число полных лет автомобиля исчисляется с 1 января года, следующего за годом выпуска и до 1 января года расчета налога.

Для дорогих автомобилей число лет для определения повышающего коэффициента берется с начала года выпуска автомобиля.

Например, автомобиль есть в перечне дорогих авто, повышающий коэффициент по нему 1,1, если с года выпуска прошло не более 3-лет. Нужно определить, размер повышающего коэффициента в 2021 году, если автомобиль выпущен в июле 2018 года. Повышающего коэффициента не будет, т.к. для расчета коэффициента 2021 год — это четвертый год, а коэффициент применяется, если авто не более 3-х лет.

3. Транспортный налог постановка на учет

Транспортный налог постановка на учет имеет особенности.

Для разных видов транспортных средств действуют разные правила постановки на учет. Например, суда ставятся на учет по месту базирования (стоянки), в случае их отсутствия — по месту регистрации организации.

Сегодня при рассмотрении транспортного налога мы сделаем упор на автомобильный транспорт.

В отношении него правила постановки следующее. Автомобиль ставится на учет по месту регистрации организации или ее обособленного подразделения, если автомобиль используется в этом обособленном подразделении.

Постановка на учет автомобилей осуществляется в ГИБДД. А постановка на учет самоходной техники — в органах Гостехнадзора.

Правила постановки на учет для спецтехники утверждены постановлением Правительства РФ от 21.09.2020 № 1507 «Об утверждении Правил государственной регистрации самоходных машин и других видов техники».

К самоходной технике согласно п. 1 Правил относят:

трактора,

самоходные дорожно-строительные машины,

коммунальные, сельскохозяйственные машины,

внедорожные автомототранспортные средства и другие наземные безрельсовые механические транспортные средств, имеющих двигатель внутреннего сгорания объемом свыше 50 куб.

сантиметров или электродвигатель максимальной мощностью более 4 киловатт.

сантиметров или электродвигатель максимальной мощностью более 4 киловатт.

Для всех видов транспортных средств особое внимание — дате постановки на учет.

Если автомобиль поставлен на учет с 1 по 15 число месяца включительно, за этот месяц транспортный налог на него считается с начала месяца.

При продаже (снятии с учета автомобиля) месяц для расчета налога учитывается полностью в том случае, когда автомобиль снят с учета после 15-го числа месяца.

Автомобиль может быть зарегистрирован в ГИБДД и не на собственника. В этом случае уплата транспортного налога может производиться на основании федерального закона или договора.

А может и не производится. Ведь по умолчанию у не собственника транспорта обязанности платить транспортный налог нет (Письма ФНС РФ от 15.02.2021 № БС-4-21/1811@, от 15.04.2021 № БС-4-21/5156@).

Итак, чтобы автомобиль подлежал обложению транспортным налогом, он должен:

быть работоспособным (физически существовать),

быть зарегистрировать в соответствии с законодательными нормами.

4. Учет транспортного налога проводки

Учет транспортного налога проводки по дебету предполагает на любой из затратных счетов.

Так, если автомобиль используется управленцами (администрацией), то проводка по начислению авансовых платежей и налога будет иметь вид:

Дебет 26 Кредит 68.07.

Если организация занимается торговлей, то налог по автомобилям, занимающимся перевозкой товаров, будет отражаться;

Дебет 44 Кредит 68.07.

Если транспорт используется в производственной деятельности, при производстве продукции, осуществлении работ, оказание услуг:

Дебет 20 (23, 25…) Кредит 68.07.

В случаях, когда автомобиль сдается в аренду, для начисления налога следует использовать корреспонденцию:

Дебет 91.02 Кредит 68.07.

Отметим, что налог следует исчислять до тех пор, пока автомобиль числится в данных регистрирующих органов за организацией. Даже если автомобиль давно не использует.

Даже если автомобиль давно не использует.

5. Срок уплаты транспортного налога

С отчетности за 2020 год не нужно сдавать декларацию по транспортному налогу. Исчислять и уплачивать налог, а также авансовые платежи по нему, если они установлены в регионе, нужно.

Организация делает это самостоятельно, а по окончанию года обменивается с ИФНС сообщениями. ИФНС, проверив налог, присылает в организацию сообщение о результатах расчета.

Если, по мнению организации, контролирующий орган произвел расчет с ошибками, нужно будет доказать свою позицию, отправив в ИФНС пояснения и подтверждающие документы. При удачном раскладе ИФНС после проверки пришлет данные нового расчета. Либо, если убедить контролеров не удастся, придется доплатить налог и заплатить пени.

Если сообщение не придет до 1 сентября, нужно будет предпринять активные действия. Например, уведомить ИФНС о наличии транспортных средств, подтвердив данный факт соответствующими документами. Есть утвержденная форма такого сообщения (Приказ ФНС России от 25.02.2020 № ЕД-7-21/124@). Сделать это нужно не позднее 31 декабря года, следующего за отчетным.

Есть утвержденная форма такого сообщения (Приказ ФНС России от 25.02.2020 № ЕД-7-21/124@). Сделать это нужно не позднее 31 декабря года, следующего за отчетным.

С 2021 года установлен единый срок уплаты налога.

Срок уплаты транспортного налога за год теперь единый для всех регионов — 1 марта года, следующего за отчетным годом.

6. Авансы по транспортному налогу

Авансы по транспортному налогу с 2021 года по все стране должны уплачиваться в одинаковые сроки — не позднее последнего числа месяца, следующего за кварталом.

Авансовый платеж по транспортному налогу (для регионов, где установлены авансовый платежи) считается как ¼ от суммы налога за год:

Авансовый платеж = ¼ * (мощность двигателя * ставка налога * Кв)

Кв = Число полных месяцев владения авто в квартале / 3

Авансы по транспортному налогу, исчисленные в рублях и копейках, округляются в большую сторону.

Сроки уплаты авансовых платежей в 2021 году:

30.04.2021, 02.08.2021, 01.11.2021.

7. Транспортный налог за год

Транспортный налог за год исчисляется в порядке, указанном выше.

При расчете от итоговой суммы отнимаются суммы авансовых платежей, рассчитанные ранее.

Транспортный налог за год исчисляется исходя из фактического срока владения транспортным средством.

Если организация владела автомобилем не целый год, то рассчитанный налог умножают коэффициент владения (отношение количества полных месяцев владения авто на количество месяцев в отчетном или налоговом периоде).

Если автомобиль был изъят (конфискован) у собственника, например, при обращении взыскания на имущество налогоплательщика-должника, то исчисление транспортного налога прекращается вне зависимости от даты снятия автомобиля с учета. Об этом — в письме ФНС России от 15.04.2021 N БС-4-21/5156@.

Об этом — в письме ФНС России от 15.04.2021 N БС-4-21/5156@.

Налогоплательщики имеют право запросить в ИФНС сведения о суммах исчисленного транспортного налога за прошедшие налоговые периоды. Рекомендованная форма заявления приведена в Письме ФНС от 10.03.2021 № БС-4-21/3006@.

Мы с вами рассмотрели учет транспортного налога организаций, авансы по транспортному налогу, транспортный налог за год. Если какой-то момент оказался не охваченным, задайте вопрос в комментариях ниже.

Записывайтесь на наш курс «Азбука отчетности»

Подписывайтесь на наш инстаграм и телеграм

И наш тик-ток

Наш канал на яндекс-дзен

ставки и расчет транспортного налога для физических и юридических лиц, сроки уплаты по регионам, льготы по транспортному налогу на автомобиль для пенсионеров и оплата за 2020 год по лошадиным силам

Налоговым кодексом Российский Федерации устанавливается обязанность по ежегодной уплате транспортного налога для физических и юридических лиц — владельцев транспортных средств.

При этом сумма оплаты за легковые автомобили зависит от ставки налога и определяется в кодексе по количеству лошидинных сил — мощности, которую развивает двигатель авто. Для этого все легковые транспортные средства разбиваются на условные классы:

- до 100 л.с.

- свыше 100 до 150 л.с.

- свыше 150 до 200 л.с.

- свыше 200 до 250 л.с.

- более 250 л.с.

Для каждого диапазона мощности двигателя определена ставка за одну лошидиную силу. Общая сумма налога определяется умножением кол-ва лошидиных сил на ставку.

Однако в законе прописано право регионов России самостоятельно устанавливать собственные диапазоны мощности двигателя и ставки для них, применяя повышающие или понижающие коэффициенты. Причем эти условия могут меняться от года к году.

Таким образом, чтобы узнать точную сумму транспортного налога на автомобиль, необходимо не только знать его мощность, но и регион Российской Федерации, в котором зарегистрировано транспортное средство. В таком случае можно точно расчитать налог за конкретный налоговый период (за целый год или несколько месяцев владения).

Кроме того, в некоторых регионах размер налога может зависеть от возраста автомобиля, статуса собственника или других условий.

Рассчитать налог на служебные автомобили сотрудников

Как работодатель, если вы предоставляете служебные автомобили или топливо для личного пользования своих сотрудников, вам необходимо определить налогооблагаемую стоимость, чтобы вы могли сообщить об этом в HM Revenue and Customs ( HMRC ).

«Частное использование» включает поездки сотрудников из дома на работу, если они не выезжают на временное место работы.

Расчет налогооблагаемой стоимости

Вы можете рассчитать налогооблагаемую стоимость с помощью коммерческого программного обеспечения для расчета заработной платы.

Или вы можете использовать служебный автомобиль и калькулятор топливных льгот компании HMRC , если он работает в вашем браузере.

Использование калькулятора

HMRCВыберите тип топлива «F» для дизельных автомобилей, соответствующих стандарту Euro 6d (также известный как Real Driving Emissions 2). Выберите тип «D» для других дизельных автомобилей.

Выберите тип «A» для всех остальных автомобилей.

Вы можете проверить выбросы CO2 от автомобиля.

Для электромобилей и других автомобилей с одобренным показателем выбросов CO2 75 г / км или менее ответьте «нет» на вопрос «предоставляется ли автомобиль по дополнительному соглашению о вознаграждении?».

Если для вашего автомобиля утвержденный показатель выбросов CO2 составляет от 1 до 50 г / км, вам также необходимо заполнить поле для «пробега с нулевым уровнем выбросов» (также известного как электрический запас хода). Это расстояние, на которое автомобиль может проехать от электроэнергии до того, как его батареи потребуют подзарядки.

Вы можете узнать пробег с нулевым уровнем выбросов по адресу:

- сертификат соответствия вашего автомобиля, если вы владеете автомобилем

- лизинговая компания или поставщик автопарка, если вы арендуете автомобиль

Рассчитать значение вручную

Вы также можете определить значение вручную на рабочем листе 2 P11D.Вам придется использовать этот метод, если в течение отчетного налогового года применимы оба следующих условия:

- машина была недоступна не менее 30 дней подряд

- Вы предоставляли топливо для личного пользования, но прекратили это делать

Налогооблагаемая стоимость автомобилей

Налогооблагаемая стоимость автомобиля не равна его стоимости. Облагаемая налогом стоимость также зависит от:

Как рассчитывается налог с продаж при покупке нового автомобиля по программе Trade In? | Малый бизнес

Автор: Danielle Smyth Обновлено 28 сентября 2020 г.

Когда вы собираетесь купить новый автомобиль, в длинном списке факторов стресса стоит обратить внимание на его стоимость.При составлении бюджета того, что вы можете себе позволить, убедитесь, что вы не упускаете из виду налог с продаж, который добавляется к общей стоимости. Может быть полезно заранее рассчитать налог с продаж на общую стоимость автомобиля, особенно при покупке со скидкой, которая может повлиять на налогооблагаемую сумму.

Наконечник

Чтобы рассчитать налог с продаж на автомобиль при обмене, вам сначала нужно определить ставку налога с продаж в вашем штате. Затем вам необходимо знать местные правила о том, засчитывается ли обмен в счет первоначального взноса или для снижения вашей покупной цены.

Налог с продаж автомобилей по штату

Ставки налога с продаж зависят от штата. Когда вы покупаете автомобиль, сумма, которую вы платите в виде налога с продаж, зависит от штата, в котором вы проживаете. Autolist объясняет, что если вы покупаете автомобиль в представительстве за пределами штата, оно использует налоговую ставку вашего штата для расчета налога с продаж, а затем отправляет сумму, причитающуюся вашей юрисдикции.

Однако, если вы покупаете у частного продавца, вы можете сами уплатить налог с продаж в DMV при передаче права собственности.При расчете налога с продаж на автомобиль обратитесь в свою юрисдикцию, чтобы определить процентную ставку, которую вы должны, и то, как они относятся к обмену.

Определение налога на покупку автомобиля

Налогооблагаемая сумма приобретенного автомобиля рассчитывается одним из двух способов. В некоторых штатах вычитается стоимость выкупа из покупной цены, уменьшая налогооблагаемую сумму. Другие штаты рассматривают обмен как первоначальный взнос, который не влияет на налогооблагаемую сумму покупки.

В некоторых штатах действуют особые правила обмена в зависимости от его стоимости.Важно заранее ознакомиться с налоговым законодательством вашей юрисдикции.

Формула налога с продаж

Хотите знать, какова формула налога с продаж? Два способа расчета налога с продаж для автомобиля с возможностью обмена: обмен уменьшает налогооблагаемую общую сумму или обмен считается первоначальным платежом. Если вы находитесь в штате, где обмен считается первоначальным взносом, налог с продаж рассчитывается путем умножения ставки на цену приобретенного автомобиля.

В штате, где обмен уменьшает налогооблагаемую сумму, расчет выглядит следующим образом:

[Цена приобретенного автомобиля] — [Стоимость обмена] = [налогооблагаемая сумма] x [процентная ставка налога с продаж] = Налог с продаж

Предположим, что автомобиль, купленный в Иллинойсе, стоит долларов США, 20 000 долларов США, а обменный курс оценивается в долларов США, 7000 долларов США .Налог с продаж на автомобиль в Иллинойсе составляет 6,25 процента.

20 000 долларов — 7 000 долларов = 13 000 долларов x 6,25 процента = 812,50 долларов США

Вы платите 812,50 долларов США в виде налога с продаж.

Советы по покупке автомобиля и обмену

Хотя вы не можете изменить налог с продаж, который вы должны заплатить за автомобиль, вы можете манипулировать продажей другими способами, чтобы получить более выгодную сделку. От покупок в подходящее время года до умения торговаться — есть способы не платить полную цену.

Банковская ставка объясняет, что лучшее время года для покупки автомобиля зависит от рекламных акций дилерских центров. Исторически сложилось так, что с мая по октябрь по декабрь лучшее время года для покупки автомобиля. В мае часто проводятся агрессивные распродажи в День поминовения, и с октября по декабрь дилеры стремятся переместить свои старые автомобили, чтобы освободить место для новейших моделей.

Credit Karma объясняет, что MSRP означает «Рекомендуемая розничная цена производителя». Рекомендуемая производителем розничная цена — это всего лишь предложение, поэтому вы можете договориться со своим дилером, чтобы получить цену на 10-20 процентов ниже рекомендованной розничной цены.Многие цифры в разбивке затрат подлежат обсуждению, так что не стесняйтесь торговаться. Цена на наклейке не высечена на камне, и снижение покупной цены также снижает ваш налог с продаж.

2021 Калькулятор налога с продаж автомобилей в Аризоне

Обновлено: 12 июня 2021 г.

Преимущества владения автомобилем не ограничиваются удобством перевозки по требованию. С автомобилем у вас есть свобода брать отпуск или добираться куда угодно. У вас также есть возможность перевозить крупные предметы, такие как мебель или оптовые закупки продуктов.Легкость владения автомобилем очевидна; процесс покупки иногда может сбивать с толку.

Хотя многие покупатели автомобилей тратят время на то, чтобы изучить тип транспортного средства, которое они хотят купить, многие не задумываются о логистике продажи, пока не окажутся в самой гуще событий. Один из ключевых аспектов, который часто упускается из виду, — это налог с продаж в Аризоне на автомобили.

Как и при любой покупке в розничной торговле, вы обязаны уплатить налог с продаж. Поскольку эта цифра рассчитывается как процент от полной цены, для более дорогих товаров эта сумма больше.В случае автомобилей это может быть значительное количество. При определении бюджета автомобиля необходимо учесть его со всеми другими расходами.

Расходы на покупку автомобиля

Если вы собираетесь купить автомобиль, возможно, вы отложили определенную сумму для первоначального взноса. Обычно это около 20% от полной покупной цены. Однако вы потратите больше, чем этот первоначальный процент, поэтому очень важно сэкономить гораздо больше, чем нужно для первоначального взноса.

Учтите, что как только вы признаете другие расходы, вам, возможно, придется уменьшить сумму, которую вы положили, чтобы покрыть эти дополнительные расходы.Меньшая сумма предоплаты приводит к получению более крупной ссуды; чем дольше вы несете этот долг, тем больше вы в конечном итоге тратите на проценты.

Чтобы сохранить свой первоначальный взнос там, где вы хотите, важно учитывать налог с продаж при определении бюджета и выборе автомобиля. Если у вас в настоящее время нет автомобиля, не забывайте, что вам придется заплатить регистрационный сбор и страховые взносы. Они могут подкрасться к вам, если вы не привыкли составлять для них бюджет.

Средний налог с продаж в Аризоне

В большинстве штатов, включая Аризону, ставки налога с продаж на автомобили устанавливаются как на уровне штата, так и на уровне округа.Штат устанавливает базовую ставку, а каждый округ устанавливает свой дополнительный процент. Ставка штата добавляется к ставке округа, чтобы получить общий процент налога с продаж для этой конкретной транзакции. Применяемая окружная ставка зависит от того, где совершается покупка.

Ставка государственного налога с продаж может измениться в любое время. Аризона последние обновили этот процент в 2013 году , когда он был снижен с 6,6% до текущего уровня 5,6%. По сравнению с другими штатами Аризона находится где-то посередине.

Хотя вы можете использовать автофинансирование для покрытия значительной части покупки, вы все равно должны уплатить налог с продаж с полной стоимости автомобиля. Единственное исключение — если у вас вычитается стоимость обмена или скидки.

Дополнения к городам и округам

По состоянию на 2020 год, текущие ставки налога с продаж округа варьируются от 0,25% до 2%. В сочетании со ставкой штата каждый округ получает следующую общую сумму налога с продаж:

- Округ Апачи — 6.1 процент

- Округ Марикопа — 6,3 процента

- Округ Кочиз — 6,1 процента

- Округ Пинал — 7,2 процента

- Округ Гила — 6,6 процента

- Округ Гринли — 6,1 процента

- Уезд Пима — 6,1 процента

- Округ Ла-Пас — 7,6%

- Округ Коконино — 6,9 процента

- Округ Санта-Крус — 6,6%

- Округ Мохаве — 5,85 процента

- Явапайский уезд — 6,35 процента

- Графство Грэм — 6.6 процентов

- Округ Навахо — 6,1 процента

- Округ Юма — 6,712%

Если вы ищете калькулятор автомобильного налога в Аризоне, вы можете найти его самостоятельно, выполнив некоторые базовые расчеты. Если у вас есть бюджет, умножьте это число на десятичную конверсию процента налога с продаж в вашем муниципалитете. Это даст вам налог с продаж, который вы должны рассчитывать заплатить.

Например, если ваш бюджет на следующий автомобиль составляет 15000 долларов, и вы делаете покупку в округе Апач, вы должны заплатить около 915 долларов в качестве налога с продаж (15000 x.061).

Налог на новые автомобили по сравнению с подержанными автомобилями

Многие покупатели автомобилей сталкиваются с дилеммой, когда приходит время заменить их старую машину: следует ли инвестировать в новую заводскую модель или наслаждаться экономией средств на подержанном автомобиле? Если вам интересно, как потенциальный налог с продаж влияет на это решение, будьте уверены, что добавленного налога нет только потому, что это новый автомобиль. Однако имейте в виду, что вы все равно можете потратить больше.

Хотя нет разницы в том, как рассчитывается налог с продаж для новых и подержанных автомобилей, вы, скорее всего, заплатите гораздо больше налогов, если выберете новую модель.Поскольку налог с продаж является процентным, он повышается вместе со стоимостью вашей покупки. Средняя стоимость подержанного автомобиля на сегодняшнем рынке составляет чуть менее 20 000 долларов. Это во многом связано с более новым состоянием большинства подержанных автомобилей. Для сравнения, вы можете потратить около 34000 долларов на новенький автомобиль.

Есть много плюсов и минусов, когда дело доходит до выбора между новым или подержанным автомобилем. Сумма налога с продаж увеличивается по мере увеличения покупной цены, но вы можете учесть дополнительные расходы в своем бюджете, если хорошо спланируете заранее.Вы не должны позволять налогу с продаж влиять на то, покупаете ли вы новый или подержанный.

Как можно снизить налоги с автомобиля, приобретенного в обмен на приобретение автомобиля

Неважно, насколько новым или старым окажется ваш следующий автомобиль, у вас будет одно преимущество — это возможность заработать на своей предыдущей машине. Продавая старый, вы можете значительно снизить полную покупную стоимость вашего нового автомобиля. Иногда это может иметь огромное значение, если вы хотите перейти на более новую модель.

Хорошая новость в этой ситуации заключается в том, что вы платите налог с продаж только с полной покупной цены за вычетом стоимости вашего trade-in.Если вы можете получить 5000 долларов за свою старую машину и заменить ее на модель стоимостью 20 000 долларов, вам нужно будет уплатить налог с продаж только с 15 000 долларов.

Сколько стоит ваш обмен, зависит от нескольких критериев. Первое, что следует учитывать, — это стоимость Kelley Blue Book, которая не учитывает историю технического обслуживания и ремонта автомобиля, а также не включает пробег. Эти соображения относятся к вашему автомобилю и должны оцениваться в индивидуальном порядке.

Следует иметь в виду, что независимо от первоначального состояния автомобиля вы, скорее всего, не получите полную стоимость Синей книги Келли.Тем не менее, стоит вложить деньги в свою старую машину и вложить деньги в новую.

Как и автомобили, приобретенные по принципу «trade-in», вы не несете ответственности за уплату налога с продаж в размере полной покупной цены, если вы получаете скидку. Эта сумма вычитается из стоимости, и вы облагаете налогом только оставшуюся стоимость.

Налоги для покупателей автомобилей за пределами штата

В погоне за лучшей сделкой нередко приходится искать идеальный автомобиль за пределами штата, в котором вы в настоящее время проживаете.У некоторых дилеров в вашем регионе может не быть того, что вы ищете, или вы можете искать очень конкретную модель. Независимо от ваших причин, важно понимать налог на продажу автомобилей для нерезидентов; это может немного сбить с толку, если вы не знаете, как это работает.

Для того, чтобы правильно уплатить налог с продаж, вам сначала необходимо доказать резидентство в том штате, в котором вы будете регистрировать автомобиль. В большинстве случаев то, что вы платите в виде налога с продаж в Аризоне, доставляется в штат, в котором вы живете. .Однако есть исключения, основанные на налоговой ставке вашего штата.

Чтобы понять, как это делается, лучше всего начать с рассмотрения четырех возможных сценариев , с которыми вы можете столкнуться при покупке автомобиля в Аризоне. Вы должны попасть в одну из следующих категорий:

- Вы живете в штате, где нет налога с продаж.

- Вы живете в штате, где налог с продаж составляет менее 5,6%.

- Вы живете в штате, где налог с продаж больше 5.6%.

- Вы живете в штате, в котором нет взаимности налогов с Аризоной.

Есть пять штатов, в которых нет налога с продаж. Аризона предоставляет исключение, если вы планируете зарегистрировать автомобиль в одном из этих штатов, что означает, что вам не придется платить налог с продаж, даже если транзакция происходит в Аризоне.

Для штатов, в которых ставка налога ниже 5,6% в Аризоне, налог взимается штатом Аризона в момент покупки.Применяемая ставка равна государственной ставке, в которой будет зарегистрирован автомобиль.

Если налог с продаж превышает 5,6%, вы платите этот процент во время покупки. Затем, когда вы регистрируете автомобиль в штате вашего проживания, вас могут попросить заплатить дополнительный процент для покрытия разницы в налогах с продаж между двумя штатами.

В восьми штатах нет взаимности, то есть штат Аризона не может пересылать налоги, уплаченные во время покупки. В таких случаях покупатели освобождаются от уплаты налогов штата Аризона, но при регистрации автомобиля должны платить налог штата с продаж.

Дополнительные льготы по налогу с продаж могут применяться в вашей уникальной ситуации. Примеры включают военнослужащих, коренных американцев и инвалидов. Вы можете спросить у местного дилера Chevy о возможных исключениях по мере проработки деталей вашей покупки.

Автоматические рекомендации по бюджету

Налог с продаж на ваш новый автомобиль может быть значительным, но он не должен застать вас врасплох. Проведя исследование заранее, вы будете знать, чего ожидать, и сможете составить соответствующий бюджет.Вы можете выбрать менее дорогой автомобиль или сэкономить немного дольше, чтобы получить автомобиль, который вам действительно нужен.

При расчетах не забывайте учитывать потенциальную сумму кредита. Именно эта цифра определяет ваш ежемесячный платеж. Возможно, вы захотите собрать более крупный первоначальный взнос, чтобы уменьшить размер вашей ссуды, но при этом убедиться, что у вас достаточно средств для покрытия стоимости налога с продаж.

Решение об умной покупке

Теперь, когда вы понимаете основы налога с продаж автомобилей, вы лучше подготовлены к покупке автомобиля своей мечты.Начните с рассмотрения вашей уникальной ситуации и купите автомобиль, который соответствует вашим конкретным потребностям. Чтобы найти автомобили в районе метро Phoenix, вы можете просмотреть список ближайшего к вам дилера Chevy , чтобы начать поиск.

Позвольте местному дилеру Valley Chevy помочь вам найти идеальный автомобиль. Специальная команда проведет вас через процесс покупки от начала до конца. Если у вас есть другие вопросы о налоге с продаж автомобилей в Аризоне, свяжитесь с нами сегодня и получите необходимые ответы.

Джо был тесно связан с автомобильной промышленностью в течение последних 10 лет. Он тесно сотрудничал с дилерскими центрами на своей предыдущей работе с Charlotte Observer, у которой было партнерство с Cars.com. На своей нынешней должности он активно участвует в продвижении бренда Chevy в районе Phoenix-Metro вместе с Valley Chevy.

Налоговый калькулятор TAVT и руководство для дилеров FMV

Справедливая рыночная стоимость — это стоимость, указанная в руководстве по оценке Департамента доходов, за вычетом компенсации для дилерских продаж.Если это не указано в руководстве по оценке, используйте большее из значений из товарной накладной или значения «чистой розничной торговли» из руководства NADA, издание от 1 января 2019 г., за вычетом стоимости обмена для дилерских продаж.

СКАЧАТЬ РУКОВОДСТВО ПО ОЦЕНКЕ ТЕКУЩЕГО TAVT НАЛОГОВЫЙ КАЛЬКУЛЯТОР TITLE AD VALOREMДля подержанного автомобиля, не указанного в руководстве , FMV — это стоимость из чека продажи или «чистая розничная» стоимость, предоставленная NADA (Национальная ассоциация автомобильных дилеров), издание января 2018 года, в зависимости от того, что больше.

TAVT КРАТКОЕ СПРАВОЧНОЕ РУКОВОДСТВО ДЛЯ ДИЛЕРОВ

- Автодилеры должны взимать государственный и местный адвалорный налог на титул («ТАВТ») с клиентов, приобретающих автомобили 1 марта 2013 года или после этой даты, которые будут иметь право собственности в Грузии. Оплата TAVT обеспечивает освобождение автомобиля от налога с продаж, а покупатель также освобождается от ежегодного адвалорного налога или «налога на день рождения». По-прежнему взимается сбор за подачу заявки на получение титула в размере 18 долларов и сбор за бирку.

- TAVT должен быть получен дилером и отправлен вместе с заявлением на получение свидетельства о праве собственности (форма MV-1) в округ, где транспортное средство будет зарегистрировано посредством электронной регистрации правового титула (утверждено государством с 1 января 2018 г.).

- TAVT и заявка на получение титула должны быть переданы штату в течение тридцати (30) дней с даты покупки, иначе дилеру будет наложен штраф за просрочку.Могут применяться дополнительные штрафы за ETR.

- Как правило, TAVT рассчитывается путем умножения применяемой ставки на справедливую рыночную стоимость (FMV), как это определено законом.

Если продажа включала обмен, FMV сначала уменьшается на эту сумму, а затем умножается на применимую ставку для определения TAVT, причитающегося. (FMV — Trade-in) x Ставка = обязательство TAVT.

.

Локатор биржевого офиса — для обработки титульных работ по сделкам, освобожденным от налогообложения TAVT Воспользуйтесь этой удобной ссылкой, чтобы добраться до офиса налогового комиссара Джорджии.Часы работы МВД: с 7:30 до 16:30. С понедельника по пятницу, кроме государственных праздников.

>> Инструмент поиска бирки налогового комиссара

Акцизный налог | Служба доходов штата Мэн

Акцизный налог — это ежегодный налог, который необходимо уплатить до регистрации автомобиля. За исключением нескольких установленных законом исключений, все транспортные средства, зарегистрированные в штате Мэн, облагаются акцизным налогом.

Акцизный налог определяется законом штата Мэн как налог, ежегодно взимаемый за право управлять транспортным средством или автоприцепом на дорогах общего пользования.

Где мне платить акциз?

Акцизный налог уплачивается в местной городской управе по месту жительства владельца транспортного средства. При регистрации транспортного средства перед регистрацией взимается акцизный налог.

Сколько стоит акциз?

Сумма налога определяется двумя вещами:

- Возраст автомобиля

- Рекомендуемая розничная цена производителя («Рекомендуемая производителем розничная цена»)

Как рассчитывается акциз?

Акцизный налог рассчитывается путем умножения рекомендованной розничной цены на заводскую ставку, как показано ниже.Ставки снижаются 1 января каждого года.

ГОД 1 0,0240 ставка стана

ГОД 2 0,0175 ставка мельницы

ГОД 3 .0135 ставка мельницы

ГОД 4. 0,0100 расценка стана

ГОД 5.0065 Расценка стана

ГОД 6 .0040 Скорость прокатки

Например, владелец трехлетнего автомобиля с рекомендованной розничной ценой 19 500 долларов заплатит 263,25 доллара.

Куда идет акциз?

Город, взимающий акцизный налог, может использовать его в качестве дохода в годовой городской бюджет.Обычно выручка тратится на содержание, строительство и ремонт местных дорог.

Почему налог основан на рекомендованной рекомендованной производителем цене?

Акцизный налог был разработан с учетом справедливости. В 1925 году этот налог был принят в качестве закона штата Мэн. В то время Законодательное собрание решило, что наиболее справедливая налоговая оценка будет основываться на том, за что производитель предлагает его продавать.

Этот закон действует почти 100 лет, чтобы гарантировать, что каждый, кто управляет одним и тем же транспортным средством, платит одинаковую сумму налога.

Где город может получить MSRP?

Есть несколько ресурсов для MSRP, которые предоставят информацию о розничной цене автомобиля. Новые автомобили должны иметь наклейку на окно, и наклейка на окно должна быть представлена при первой регистрации.

Для подержанных автомобилей частные лица и муниципалитеты могут использовать Официальное руководство по подержанным автомобилям JD Power (ранее — Руководство NADA), Руководство по стоимости новых автомобилей, Красную книгу автомобилей и Синюю книгу автомобилей для определения рекомендованной розничной цены на автомобиль.

Многие города внедрили программное обеспечение, основанное на Красной книге автомобилей, и могут использовать номер VIN для определения MSRP этого автомобиля.

Обратите внимание: Департамент налогообложения собственности штата Мэн предоставляет котировки только муниципальному сборщику налогов, а не физическим лицам.

Для получения дополнительной информации см. 36 M.R.S. Статья 1482 или Бюллетень по налогу на имущество № 13.

Акцизный налог на автотранспортные средства — Финансовый отдел

Текущий метод расчета акциза на автотранспортные средства применяется с 1929 года, и применяемые тогда ставки все еще используются.В штате Мэн акцизный налог рассчитывается на основе рекомендованной розничной цены (рекомендованной производителем розничной цены) транспортного средства на момент продажи нового. Вот почему закон штата Мэн предусматривает, что каждый новый автомобиль, внедорожник, фургон или легкий грузовик, зарегистрированный впервые, должен сопровождаться этикеткой Monroney (наклейка на окно). Это обеспечивает равную оценку для всех, независимо от первоначальной покупной цены. Тяжелые грузовики, зарегистрированные на сумму более 26000 фунтов, облагаются акцизом на основе покупной цены, а оставшаяся сумма возмещается муниципалитету от штата Мэн.

По закону акциз рассчитывается по следующей методике:

- Первый год 24,00 мил / 1000,00 долл. США

- Второй год 17,50 мил / $ 1000,00

- Третий год 13,50 мил / 1000 долларов США

- Четвертый год 10,00 мил / $ 1000,00

- Пятый год 6.50 мил / 1000 долларов США

- Шестой и последующие годы 4,00 мил / 1000 долларов США

Если вам известна «ориентировочная цена» нового автомобиля, вы можете рассчитать налог, вычтя сборы в пункте назначения и умножив остаток на.024.

Например:

- Цена стикера: $ 26000.00

- Стоимость пункта назначения: 550,00 долларов США

- 26000–550 долларов = 25450 долларов

- 25450 долларов США x 0,024 = 610,80 долларов США

- Размер акцизного налога составит 610,80 долларов США.

Регистрационный сбор в размере 35,00 долларов США и агентский сбор в размере 6,00 долларов США за новые автомобили также будут взиматься на общую сумму 641,80 доллара США за регистрацию вашего нового автомобиля. (Эта информация любезно предоставлена Ларри Грантом, город Брюэр, штат Мэн.)

Тот же метод будет использован для расчета платы за перерегистрацию того же транспортного средства.В вашей старой регистрации будет указана рекомендованная производителем розничная цена (MSRP) в качестве базы и использованная скорость в мил. Как показано выше, новый процент в милах снизится через год. Например:

- Рекоменд. Цена: 25 450,00 долларов

- 25 450,00 долл. США x 0,0175 = 445,38 долл. США

- Регистрационный взнос = 35,00 $

- Агентское вознаграждение = 5,00 $

- Общая сумма к оплате = 475,38 долларов США

Использование служебного автомобиля в личных целях (PUCC)

Используют ли ваши сотрудники автомобили, принадлежащие компании или взятые в аренду, в личных целях? В таком случае вам необходимо знать, как поступать с отчетами о личном использовании служебного автомобиля для целей заработной платы и налогов.

Прочтите, чтобы узнать:

- Что такое личное использование служебного автомобиля?

- Как рассчитать стоимость служебного автомобиля для личного пользования

- Как сообщить о личном использовании служебного автомобиля и уплатить налоги

Что такое личное использование служебного автомобиля?

Использование служебного автомобиля в личных целях (PUCC) — это когда сотрудник использует служебный автомобиль в личных целях. Вождение служебного автомобиля для личного пользования является облагаемой налогом дополнительной безналичной льготой (также известной как льгота, которую вы предоставляете в дополнение к заработной плате).В результате вы, как правило, должны включать стоимость использования транспортного средства в личных целях в доход сотрудника и удерживать налоги.

Если сотрудник использует служебный автомобиль исключительно в деловых целях, относитесь к использованию по-другому. Использование служебного автомобиля в служебных целях считается дополнительной льготой в рабочем состоянии. Дополнительное пособие по условиям работы означает, что стоимость использования транспортного средства не включается в доход работника и не облагается налогом, поскольку оно необходимо работнику для выполнения своей работы.

Итак, что считается личным использованием служебного автомобиля? PUCC включает:

- Поездки на работу и с работы

- Выполнение личных поручений

- Использование в отпуске или в выходные

- Использование супругом или иждивенцем

Если сотрудник действительно использует служебный автомобиль для одной из вышеуказанных целей, определите его стоимость и включите это в качестве компенсации работнику в налоговых целях.

Исключения

В некоторых случаях использование сотрудником служебного автомобиля в личных целях не подлежит включению в заработную плату и налоги.

Исключения включают:

- Небольшие дополнительные льготы

- Квалифицированный автомобиль неличного пользования

- Демонстрационные автомобили

Минимальные дополнительные льготы

De minimis означает слишком мало для рассмотрения. Если PUCC сотрудника настолько мал, что его было бы неразумно или невыполнимо с административной точки зрения (например, нечастые и короткие побочные поездки), вы можете исключить его.

Квалифицированный автомобиль не для личного пользования

Если служебный автомобиль имеет особую конструкцию, которая делает использование в личных целях маловероятным, исключите использование в личных целях из заработной платы сотрудников.

Квалифицированные автомобили не для личного пользования включают:

- Маркированные автомобили полиции, пожарной охраны и службы общественной безопасности

- Автомобили без опознавательных знаков, используемые сотрудниками правоохранительных органов, если использование официально разрешено

- Машины скорой помощи

- Слуховые аппараты

- Грузовые автомобили для доставки только с сиденьем водителя или с водителем и складным сиденьем откидное сиденье

- Передвижные фургоны

- Школьные автобусы

- Пассажирские автобусы вместимостью не менее 20 человек

- Транспортные средства для борьбы с животными

- Строительные или специально разработанные рабочие транспортные средства (например.г., самосвалы, миксеры, вилочные автопогрузчики, мусоровозы)

- Рефрижераторы

- Квалифицированные ремонтные машины

- Грузовые автомобили с полной массой более 14000 фунтов

- Тракторы и другая спецтехника сельскохозяйственная

Вы можете получить более подробная информация об исключении для квалифицированных транспортных средств, не предназначенных для личного пользования, приведена в Публикации 15-B.

Демонстрационные автомобили

Не включайте личное использование демонстрационного автомобиля, если сотрудник является постоянным продавцом автомобилей или менеджером по продажам в зоне продаж дилерского центра.

Чтобы подпадать под это исключение, вы должны существенно ограничить PUCC сотрудника:

- Никто другой не может использовать автомобиль

- Сотрудник не может совершать поездки в отпуске

- Хранение личных вещей не предусмотрено

Использование в личных целях ограничено радиусом 75 миль от представительства или фактическое расстояние до работы сотрудника.

Дополнительную информацию об освобождении от использования в личных целях для демонстрационных автомобилей можно найти в Публикации 15-B.

Как рассчитать стоимость служебного автомобиля для личного пользования

Итак, как именно рассчитать ценность личного использования сотрудником служебного автомобиля? Вы можете использовать один из следующих методов, чтобы определить значение PUCC:

- Общее правило оценки

- Правило центов за милю

- Правило коммутации

- Правило арендной стоимости

Общее правило оценки является наиболее часто используемым методом для определения стоимости дополнительных льгот.Однако вы можете использовать одно из специальных правил оценки (центов за милю, стоимость проезда или отпуск) для определения значения PUCC.

Не забудьте не включать выгоду от условий работы в значение PUCC. Опять же, вознаграждение за условия работы — это использование транспортного средства, которое сотрудник использует в деловых целях.

Вы можете узнать больше о каждом из этих правил в Публикации IRS 15-B.

Общее правило оценки

Согласно общему правилу оценки, рассчитайте стоимость PUCC, используя справедливую рыночную стоимость (FMV).

Справедливая рыночная стоимость PUCC — это цена, которую работник заплатил бы третьей стороне за покупку или аренду льготы в том же географическом районе и на тех же или сопоставимых условиях.

Правило

центов за милюСогласно правилу центов за милю для транспортного средства, определите использование сотрудником стоимости транспортного средства компании, используя стандартную ставку возмещения миль.

Чтобы найти значение PUCC сотрудника в соответствии с правилом центов за милю, умножьте количество пройденных ими личных миль на стандартную ставку миль IRS.

На 2021 год стандартный пробег составляет 56 центов за милю. В ставку включены расходы на обслуживание, страховку и топливо. Если вы не доставляете топливо своим сотрудникам, вы можете снизить ставку на 5,5 центов за милю.

Чтобы использовать это правило, вы должны соответствовать следующим условиям:

- Вы ожидаете, что сотрудник будет регулярно использовать транспортное средство для бизнеса в течение года

- Не менее 50% общего пробега в год должно приходиться на бизнес

- Транспортное средство обычно используется каждый рабочий день для перевозки не менее трех сотрудников в / из работа в транспортном пуле, спонсируемом работодателем

- Сотрудники проходят тест на пробег

- Транспортным средством управляют сотрудники со скоростью не менее 10 000 миль в год (вместе взятые)

- Транспортное средство в основном используется сотрудниками

Вы не можете использовать правило центов за милю для транспортного средства, если его стоимость в первый день использования превышает сумму, установленную IRS.Эти значения меняются каждый год.

Если вы используете правило центов за милю для транспортного средства, вы должны использовать правило для всех последующих лет. Однако вы можете использовать правило поездок, если автомобиль соответствует требованиям. И если автомобиль больше не соответствует правилу центов за милю, вы можете использовать другое правило.

Посмотрите на это в действии: Допустим, сотрудник проезжает 1500 миль на автомобиле, предоставленном компанией, по личным причинам. Умножьте личный пробег сотрудника (1500) на стандартную ставку миль (56 ¢), чтобы определить, сколько нужно включить в его заработную плату.Значение PUCC за год составляет 840 долларов (1500 X 0,56).

Правило проезда

Использует ли сотрудник служебный автомобиль для поездок на работу и с работы? Если это так, вы можете выбрать использование правила коммутирующей оценки.

Согласно правилу коммутирующих, значение PUCC составляет 1,50 доллара США за поездку в одну сторону на одного сотрудника. Вы можете использовать это правило, если вы:

- Предоставьте сотруднику автомобиль для использования в вашем бизнесе и потребуйте, чтобы они ездили на нем по некоммерческим деловым причинам

- Установите письменную политику, запрещающую сотруднику использовать автомобиль в других личных целях, кроме минимального личного использования

- Убедитесь, что сотрудник, использующий автомобиль для поездок на работу, не является сотрудником службы контроля.Контрольный сотрудник — это:

- Корпоративный служащий, зарабатывающий не менее 115000 долларов в 2021 году

- Директор

- Работник, чья заработная плата составляет 235000 долларов или более

- Работник, владеющий 1% или более долей в капитале или прибыли вашего бизнеса

- Высокооплачиваемый сотрудник (владелец 5% в любое время в течение предыдущего года или получал более 130 000 долларов в качестве заработной платы за предыдущий год)

Особое примечание: Существует также правило о небезопасных условиях поездки на работу, которое вы можете использовать использовать.Как и при обычном правиле поездок на работу, стоимость проезда в одну сторону составляет 1,50 доллара США. Правило поездок на работу в небезопасных условиях применяется, если сотрудник обычно ходит пешком или пользуется общественным транспортом, а вы разрешаете сотруднику использовать транспортное средство только для поездок на работу. Для получения дополнительной информации см. Публикацию IRS 15-B.

Правило арендной стоимости

Согласно правилу арендной стоимости, определите PUCC-стоимость, определив годовую арендную стоимость транспортного средства. Исключите любую сумму, которую сотрудник использует в деловых целях.Таким образом, вы должны умножить годовую стоимость аренды на процент пройденных личных миль (от общего количества миль).

Чтобы использовать правило стоимости аренды, выполните следующие действия:

- Определите стоимость автомобиля в первый день, когда вы предоставили его любому сотруднику для личного пользования.

- Найдите сумму годовой аренды в Таблице стоимости годовой аренды в Публикации 15-B. Ссылка на справедливую рыночную стоимость слева. Используйте соответствующий годовой договор аренды справа

- Рассчитайте процент пройденных сотрудником личных миль, разделив количество пройденных личных миль сотрудника на общее количество пройденных миль

- Рассчитайте FMV личного использования сотрудником, умножив стоимость годовой аренды (шаг 2) на процент пройденных личных миль (Шаг 3)

Если вы доставляете топливо сотруднику, добавьте 5.5 ¢ за милю личного пользования.

Посмотрите на это в действии: Допустим, у вас есть сотрудник, который проехал 30 000 миль, из которых 5 000 — личные. FMV автомобиля составляет 17 500 долларов. Используя таблицу годовой арендной платы, вы обнаружите, что ее арендная стоимость составляет 4850 долларов. Процент личных миль сотрудника составляет 17% (5 000/30 000). Таким образом, значение PUCC сотрудника составляет 824,50 доллара (4850 долларов X 0,17).

Как обращаться с налогами и составлять отчетность

При удержании и отчетности по налогам для личного использования служебного автомобиля соблюдайте правила удержания и отчетности по безналичным дополнительным льготам.

Совет от профессионала: Попросите сотрудников вести подробные записи, такие как пробег, деловая цель, время и место поездки. Таким образом, у вас будут записи для резервного копирования отчетов о заработной плате и налоговой отчетности.

| Упростите выплаты сотрудникам и удержание налогов. Используйте программу Patriot онлайн для расчета заработной платы для малого бизнеса. Мы сделаем за вас расчеты, чтобы вы могли отказаться от своих калькуляторов.Начните бесплатную пробную версию сегодня! |

«Выплата» пособия

Когда сотрудник использует служебный автомобиль в личных целях, он немедленно получает это преимущество. Но использование льготы и получение за нее оплаты — это разные вещи.

Вы можете рассматривать пособие как выплачиваемое в течение платежного периода, ежемесячно, ежеквартально, каждые полгода, ежегодно или на другой основе. Это когда вы включаете справедливую рыночную стоимость в заработную плату сотрудника. Вы должны платить работнику за пособие не реже одного раза в год.

Вы можете изменить период оплаты в любой момент. Справедливая рыночная стоимость всех льгот для личного пользования в календарном году должна быть отражена до 31 декабря этого года.

Имейте в виду, что необязательно использовать один и тот же график платежей для всех сотрудников. Вы можете использовать ежемесячную основу для одного сотрудника и ежеквартальную основу для другого.

Кроме того, вам не нужно сообщать сотрудникам или IRS о выбранной вами частоте включения размера пособия в заработную плату сотрудников.

Допустим, вы каждые полгода включаете размер пособия в заработную плату сотрудников. Сотрудник использует служебный автомобиль в личных целях в течение первой половины года. Но вы не включаете размер пособия в заработную плату сотрудника до самого конца первого полугодия. Это когда вы считаете вознаграждение «выплаченным» работнику.

Если вы хотите до конца года включить всю сумму вознаграждения в заработную плату работника, у работника может не хватить заработной платы для покрытия налогов.В этом случае вы несете ответственность за невыплаченные налоги на социальное обеспечение и бесплатную медицинскую помощь в дополнение к вашей собственной доле.

Специальное правило бухгалтерского учета

Существует специальное правило бухгалтерского учета, которое может помочь при выплате пособий и отчетности по ним.

Вы можете рассматривать пособия, предоставленные в ноябре и декабре (или в более короткий период в течение этих двух месяцев), как выплаты в течение следующего года. Это дает вам дополнительное время, чтобы оценить личное использование служебного автомобиля.

Есть некоторые ограничения:

- Это относится только к пособиям, предоставленным в ноябре и декабре, а не ко всем пособиям, которые вы считаете выплаченными в течение этих месяцев.Например, нельзя пролонгировать личное пользование транспортным средством, имевшее место в июле.

- Вы должны уведомить своих сотрудников о том, что вы используете это специальное правило учета. У вас есть время между последней зарплатой в календарном году и тем, когда сотрудники получат свои формы W-2, чтобы сообщить им об этом.

- Если вы используете специальное правило учета для личного использования транспортного средства одним сотрудником, вы должны использовать это правило для всех сотрудников. Но вам не нужно использовать правило для других дополнительных льгот.

- Вы должны использовать одну и ту же дату окончания в ноябре и декабре для всех сотрудников.Однако необязательно использовать одну и ту же дату окончания для всех дополнительных льгот.

- Если вы используете специальное правило учета, ваши сотрудники должны использовать специальное правило учета в своих налоговых декларациях.

Если вы выбрали использование специального правила учета, для выплат, перенесенных на следующий год, должны использоваться правила оценки для следующего года. Например, если ставка центов за милю увеличивается, вам необходимо использовать новую ставку центов за милю при расчете стоимости льгот.

Налоги у источника выплаты

Есть два метода удержания:

- Вы можете добавить справедливую рыночную стоимость личного пользования сотрудника к его заработной плате.Рассчитайте удержания из общей заработной платы, как обычно.

- Считать эту сумму дополнительной заработной платой. Удерживайте федеральный подоходный налог с суммы по применяемой дополнительной фиксированной ставке налога в размере 22%. Возможно, вам также придется заплатить государственную дополнительную ставку. Удерживайте налог FICA (социальное обеспечение и медицинское обслуживание) в обычном порядке.

В любом методе вычтите сумму вознаграждения из заработной платы работника после расчета удержаний. Если вы не вычтете сумму пособия, вы, по сути, заплатите сотруднику дважды за использование автомобиля.Сотрудник получал бы размер пособия, когда он использовал автомобиль, и он снова получал бы значение в своей заработной плате. Важно вычесть сумму пособия, чтобы вы не оценили его дважды.

Вы можете отказаться от удержания федерального подоходного налога с личного использования сотрудником автомобиля, предоставленного работодателем. Вы также можете удержать федеральный подоходный налог для личного использования одним сотрудником, но не для других.

Если вы решите не удерживать федеральный подоходный налог, уведомите затронутых сотрудников в письменной форме до 31 января года, в котором вы принимаете решение, или в течение 30 дней после того, как сотрудник впервые получит автомобиль, в зависимости от того, что наступит позже.Если вы передумаете об удержании, вы должны снова уведомить сотрудников в письменной форме.

Даже если вы не удерживаете федеральный подоходный налог, вы все равно должны удерживать налог FICA. Внесите налоги в соответствии с правилами депозита и вашей частотой.

Отчетность

Укажите стоимость личного использования служебного автомобиля в форме 941 и форме W-2 сотрудника.

PUCC по форме 941 (или 944)

Вы используете форму 941 (или форму 944), чтобы сообщать о заработной плате сотрудников, удержании федерального подоходного налога, а также удержаниях и отчислениях по налогам FICA.Форма 941 — это квартальная форма, а Форма 944 — годовая.

Укажите справедливую рыночную стоимость личного использования сотрудником в форме 941 в том квартале, который считается оплачиваемым. Вы должны сообщить о справедливой рыночной стоимости пособия за год не позднее четвертого квартала по форме 941 за этот год.

Использовать форму 944 вместо формы 941? Сообщите о справедливой рыночной стоимости PUCC сотрудника в форме 944.